今年三季度,公募FOF呈现爆发式增长的态势,单季度新发基金高达31只,创下单季度历史新高;全市场公募FOF规模在三季度增长593.22亿元,环比增幅超过46%,是各类基金中增幅最高的一类细分品种。

作为专业“基金买手”,日益壮大的公募FOF在今年前三季度取得了不错的成绩,Wind数据显示,截止三季度末,成立满6个月的183只FOF中,超过89%的FOF基金年内业绩实现正收益,华夏聚丰稳健目标FOF以超12%的收益领跑,包括中欧预见养老2050五年、安信禧悦稳健养老目标一年在内的公募FOF年内收益超过8%,还有建信福泽裕泰、平安养老2035、农银汇理安瑞一年持有、广发锐意进取3个月持有等多只公募FOF年内业绩超过7%。

FOF基金三季度新增了哪些“新宠”?哪只基金产品最受FOF基金欢迎?随着三季报披露完毕,FOF基金的调仓动向也得以展现。

三季度操作难度加大

公募FOF有收获有反思

三季度A股市场分化裂口继续加速和扩大,周期和成长交相呼应成为市场两条主线,业绩增速高且未来确定性强的新能源汽车产业链引领整个成长板块的行情,消费板块中除了医药 CXO 和次高端白酒,整体表现较弱。

分化的市场环境下,公募FOF操作难度加大,部分公募FOF抓住周期、新能源等景气度交稿的品种,跟上市场变化,也有部分公募FOF过早地切换到了消费赛道,基金净值出现较大回撤,在三季报中进行反思。

华夏聚丰稳健目标风险混合型FOF在三季报中回顾道,三季度市场风格偏向于周期以及成长风格。在宏观金融不发生大变化的情况下,估值不是击落市场的核心原因,宏观金融变化及行业景气变化才是主要因素。该基金在三季度总体上维持了较高的权益仓位。在宽货币、紧信用的环境下,在各大板块保持了相对均衡的配置,阶段性超配了以新能源车和光伏为代表的高景气板块。

从华夏聚丰稳健FOF的前十大重仓基金来看,三季度大举加仓了刘畅畅管理的华安文体健康基金,新进了刘畅畅管理的另一只华安安华基金,上述两只基金在三季度重点配置了新能源、周期、医药等板块,除此之外,华夏聚丰稳健FOFs三季度还加仓了信诚周期轮动、中信保诚创新成长两只基金,信诚周期轮动三季度增持了电动车产业链相关个股,以及光伏和先进制造业相关个股,中信保诚创新成长三季度重点配置电动车,智能化,新材料,军工等领域。

平安2045养老FOF三季度阶段性适度偏向权益资产,仍坚持核心部分以均衡品种为主,并兼顾估值与成长的匹配度。平安2045养老FOF表示,在经济稳步回落,信用稳中趋紧,流动性合理充裕的环境下,核心部分保持组合以泛周期、泛科技、泛消费风格均衡配置基金为主,卫星部分阶段性偏向成长性较好,景气度较高的成长类风格基金。但同时也要警惕市场极端结构化上涨带来波动增加的风险,阶段性会采取适度止盈的操作。该基金的前三大重仓基金依次是易方达安心回馈、信达澳银新能源产业、华夏永福混合基金。

广发锐意进取3个月持有期FOF在三季度小幅增加了A股的配置比例,底仓配置以均衡类基金品种为主,该类基金品种持续贡献了稳定的回报。三季度增加的权益类基金品种以小盘风格和周期制造类为主,医药和消费类持续低配。风格上增配了小盘成长和小盘价值等基金品种。三季报数据显示,前十大重仓基金中,新进了偏成长风格的广发鑫享基金,而二季度配置的由林英睿管理的广发睿毅领先则替换成同一个基金经理管理、且可投港股的广发行业领先基金。

还有部分公募FOF在三季报中反思了投资上的不足,例如,平安盈丰积极配置三个月持有期FOF称,该基金在三季度市场极端分化的行情下表现不理想,持有的消费/医疗主题基金对业绩的拖累较大。主要原因是对市场风格演绎的极端化预期不足,对市场风格转换的时机判断出现了一定偏差,相对较早的减仓偏工业/科技类基金,而相对较早的增持了偏消费类的基金,而对于三季度大幅上涨的能源类基金持仓较少。未来将进一步提升组合的平衡性,提升对市场风格研判的准确性。

汇添富核心优势三个月混合FOF在 三季报中表示,三季度消费医药等稳定增长类资产表现较差,虽然本基金在二季度对这类资产做了一定减持,但仍然有一定配置,给组合也带来了一定损失。

海富通改革驱动基金成为公募FOF“最爱”

由工银瑞信明星基金经理袁芳管理的工银瑞信文体产业股票基金自2020年4季度起连续三个季度成为公募FOF基金经理最青睐的基金,不过,到了2021年三季度,公募FOF基金经理的最爱基金榜单又发生了变化。

Wind数据显示,截止三季度末,共有23只公募FOF基金持有海富通改革驱动基金,该基金也是目前公募FOF持有数量最多的基金。

海富通改革驱动基金是一只权益型基金,由基金经理周雪军管理,周雪军的投资风格更偏均衡,秉持行业分散、个股分散的策略,组合持仓不呈现出过于极致的特点,却能更好地兼顾进攻与防御,投资覆盖金融、消费、TMT、上游周期以及中下游制造业等领域,通常情况下,均衡风格的基金一般也更为适合公募FOF作为底仓配置。

由冯明远管理的信达澳银新能源产业股票基金三季度也较受公募FOF欢迎,截止三季度末,共有18只公募FOF持有信达澳银新能源产业,在数量上仅次于海富通改革驱动,而在二季度末,仅有7只公募FOF持有信达澳银新能源产业,随着三季度A股市场新能源板块崛起,公募FOF也加大了新能源主题基金的配置力度。

鄢耀管理的工银瑞信新金融基金在三季度获得17只公募FOF重仓配置,位列公募FOF持有数量榜单第三名。该基金三季度主要加仓汽车、非银、地产,减仓电力设备、电子,截止10月27日,今年以来也斩获了超27%的收益。

债券基金方面,富国基金经理黄纪亮管理的富国信用债基金是三季度公募FOF持有数量最多的基金,三季度末共有16只公募FOF前十大重仓基金中出现富国信用债基金,该基金是一只纯债基金,天天基金网数据显示,截止10月28日,该基金最近三年收益率达到15.17%,位列同类基金前四分之一水平。

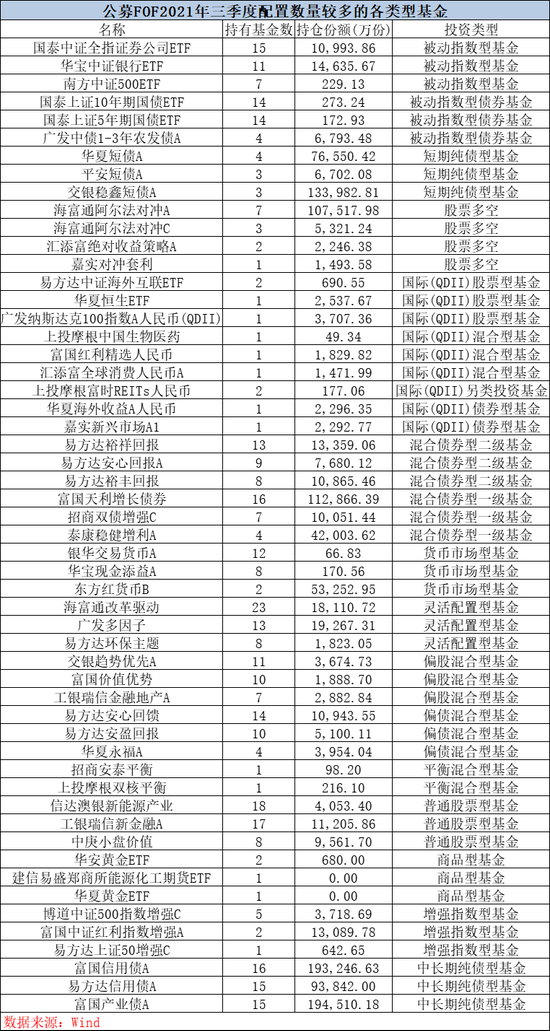

股票ETF中,截止三季度末,公募FOF持有最多扽三只基金分别是国泰中证全指证券公司ETF、华宝中证银行ETF、南方中证500ETF 。债券ETF方面,国泰上证5年期国债ETF、国泰上证10年期国债ETF、广发中债1-3年农发债基较受公募FOF青睐。

滞涨阶段很难看到市场整体贝塔的机会

展望四季度,部分公募FOF基金经理认为未来A股市场更多仍是结构性机会,很难看到整体指数级行情,也有基金经理提到宏观经济或出现滞涨以及美联储未来货币政策或出现转向带来的市场潜在风险。

平安养老2045五年持有混合FOF表示,从估值方面,万德全A19.2X处于历史35%分位,动态看今年WIND全A估值17X,处于26%分位,整体看估值中性偏低。自上而下分析来看,在滞涨阶段且流动性体现出宽货币、紧信用的背景下,很难看到市场整体贝塔的机会。

截至目前来看,高景气度预计仍然是投资的主要方向,在近期回调后,估值又逐步回到较有吸引力的水平。核心资产今年以来调整幅度较大,虽然从当前估值来看,仍然未到低估的水平,但拉长时间看预期回报率也有所增加。前期涨幅较大的周期板块,近期大幅回调,但该板块景气度非常好,今年四季度进入需求高峰期,整体供需缺口预计会进一步增大,因此回调后也仍具有投资价值。所以,在近期市场结构性大幅调整后,景气度较高的板块四季度仍具有配置价值。

农银汇理安瑞一年持有期混合FOF认为,静态来看,当前市场整体估值并不贵,hs300与债券相对估值处在历史均值的略高一点位置。以社融增速为代表的货币政策在量上的收紧接近尾声,但价格的放松尚未明显开启。代表企业利润水平的ppi维持在高位,这种错位的宏观经济与货币政策的组合给投资带来极大的挑战性。历史经验来看,工业产成品价格高位随后的中周期时间里,市场估值中枢将会受到ppi均值回归的影响出现一定幅度的调整。这是未来要提防的最重要事项之一。

在行业配置方面,除了继续寻找优秀基金经理的方向配置外,也将沿着以下几个方向 寻找行业基金进行配置,一是景气度比较确定的细分子行业,诸如缺芯缓解下的整车上量带动零配件的机会。二是大周期刚刚起步且中长周期处在景气度的行业,诸如中游优势制造行业以及军工。三是受益于通胀的后周期诸如农林牧渔行业阶段性的机会,以及调整后配置价值逐渐显现的医药行业。

国泰民泽平衡养老目标三年持有期混合型FOF称,春节后以及9月中旬这两波不同风格且持续时间均1个多月左右的杀跌使得基金组合不得不进行风格轮动或者交易来追求和保持收益,这加大了权益市场获得稳定收益的难度。而相关策略的流动性正反馈、负反馈加大了波动。4季度美联储的货币政策以及美国经济的走向仍然具有较大不确定性。鉴于此,均衡配置可能更能有效应对。操作上来看,仍以回撤控制较好的主动权益基金以及指数增强基金为主,可转债基金等高溢价的品种控制占比,以绝对收益为导向,兼顾相对收益排名。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。