原标题:基金有料君丨这种基金更赚钱?来源:汇丰晋信基金

不知道定开基金和最短持有期基金是否有进入过你的法眼?

定开基金就是定期开放,不在开放期不能随意买卖,简单来说,不是“想买就买、想卖就卖”的基金

最短持有期基金可以在任意时间买入,但是必须持有够限定时长后,才可以赎回,就是可以“想买就买”,不能“想卖就卖”。

这两者有个共通处,就是买入后,一段时间是不能动的,你只能任由它“云卷云舒”了。

有观点称,这类基金规模相对稳定,基金经理不需要过多考虑由于投资人赎回的不确定,可能导致的流动性问题,更专注于市场,投资这样的基金盈利概率更大。

到底是不是这样呢?

看点报告

投资这样“束缚手脚“的基金,投资者是否能盈利呢?

有料君从《公募权益类基金投资者盈利洞察报告》中截取了两张图,一起来看下~~

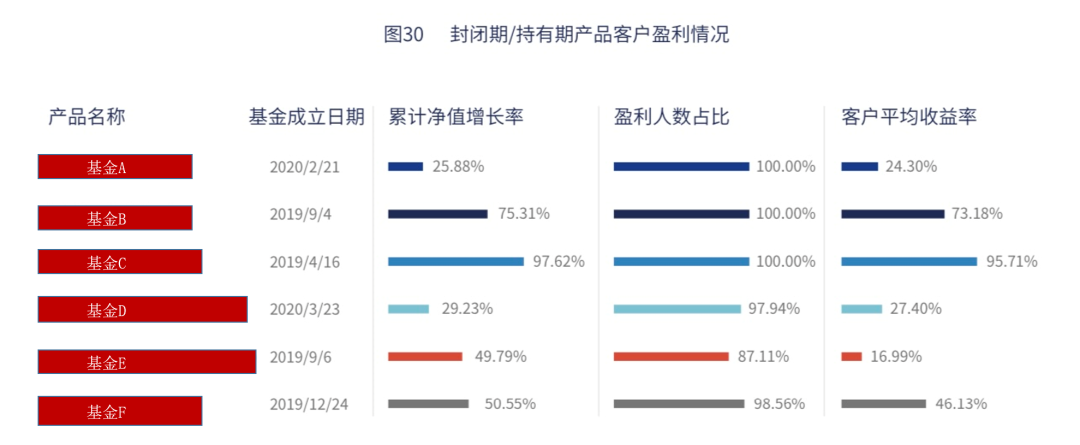

图片来源:《公募权益类基金投资者盈利洞察报告》,发布于2021年10月,统计区间为以上六只基金成立以来至2021年3月31日。

图片来源:《公募权益类基金投资者盈利洞察报告》,发布于2021年10月,统计区间为以上六只基金成立以来至2021年3月31日。注:平均收益率指历史全部客户累计收益率的算术平均值。同期业绩比较基准收益率分别为:16.71%、23.99%、13.47%、29.68%、51.55%、13.52%。

上图显示了几只封闭期/持有期基金的客户盈利情况,我们可以看到,绝大部分的客户都是盈利的,且大部分投资人的收益率与基金的累计净增长率相差无几。

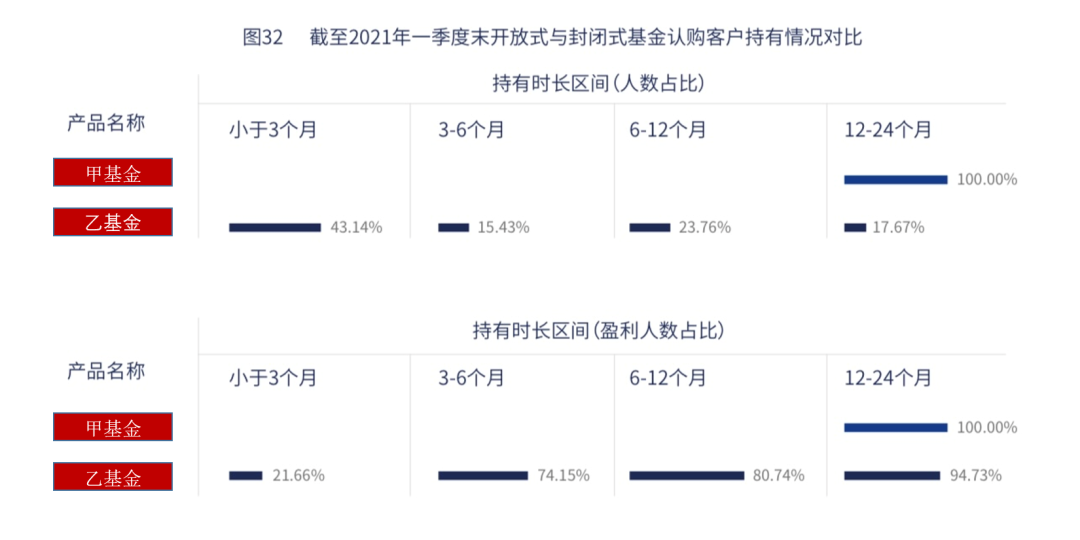

图片来源:《公募权益类基金投资者盈利洞察报告》,发布于2021年10月,统计区间为两只基金成立以来至2021年3月31日。

图片来源:《公募权益类基金投资者盈利洞察报告》,发布于2021年10月,统计区间为两只基金成立以来至2021年3月31日。注:持有时长区间(人数占比)数据统计不同持有时长区间的认购客户数/持有该基金的认购总人数,此处将一个交易账号视作一人;持有时长区间(盈利人数占比)统计不同持有时长区间内盈利客户占区间认购客户总人数的百分比。

这张图则是封闭式的甲基金与开放式的乙基金认购客户持有情况,两只基金成立时间相近、并且为同一个基金经理所管理。

我们可以看出,开放式的乙基金,持有时间越长,盈利人数占比相增多。而封闭式的甲基金,盈利人数占比是100%。

这两个例子在尽可能排除变化因素的情况下,封闭式基金和最短持有期基金的投资者盈利比例还是相对较高,可能是因为封闭运作的原因,限制住了投资者频繁交易的行为。

帮你管住双手的“秘密武器”

在《公募权益类基金投资者盈利洞察报告》中,研究了盈利状况背后的投资行为,通过数据得出了下面两个结论。

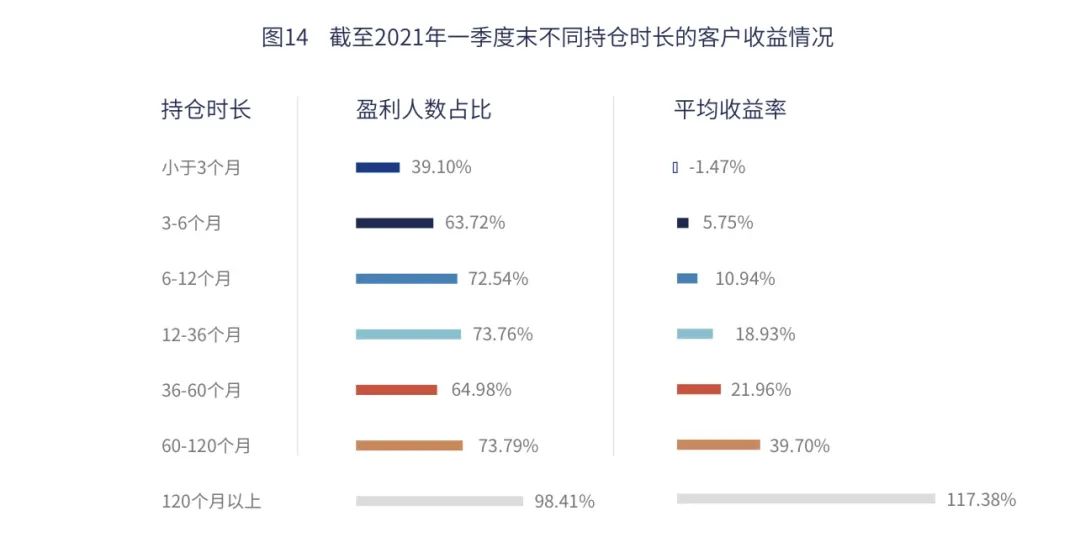

盈利水平与持仓时长正相关

图片来源:《公募权益类基金投资者盈利洞察报告》,发布于2021年10月,统计区间为某基金公司成立以来至2021年3月31日。

图片来源:《公募权益类基金投资者盈利洞察报告》,发布于2021年10月,统计区间为某基金公司成立以来至2021年3月31日。注:持有时长指标对应的是客户单个渠道单只基金的持有时间,故上表收益率数据表示客户在不同渠道购买过的每一只基金获得的收益情况。

交易频率越高,盈利水平往往越低

图片来源:《公募权益类基金投资者盈利洞察报告》,发布于2021年10月,统计区间为某基金公司成立以来至2021年3月31日。

图片来源:《公募权益类基金投资者盈利洞察报告》,发布于2021年10月,统计区间为某基金公司成立以来至2021年3月31日。注:单客户交易频率数据计算公式为总买卖基金次数/(最后以此买卖日期—首次买入日期)*365/12

投资者拿着真金白银去投资,看着市场震荡、行业轮动,谁不想让自己的投资随风而动,踩到每一个风口。

别说你们了,有料君也想要这样的体验啊~~

可现实往往是骨感的。

你看,投资最难克服的什么?

可能不是行业知识,不是不会看市场,而是管住自己的“手”,是跟“人性”对抗。

所以,有料君认为,封闭运作的基金一个重要的优势就在于通过约束申赎时间,以帮助我们克服频繁交易的行为模式,输入长期投资的理念。

对于定开基金和最短持有期基金的申购,有几点要注意:

确保流动性。要根据自己的流动性需求来选择封闭运作的基金。万一遇到个人急用,这笔钱在封闭期内可没办法赎出来。可以考虑同时布局短中长三个时长的投资,用于调整流动性。

不盲目追求盈利概率。就算是封闭运作基金,也要考虑是否适合自己的投资目标,设置适合自己的封闭运作产品投资比例。

同样的封闭期,尽量错开行业。比如同样是6个月定开的基金,申购不同行业的基金,避免行业遭受突变的时候,几只基金同时遭受损失。

本基金管理人依照诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益,在少数极端情况下,投资人可能损失全部本金。投资有风险,基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。基金管理人提醒投资人基金投资的“买者自负”原则,敬请投资人根据自身的风险承受能力选择适合自己的基金产品。

汇丰晋信低碳先锋基金是一只股票型基金,股票投资比例范围为基金资产的85%-95%,将维持较高的股票持仓比例。如果股票市场出现整体下跌,本基金的净值表现将受到影响。本基金主要投资于消费范畴行业的上市公司,80%以上的股票基金资产属于上述投资方向所确定的内容,而市场整体并不全部符合本基金的选股标准,因此在特定的投资期间之内,本基金的收益率可能会与市场整体产生偏差。这些特有的风险因素可能使本基金的业绩表现在特定时期落后于大市或其它股票型基金。

汇丰晋信智造先锋基金是一只股票型基金,股票投资比例范围为基金资产的80%-95%,将维持较高的股票持仓比例。如果股票市场出现整体下跌,本基金的净值表现将受到影响。本基金主要投资于“智造先锋”主题的上市公司,80%以上的股票基金资产属于上述投资方向所确定的内容,而市场整体并不全部符合本基金的选股标准,因此在特定的投资期间之内,本基金的收益率可能会与市场整体产生偏差。这些特有的风险因素可能使本基金的业绩表现在特定时期落后于大市或其它股票型基金。

汇丰晋信动态策略混合基金致力于"追求基金资产的长期较高回报"。当股票市场处于牛市时,通过预期市场走势、把握市场热点板块,追求获得更多超额收益,并尽力避免因市场起伏所带来的净值大幅度波动;当股票市场处于熊市时,通过调整股票/债券仓位,寻找稳健的投资品种,并严格控制风险,力求取得正回报。因此本基金特有的风险主要包括:首先在资产配置上本基金特有的风险主要来源于两个方面:一是本基金主要投资于股票市场与债券市场,但资产配置并不能完全抵御市场整体下跌风险,基金净值表现因此会可能受到影响。二是由于经济周期、市场环境、公司治理、制度建设等因素的不同影响,导致资产配置偏离优化水平,为组合绩效带来风险。其次,在投资策略方面本基金特有的风险主要在于:不同时期市场可能会有不同的偏好和热点,本基金在投资风格、不同行业和不同市值之间灵活转换的投资策略可能使基金表现在特定时期落后于大市或其它混合型基金。

本资料所提供的资讯均根据或来自可靠来源,但并不保证其准确和完整性,仅供参考,不构成对读者的实质性建议。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。