原标题:持有期到期了,基金应该怎么办?来源:博道基金

小博说

近日,一份统计了4682万基民交易情况的《公募权益类基金投资者盈利洞察报告》传遍了朋友圈。

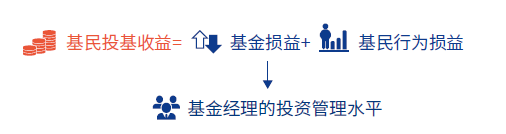

我们常说基金赚钱而基民不赚钱,为什么呢?这份报告直接给出了一个基民投资收益等式:

意思是说,大家去投资基金,最终所能获得的投资收益,主要受到两方面的影响,一是基金经理投资水平等客观因素,另一方面是投资者的主观行为因素。

而且小博发现,在投资基金的过程中,大家可能常常把更多的精力放在如何挑选一只优秀的基金上面,而对于自身主观投资行为给予的关注度有所欠缺。

基民朋友自己的主观操作对于最后的基金投资收益,影响有多大?

01

一个“基金赚钱基民不赚钱”的

真实例子

不说4000万基民的大样本,就以小博自己家旗下的产品为例。

宝藏老将张迎军管理的某只产品自成立以来截至2021年10月9日,虽然基金产品的收益率超过了100%,但是初始参与认购并能持有到2021年10月9日的小伙伴,只占到初始认购客户的16%。

也就是说,在初始参与认购的小伙伴中,有超过80%的人并没有分享到这个收益。

那么,这些没有享受到全段收益的小伙伴,实际收益情况如何呢?

超过60%的客户取得的收益在20%及以下,甚至还有客户在市场波动中选择离场,未取得正收益,能够获得50%以上收益的客户也只有十分之一左右。(数据来源:博道基金,数据区间2019年12月19日至2021年10月9日。风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。基金的过往业绩并不代表其未来表现。)

很典型的“基金赚钱基民不赚钱”。

02

为什么会有这样的差距?

事实上,基金还是这只基金,只是在持有的过程中,市场短期震荡、人性的追涨杀跌等各种因素导致的个人主观操作行为,使得大家最后的投资收益完全不一样。

其实,投资行为本身没有对错,但是投资行为的结果却有很大差距,一些行为在很大程度上,对最终的投资收益产生了负面影响。

在《公募权益类基金投资者盈利洞察报告》中总结了三个负面投资行为清单:频繁买卖、跟风追涨和过早的止盈止损。

投资者真实盈利状况显示,持仓时间越长,投资者平均收益率水平越高;因此,从某种程度看,守拙可能才是基民穿越牛熊的法宝。

事实上,如果你喜欢把基金当做股票来进行买卖,操作频繁,那么,抛开决策错误的可能性不讲,交易成本对于投资收益就有很大损耗,因为基金业绩总会起起伏伏,但成本是永恒的。

指数基金之父、先锋集团创始人约翰·博格(John C. Bogle)在他的《长赢投资》一书中引用了一项学术研究表明:

在1990-1996年美股最火爆的时间里,交易最活跃的20%的投资者月均换手率超过21%。他们在牛市里获得的年收益率为17.9%,交易成本却高达6.5%,几乎侵占了收益的1/3。

03

听了很多道理还是做不好投资?

有的小伙伴就说了,道理我都懂,但是我就是管不住手怎么办?

这不,设置持有期的产品就来了。

有心的小伙伴可能发现,现在不少新发行的基金产品,越来越多的开始设置持有期,或一年、或三年。比如同样由宝藏老将张迎军管理的一年持有期产品,就是对每笔认购和申购的份额锁定一年。

为什么要设置持有期呢?

这其实也是基金公司为了提升投资者的投资体验,从产品设计层面进行的创新,对于此类有持有时间要求的产品,产品的期间净值增长率就等于客户的收益率。

而且,持有期的设定,有助于淡化短期市场波动对投资者的影响,尽量避免投资者做出跟风追涨杀跌的决策,强制拉长持有时间,从而让投资者以相对高的概率获得合理收益。

比如虽然近一年市场经历了强烈的波动,也经历了数次市场风格的快速轮动,但是老将管理的一点持有期产品就经受住了波动的考验,而所有参与初始认购的持有人都能完整的分享受到这一整段的收益。

04

重温“灵魂五问”

持有期的到期,并不意味着投资的结束,而是一个观察阶段的节点。

如果你选对了基金,选对了基金经理,选对了基金管理公司,小博建议你忘掉自己登录的用户名和密码,坚持长期投资的理念,相信再过一年、两年,你会因为今天的坚持得到奖励。

那么,在持有期到期的节点上,我们应该如何检视自己的基金?小博给大家总结了一套对基金定期检阅的“灵魂五问”:

1问

市场发生了什么变化?

看市场是否发生了重大变化,市场估值是处于高位了吗?市场长期趋势变坏了吗?

如果是,那么可以考虑赎回部分盈利以降低仓位,但是,如果市场只是受到短期事件性冲击,则大可没有必要惊慌。

2问

持有的基金产品发生了什么变化?

重新检查自己持有的基金产品,是否发生了重大事件,导致基金原本的运作出现变化。

比如基金经理是否换人了?基金投资策略是否有变化了?基金的规模是否增长过快了?等等这些实质上可能会影响基金产品未来表现的重大变化。

如果检查完一圈下来,“它”还是你最初中意的“它”,则不要轻易放弃。

3问

自身的资产配置组合符合你的投资目标吗?

对于投资基金而言,市场后面怎么走确实很重要,但是,更重要的是你自身的情况。

我们对股市的预判有可能出错,而且事实上,经常出错,因此,大类资产配置、各个资产的占比健康才是对我们来讲最重要的事。如果眼前的波动让你不适,说明你的权益资产占比过高,需要重新调整。

而如果基金经理控制波动的能力你还比较满意,现在产品的波动也是你能接受的,那么,坚定持有!

4问

赎回之后,有更好更适合自己的投资么?

如果说赎回了基金,这部分多余的资金没有更好的去处,甚至需要再次买入基金。那么小博建议你三思而后行,因为再次买入需要再次做基金选择的决策,决策的胜率会降低,而且基金交易还有成本哦。

“慢富”需要长期持续的坚持,而不是“脉冲式”的进进出出。千万不要忽视频繁申赎基金所耗费的交易成本,长期如此操作,对投资收益的耗损可能超过你的想象。

5问

对判断下一次何时进场有具体想法吗?

基金产品赎回后可能面对不同的市场变化,无论市场是如你预期下跌,还是不如你预期上涨,你有具体的想法吗?

当你准备撤出时,市场大概率已经在下跌当中了,而当你再次进入市场,市场大概率也已经企稳并在上涨中。

这其实就是典型的“追涨杀跌”。

更重要的是,市场不会按照我们预期的方式行进,当你为了逃避市场波动而选择离开时,那你必然会为了下一次何时进场而犹豫不决。

写在最后

回到最开始的等式,哪怕挑选对了基金,但仍存在基金赚钱基民不赚钱的现象,因为基民自身的行为也会导致最后投资收益的差异。

确实,在实际投资过程中,大家会面临诸多困难和挑战,包括客观的市场波动、产品净值回撤、顺人性的追涨杀跌、对投资常识认知不足、缺乏正确投资理念的引导等,想要真正做到长期投资并不容易。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。