原标题:同犇投资:能够兑现成长的公司,长期回报不会差 | 好买臻选来源:好买财富

Howbuy

本文为“好买臻选·新白马合作伙伴”系列栏目

好买说

“就短期而言,很难判断市场风口在哪,但长期来看,一定是要回归到企业真实的价值的,最后还是要盈利来兑现,市值才会不断上台阶。”

“对于我们价值投资者来说,真正的风险是把优秀公司的股权搞丢,一旦丢了之后很难再买回来。”

“消费升级是一个永恒的主题,在升级背后,并不是所有东西越来越贵,而是会出现分层。高端品的崛起是一部分,另一部分是很多新需求、新服务和新产品的产生。所以我们一定要关注结构性的变化、关注个股,而不用太过担心消费峰值回落就再也没有机会了。”

“赚钱有两个来源,一是赚企业成长的钱,二是找自己能力圈内的、能够理解清楚的、以及自己跟踪很紧的公司。有些行业我们还没有看明白,是不会轻易去参与的,这和投资理念的僵化没有什么关系。”

以上是同犇投资的李晓芬女士在好买专场交流会上分享的精彩观点。

同犇投资是市场上为数不多的由多年新财富最佳分析师组建的阳光私募。公司核心成员来自曾经最具影响力的证券研究机构——申银万国证券研究所,投资总监童驯先生连续多年被评为新财富最佳分析师第一名,具有深厚的研究功底,崇尚基本面投资。

公司投资风格总体上偏稳健,注重基本面选股,通过自上而下、自下而上分析相结合,通过寻找“预期差”,努力实现产品净值的稳定增长。

以下内容整理自李晓芬演讲实录

近期市场产生了大的调整,其主要原因是教育领域推出“双减”政策,导致外资恐慌,担忧其他高利润的、与民生相关的行业都会被政策打压。在这种情况下,一部分外资选择先回避,另一部分因为持仓被动性的下挫导致必须减仓,所以整体的流动性出现了问题,所有相关板块都有大幅的回调。

我们自己反观了一下,目前来看宏观没有大的问题,持仓的个股基本面没有发生变化。因此现在正值股价打折之时。于我们而言,手里标的的空间变得更大了,且未来依旧能在一定的时间内兑现收益。对于价值投资者来说,市场越跌越乐观。从长期视角去看,现在这个时候一定是理性地继续持有,不断在左侧布局,而非恐慌。我们相信市场会修复的,用时间换空间。现在一定是一个相对左侧的区域,很多标的性价比极高。

其实从短期来看,市场真的很分化,之前一直都在拥抱新能源、光伏、半导体,但最近有些板块开始回落了。所以就短期而言,很难判断风口在哪,但长期来看,一定是要回归到企业真实的价值的,最后还是要盈利来兑现,市值才会不断上台阶。所以对于真正优秀的好公司来说,这波回调是给新资金一个重新上车的机会,带来的不是更大的风险,这是我们比较真实的想法。

1

真正的风险

是把优秀公司的股权搞丢

我们更多地偏好大消费,是因为这个方向的需求相对稳定,企业的基本面、盈利兑现和增长也相对稳健。白酒当下的下跌幅度较大,但长期来看对它并不悲观。从白酒的波特五力模型来看,这个行业的属性其实没有变过,依旧是一个护城河非常宽,竞争对手很少,行业集中度对高端酒来说非常低,产品没什么替代品,上下游依旧没有什么议价能力的行业。在市场情绪波动较大时,作为价值投资者我们不会陷入恐慌,或是盲目去做择时,更多的时候还是会去掂量手里的公司究竟值不值这个钱,更多地思考这个行业将来究竟有没有机会,能不能长期兑现,它的增长是不是如确定般的往前走,只要这些基本面的东西没变动的就不会做太多的动作。

2020年初由于疫情冲击、行业景气度反转、估值过高、市场流动性问题等诸多原因,我们卖出了部分白酒。可惜去年白酒回调之后又重新起得太快,我们也在反思,去年对于我们价值投资者来说,真正的风险是把优秀公司的股权搞丢,一旦丢了之后很难再买回来,这是去年一个比较大的教训。

高端酒可以扮演好一个配置的角色,因为它的长期确定性太好了,行业属性又好。它的长逻辑就是价格受益于高端的属性,受益于中国面子文化、社交文化的属性。它的价格持续地随着居民收入的抬升而抬升,它的销量主要受益于市场集中度的产生,这个过程即是量价齐升。虽然近期的调整中白酒的回撤较大,在判断之外,但在回撤了这么多的情况下,它的性价比已经变得非常高了。

2

永远要去寻找结构性机会

近期消费板块的部分大白马不在风口,机构也不是特别青睐,大家可能会怀疑未来消费板块的反弹会很慢。我们认为未来整个消费板块并不会没有机会,因为这个行业很大,其中有很多结构性机会,比如一些细分的景气赛道。

我们有两个很核心的选股要求,一是估值不能太贵,二是业绩增长的确定性要好。我们的选股标准其实一直没有改变,一直以来都专注于选择相对有确定性的、有壁垒的、稳定性好的行业,并且在它景气度好的时点去配置。同时在公司层面,选股必须建立在公司的盈利增速是估值能够接受的基础之上。所以当市场出现极端分化的不理性的声音时,我们更多的是基于企业本身基本面的情况去做判断,而不是基于市场博弈的心态。只要是在密切跟踪下的,基本面没有问题且无系统性干扰的公司,我们不太会考虑做过多的择时。

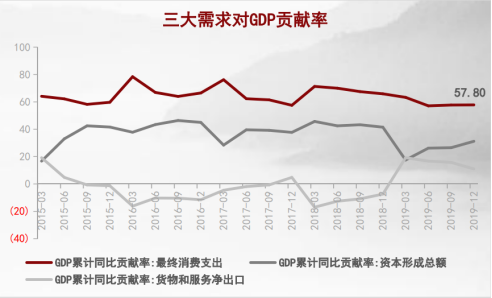

大家可能会觉得国内的人口下降,未来消费的景气度也是存疑的。先给大家看一张图:

数据来源:国家统计局,同犇投资

2019年,最终消费支出对国内生产总值增长的贡献率为57.8%,是经济增长的主要驱动力。目前人口在下降,但其影响的是整个经济体,而不仅仅是消费板块。在这样的情况下一定是需要去寻找结构性机会的。另外,影响也不是一概而论的,比如存量市场和增量市场所受影响就不同,人口的边际变化对增量市场的影响大于对存量市场的影响。比如必选消费品,只要人活着就要去消费,它是一个更大的存量市场。但一些相对敏感的增量,像之前提到的儿童奶粉,这个市场和出生率的关联度会更高。在这种情况之下,赛道本身的长期逻辑变差了。与之相对,有些公司赚的不是总量增长的钱,而是结构变化的钱。比如高端白酒的总量早就不增长了,每年六七百万吨,但高端酒的市场占有率在持续提升,与此同时价格还在持续上涨,呈现量价齐升的态势。所以说有时宏观并不决定投资最终的结果,最终一定是落实到个别公司本身的竞争力和成长性,还是要去寻找结构性机会。

人口结构的不同和消费观念的变化,在消费里各细分板块中催生的机会也是不一样的,比如化妆品,现在的整体渗透率提高了,行业景气度上升。比如人口老龄化,催生了很多与其相关的服务类机会。还比如追求美好生活,是一个不会变化的主题,我们的人均消费才3000多美金,美国是38,000美金,中间还差十几倍的距离,未来随着中国经济缓慢地向前发展,我们的居民人均收入还是会持续不断地提高,这个过程势必会催生很多消费升级的机会。

近期很多政策出台,压制了部分行业,在调整背后都是存在阵痛的,但长期来看它是有益于大家提升幸福感和安全感的,同时它也是有利于提升社会消费品零售总额的增速的。消费升级是一个永恒的主题,在升级背后,并不是所有东西越来越贵,而是会出现分层。高端品的崛起是一部分,另一部分是很多新需求、新服务和新产品的产生。除此之外,在消费升级的过程中,国产替代也会是一轮很大的机会。所以我们一定要关注结构性的变化、关注个股,而不用太过担心消费峰值回落就再也没有机会了。

3

真正能够兑现成长的公司

长期回报一定不会差

今年更多的弹性来自于物业和消费电子这两块板块。物业是国家这几年政策都在不断的支持和放开的行业,比如放开了价格的限制,放开了资质认定等等。这个行业的行业集中度在快速提升,也在不断向规范方向发展,它的本地生活服务商的角色定位是很清晰的。就未来几年而言,我们依旧会看好它保持高确定性的高盈利增长。在消费电子板块,它归属于高端制造的范畴,估值一直比较便宜。从盈利角度来讲,中报公布了新的业务增长点。总的来说,短期的价格涨跌很难预测,但是长期能够确定这些公司的盈利,以及它们的市值是否在一个非常合理的范围内。真正能够兑现成长的公司,长期回报一定不会差。我们还是会坚守长期,不会太多地去追市场的风口。

上周住建部发了一个关于持续整治和规范房地产市场秩序的通知,很多人担心这项政策会不会对物业板块有负面影响。这个通知一方面的确对房地产市场的乱象作出一些规定和处罚,但它的作用更多的是去规范行业的发展,其实是有益于行业中标准化实现得较好的龙头企业的,有益于它们快速扩展市场份额。

这个行业从整体来看,是一个国家对社会做精细化管理的基础单元,在此次疫情之下,大家也能感受得到物业的管理是很重要的,国家很重视这样的一个角色。在这次市场波动的错杀下,物业板块真正优质公司的性价比是非常高的。从财务属性的角度来讲,它是轻资产、高现金流、高ROE的一个行业。

在复盘反思的过程中,我们认为最重要的一定是要密切跟踪自己持仓个股的基本面变化,更多的还是把精力放在想明白自己能赚什么钱上。赚钱有两个来源,一是赚企业成长的钱,二是找自己能力圈内的、能够理解清楚的、以及自己跟踪很紧的公司。有些行业我们还没有看明白,是不会轻易去参与的,这和投资理念的僵化没有什么关系。但未来我们也会积极寻找一些新领域的机会,增加更多景气行业的配置,适当把自己持仓的行业集中度分散下来,但这是一个相对长的过程,不是一蹴而就的。真正靠谱的管理人不能轻易去做一些违背自己能力圈的事情,我们做得更多的是看准公司、跟紧基本面,然后分享企业成长带来的收益,我们并不擅长博弈。

另外,我们不会一味地去追求低估值,却忽略掉它的高成长,这样可能会遭遇价值陷阱。同犇一直是一个成长偏价值的公司,首先关注的是企业的成长性兑现,一定是去配置有未来的行业和企业。

4

港股市场的不稳定

可以带来更多的机会

因为外资居多,港股市场没有A股市场那么稳定,但也正是因为这个原因,从价值投资的角度来讲,港股可能会给到更多机会。因为在市场的情绪性波动中,很多优质港股公司的股价会被杀下来,但它的基本面没有变化,这对长线投资而言是一个很好的机会。我们更加追求价值跟价格的匹配,而不是猜测市场的波动。与此同时,我们也会更多地考虑什么样的公司在流动性收紧的时候,就算它短期跌我们也拿得住,这才是我们真正能赚到的钱。

我们选港股并不是因为港股估值低,而是因为我们看中的公司去港股上市了,我们更多采用了自下而上的配置,看中的是这些公司的确定性以及长期回报,而并不是指望它的估值有多大的抬升。

重要声明

本文件中的信息基于已公开的信息、数据及尽调访谈等,好买基金或好买基金研究中心(以下简称“本公司”)对这些信息的及时性、准确性及完整性不做任何保证,也不保证所包含的信息不会发生变更。文件中的内容仅供参考,不代表任何确定性的判断。本文件及其内容均不构成投资建议,也没有考虑个别客户特殊的投资目标、财务状况或需要。获得本文件的机构或个人据此做出投资决策,应自行承担投资风险。

本文件版权为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、 发表、引用或再次分发他人等任何形式侵犯本公司版权。本文件中的信息均为保密信息,未经本公司事先同意,不得以任何目的,复制或传播本文本中所含信息,亦不可向任何第三方披露。

*风险提示:投资有风险,决策需谨慎。文中观点不代表平台投资意见,内容仅供参考并不构成任何投资及应用建议。未经好买财富授权许可,任何机构和个人不得以任何形式复制、引用本文内容和观点,包括不得制作镜像及提供指向链接,好买财富就此保留一切法律权利。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。