10年时间对于我们普通人而言,可能感觉很漫长,但若你的投资收益可以实现多倍翻滚,也许,一切的等待都是值得的。毕竟有很多投资者10年投资下来,感受更多的或是“过山车”和“追涨杀跌”!

“

小海家就有一只运作接近10年的基金,收益涨幅已超600%。今天介绍给大家哦~

据2021年2季报显示,由姚晨曦管理的中海消费混合自2011年11月9日成立以来至2021年6月30日,在接近10年时间里,其净值增长率高达615.86%,同期业绩比较基准收益率为200.23%,超额收益率高达415.63%。同期,据Wind统计显示,上证综指上涨43.42%,沪深300指数上涨91.52%,大消费指数上涨260.34%。不仅是长期,中短期该基金超额收益率也十分显著。最近三年、最近一年、最近六个月的净值增长率均大幅跑赢同期业绩比较基准。

中海消费混合

最近1年净值增长率63.10%

同类排名 72/772

最近3年净值增长率 169.51%

同类排名 58/460

排名来源:海通证券基金业绩排行榜--强股混合型基金,截至2021.06.30。

”

长期绩优,赚到了赛道“成长”的钱

14年证券从业经历

6年投资管理经历

赚取优质赛道“成长”的钱

一只基金能有出色的中长期业绩表现,自然离不开其管理人优秀的投资理念和有效的执行。说起中海消费混合的掌门人——姚晨曦,其拥有 14年证券从业经历,6年投资管理经历。关于投资理念,姚晨曦表示,“我的投资理念是自上而下与自下而上相结合,立志赚取优质赛道‘成长’的钱。”

在他的理念中,行业(赛道)重于公司!先去选好的行业、好的赛道、然后再选好的公司。他非常喜欢新兴行业,青睐赚行业成长的钱。他认为,近年来一个好的行业往往出现在一些新兴的领域,包括产业链迁移,技术的发展,新商业模式的呈现。然后在这样优质的赛道中去寻找好的公司。

关于如何才能挑选到好的公司?他分析,首先找行业里的龙头公司;第二,找有核心竞争力或技术优势、在市场中能够提前布局的优势,以及有成本优势等的公司;第三,找管理层比较强的。

好的投策是离不开风控这个环节的。关于风控策略,姚晨曦表示,首先,相对均衡配置赛道,单一行业会控制在20-30个点;第二,选行业就是为避免单一公司的风险;第三,在不同行业间组合时,不同行业属性,进行搭配,比如,消费行业和科技行业搭配在一起,就具有一定的对冲属性。用这样的方式来做一定的风控规避。另外,在投资新兴产业时,考虑到股价提前透支的可能比较厉害,特别是从0-1的这个阶段,往往估值提升先行,市场通常会过于狂热,这时就必须结合产业空间和发展阶段做必要的波段操作,进行单个行业的仓位管理,进而赚取超额收益。我仓位择时很少,除非从牛市转为熊市,我会主动控制仓位;更多的择时是体现在板块配置和结构上的调整。

立足长期,新产业似奔跑的“少年”

关于接下来的市场机遇,姚晨曦认为,“仍将以结构性行情为主,投资操作上将较上半年更难。由于流动性预期改善,A股市场在今年1季度调整后,2季度稳步走高,周期、消费和成长股轮番表现,但拉长时间看依然是新能源、半导体、医美等行业景气度高涨的板块更具有持续性,能用业绩增长来消化估值,谁的业绩增长的快,谁就受欢迎。公司业绩增速快的细分板块拥有持续的赚钱效应。”

在其看来,立足长期,以新能源、新消费为代表的新兴产业现在仍是奔跑的“少年”。

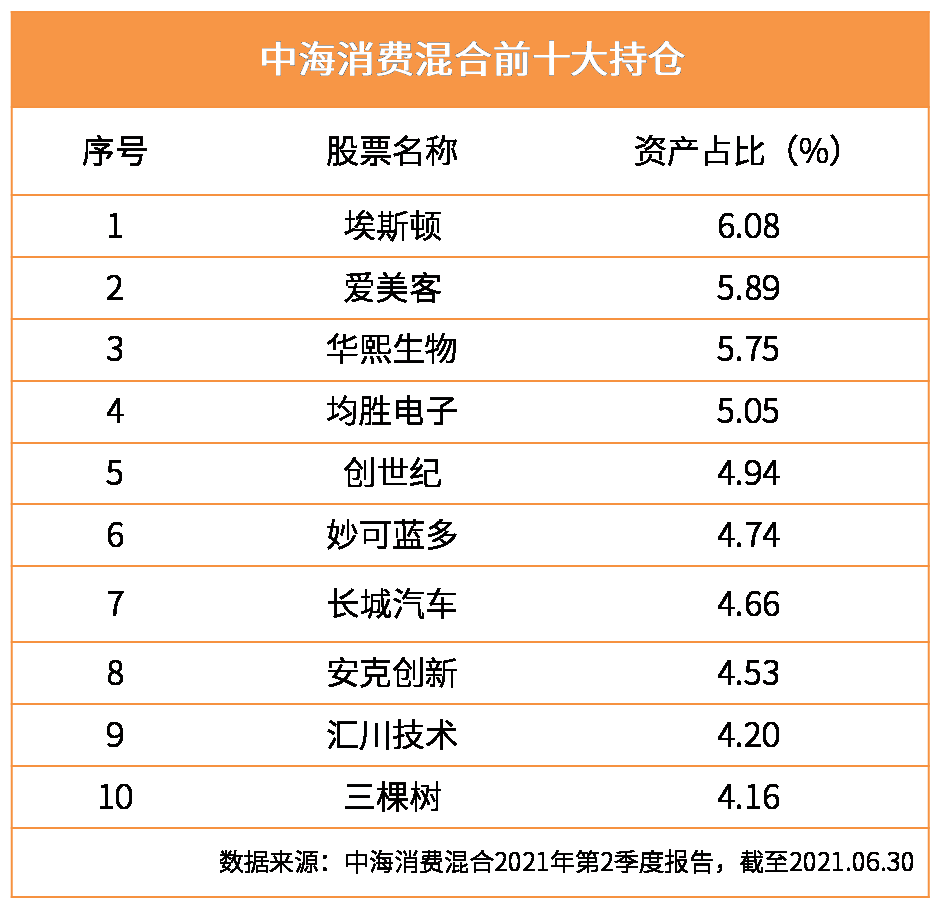

中海消费混合在今年2季度依然保持了消费为主、先进制造为辅的持仓结构,只是在消费板块内部减持了食品饮料的配置比例,增加了医美、汽车等景气度高的细分板块。下半年操作中,依然会延续目前的持仓结构和投资策略,以局部优化调整为主。

附录:

基金经理姚晨曦,复旦大学金融学专业硕士。曾任上海申银万国证券研究所二级分析师。2009年5月进入本公司工作,历任分析师、分析师兼基金经理助理。2015年4月至今任中海消费主题精选混合型证券投资基金基金经理,2015年4月至今任中海能源策略混合型证券投资基金基金经理,自2016年4月28日至2021年7月30日任中海沪港深价值优选灵活配置混合型证券投资基金基金经理,2021年6月至今任中海信息产业精选混合型证券投资基金基金经理。

姚晨曦管理的基金:

中海消费主题精选混合型证券投资基金:

本基金成立于2011年11月9日,姚晨曦于2015年4月任职本基金基金经理。业绩比较基准:中证内地消费指数涨跌幅×80%+中国债券总指数涨跌幅×20%。2012年净值增长率9.72%,同期业绩比较基准收益率1.43%;2013年净值增长率25.31%,同期业绩比较基准收益率5.75%;2014年净值增长率48.74%,同期业绩比较基准收益率15.32%;2015年净值增长率 47.16%,同期业绩比较基准收益率21.08%;2016年净值增长率 -18.93%,同期业绩比较基准收益率-4.16%;2017年净值增长率37.42%,同期业绩比较基准收益率38.10%;2018年净值增长率 -35.26%,同期业绩比较基准收益率-20.25 %;2019年净值增长率62.51%,同期业绩比较基准收益率44.35%;2020年净值增长率71.34%,同期业绩比较基准收益率51.23%;2021年1季度净值增长率-3.52%,同期业绩比较基准收益率-4.40%;2021年2季度净值增长率23.00%,同期业绩比较基准收益率为1.77%。数据来源:基金定期报告。

中海能源策略混合型证券投资基金:

本基金成立于2007年3月13日,姚晨曦于2015年4月任职管理本基金,业绩比较基准:沪深300指数*65%+上证国债指数*35%。成立以来至2007年12月31日净值增长率70.94%,同期业绩比较基准收益率59.28%;2008年净值增长率-49.30%,同期业绩比较基准收益率-47.38%;2009年净值增长率61.42%,同期业绩比较基准收益率57.62%;2010年净值增长率0.49%,同期业绩比较基准收益率-6.64%;2011年净值增长率-37.38%,同期业绩比较基准收益率-15.51%;2012年净值增长率-2.63%,同期业绩比较基准收益率6.54%;2013年净值增长率4.06%,同期业绩比较基准收益率-3.62%;2014年净值增长率10.24%,同期业绩比较基准收益率33.64%;2015年净值增长率21.50%,同期业绩比较基准收益率7.61%;2016年净值增长率-18.77%,同期业绩比较基准收益率-5.88%;2017年净值增长率31.66%,同期业绩比较基准收益率14.06%;2018年净值增长率-35.57%,同期业绩比较基准收益率-15.25%;2019年净值增长率21.88%,同期业绩比较基准收益率24.54%;2020年净值增长率45.44%,同期业绩比较基准收益率19.11%;2021年1季度净值增长率-5.75%,同期业绩比较基准收益率-1.60%;2021年2季度净值增长率29.26%,同期业绩比较基准收益率2.62%。数据来源:基金定期报告。

中海沪港深价值优选灵活配置混合型证券投资基金:

本基金成立于2016年4月28日,姚晨曦自2016年4月28日至2021年7月30日任职管理本基金,业绩比较基准:沪深300指数×45%+恒生指数×45%+中证全债指数×10%。成立以来至2016年12月31日净值增长率9.80%,同期业绩比较基准收益率3.79%;2017年净值增长率44.33%,同期业绩比较基准收益率25.66%;2018年净值增长率-18.72%,同期业绩比较基准收益率-16.86%;2019年净值增长率22.18%,同期业绩比较基准收益率20.50%;2020年净值增长率20.56%,同期业绩比较基准收益率10.67%;2021年1季度净值增长率2.91%,同期业绩比较基准收益率0.69%;2021年2季度净值增长率8.70%,同期业绩比较基准收益率2.48%。数据来源:基金定期报告。

中海信息产业精选混合型证券投资基金:

本基金成立于2013年7月31日,姚晨曦于2021年6月担任本基金基金经理。本基金原为中海安鑫保本混合,业绩比较基准:2年期银行定期存款利率(税后)。成立以来至2013年12月31日净值增长率-0.30%,同期业绩比较基准收益率1.58%;2014年净值增长率11.43%,同期业绩比较基准收益率3.65%;2015年净值增长率25.81%,同期业绩比较基准收益率2.75%;2016年净值增长率-0.40%,同期业绩比较基准收益率2.13%。中海安鑫保本混合于2017年9月16日正式转型为中海策略混合,业绩比较基准收益率:沪深300指数收益率*30%+中证全债指数收益率*70%。2017年1月1日至2017年9月15日净值增长率2.09%,同期业绩比较基准收益率1.50%;2017年9月16日至2017年12月31日净值增长率1.14%,同期业绩比较基准收益率1.20%;2018年净值增长率-12.30%,同期业绩比较基准收益率-2.31%。中海策略混合于2019年5月15日正式转型为中海信息产业混合,业绩比较基准收益率:中证TMT产业主题指数收益率x80%+中证全债指数收益率x20%。2019年1月1日至2019年5月14日净值增长率15.48%,同期业绩比较基准收益率7.15%;2019年5月15日至2019年12月31日净值增长率29.62%,同期业绩比较基准收益率18.82%;2020年净值增长率36.13%,同期业绩比较基准收益率12.69%;2021年一季度净值增长率-15.27%,同期业绩比较基准收益率-6.00%。2021年二季度净值增长率1.70%,同期业绩比较基准收益率9.59%。数据来源:基金定期报告。2017年1月1日至2017年9月15日、2019年1月1日至2019年5月14日、2019年5月15日至2019年12月31日净值增长率和同期业绩比较基准收益率数据已经托管行复核。数据来源:基金定期报告。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。