煤飞色舞钢花溅!A股顺周期全面爆发!机构火线解盘:这几个方向最具投资价值>>

基金二季报正在陆续披露,备受关注的基金重仓股也浮出水面。在风格极致的市场环境下,基金经理何去何从?跟随or坚守,成为每个非赛道基金经理的灵魂拷问。数据显示,上半年末的基金重仓股已经明显从“茅指数”向“宁指数”倾斜,即电新、半导体等高景气板块成为基金“新宠”,而消费和金融被持续减仓。

展望下半年,多数基金经理表示,预计市场整体走势会较为平稳,不会出现上半年的大起大落,在经济稳、货币政策稳的背景下,下半年仍然不乏结构性机会,而业绩增长可持续的行业和公司有更好的性价比,具体方向上,消费和科技仍然是被点名较多的板块。

我们此前跟大家介绍了“找对人管住手”系列 的基金经理,本次选取其中几位基金经理的季报和大家分享,每位基金经理都是不一样的烟火,有的季报信息量大,把认知体现得非常详尽,有些基金经理虽然寥寥数语,但仍能体现他们的风格。

1. 银华基金 李晓星

截至上半年末,李晓星管理规模500亿左右,其中约300亿持有期(定开)基金。投资运作主要采用团队作战结合大板块轮动的策略,管理资金规模容量相对较大,且大部分为持有期资金,流动性管理的压力较小。今年上半年,李晓星的投资风格延续了一致性,即追求贝塔+阿尔法的双重回报,聚焦在消费和科技具有比较优势的行业(贝塔),并精选个股以带来的超额收益(阿尔法)。

2021年二季度,李晓星的持有期产品银华心佳两年持有期混合型基金净值上涨21.57%,同期沪深300涨3.48%,大幅超越市场。

快速建仓

银华心佳两年持有期混合型基金和银华心享一年持有期混合型基金分别成立于2021年1月初和3月初,面对结构性市场行情,李晓星的选择是快速建仓,心佳在Q1和Q2的股票仓位均在90%以上,而心享也在三个月内快速加到了近95%。

重仓股调整较大

减仓消费,加仓新能车、半导体、CXO等高景气板块。相对Q1,银华心佳的前十大持仓大幅减持了食品饮料行业;白酒从茅五泸汾减到只有五粮液;大幅加仓新能源车产业链企业;小幅加仓电池龙头宁德时代,新增韦尔、通威、赣锋锂业;随着疫情的修复,心佳也加仓了疫情受损板块博彩和线下传媒;受监管政策影响的腾讯控股也被调出了前十大重仓股;高景气的CXO取代了疫苗。回顾上半年的行情和操作,李晓星团队对行业景气度的跟踪紧密,调仓坚决。

对下半年的判断:指数总体平稳,结构性行情将愈加显著

上半年经济向好带来公司EPS的升力,而流动性边际收紧则造成对估值的坠力。展望下半年,这些变量或将发生逆转。一些行业和公司的业绩或将低于预期,而流动性的合理充裕将对估值起到支撑作用。

看好的方向:消费+科技

李晓星表示依然会聚焦在消费(消费升级+医疗健康)和科技(新能源+半导体)两大行业中景气度上行的子板块,并且看好受益于消费升级的可选消费,和受到大众健康需求提升利好的医疗保健板块。科技领域,李晓星则看好渗透率快速提升的电动车、低碳清洁能源的光伏风电,及同时受益于智能化硬件和国产化率提升的半导体行业。他特别提到下半年消费基本面相比上半年或将较为平淡,且会规避钢铁、煤炭、有色等与经济周期强相关的行业。

对核心资产的观点

李晓星认为很多符合社会发展方向的核心资产的长期投资价值是显著的。如果这些优质公司可以维持3-5年的快速增长,相比于质地和行业空间,那买入时点的估值并不重要。因此,对于核心资产来说,去伪存真的重要性异常突出。

对通胀的观点

李晓星并不认为市场普遍担心的通胀风险是主要风险点。他认为中国目前的CPI很低,特别是猪肉价格在持续走低。CPI跟居民的生活成本相关,这会导致货币政策的收紧,而PPI只是影响上游和中游的利润分配问题,不会特别影响到货币政策。只有当CPI升高时,才需真正开始担心流动性的变化。美股方面,他认为得益于美国的产业特点,QE的边际走弱并不会影响纳斯达克的上涨;受美国杠杆率的影响,利率也并没有太多的上升空间。

2. 银华基金 焦巍

二季度,银华富裕主题混合基金净值上涨32.64%,银华富利精选混合基金净值上涨24.97%,同期沪深300涨3.48%,均大幅超越市场。其掌管成立于5月底的银华富饶精选三年持有基金则选择了缓慢建仓的操作。

大结构不变继续喝酒吃药,细分领域调整较大

焦巍长期看好消费和医药两大赛道,二季度在这两个方向进行了坚持。从个股看,顺丰控股、云南白药、五粮液退出银华富裕前十大重仓股,新增贝泰妮、酒鬼酒、康希诺,增加了医美、CXO、二线白酒等高景气的配置,而调出了竞争格局恶化的快递。

上涨比下跌更难应付

他坦言,对于管理人来说,上涨比下跌更难应付。在二季报中他写道:

“下跌可以死扛,同时利用下跌检验自己组合的反脆弱能力和审视弱点所在。但上涨时会面临组合相对涨不动的抉择,或者涨多了存在所谓性价比品种的诱惑。”

此外,在他的投资论里,消费品投资从来不是被动的就地躺赢,而是需要不断试错、纠正、再瞄准的匍匐前进。

对护城河的进一步理解

焦巍在银华富裕的二季报动情地阐述了,对企业护城河的理解认知。

“护城河分为几种,其中一种护城河从目前的情况看来,需要永远的不停加深加阔,一旦停止就面临对手对护城河的侵蚀。城里的人民则很难因为护城河存在就过上幸福的生活。同时基于古代战争的护城河还总是面临现代空军的越位打击。”

“市场对这批公司的态度,使本基金管理不禁想起拿破仑从厄尔巴岛逃出后七天内一家报纸的题目变换:‘第一天,科西嘉怪物在儒安港登陆;第二天,吃人魔鬼香格拉斯前进;第三天,篡位者进入格勒诺布尔;第四天,波拿巴占领里昂;第五天,拿破仑接近枫丹白露宫;第六天,皇帝抵达巴黎。’两个季度内,我们大多数投资的对象并没有发生实质的改变,只是市场的认知和投资人的主观心态调整更多。”

“我们从来都尊重新兴行业的情怀,但同时怀着威尼斯人的生意之心来使用持有人的一分一厘。男人的胃和女人的脸始终是能够产生品牌溢价和消费者定价权偏移的行业。对市场上充斥的酱香科技,医美强国之类的指责,本着君子和而不同的态度,本管理人认为投资各个产业的同道勿须相轻相煎。”

3. 信达澳银基金 冯明远

信达澳银匠心臻选两年持有期混合基金二季度净值上涨24.34%,信达澳银新能源产业股票基金二季度净值上涨32.26%,不仅大幅超越沪深300指数,在科技基金中也是排名前列。

截至上半年末,冯明远挂名的公募基金规模达到290亿,相对年初有近100亿的增长,但是冯以分散投资的方法,辛勤耕耘在新兴产业中,上半年的业绩并没有明显受到规模扩大的影响,代表产品信达澳银新能源产业在2021年上半年上涨21.87%。

操作回顾和观点:新能源、科技领域仍是最确定的赛道之一

二季度,冯明远继续投资于新兴产业,他的持仓特点是板块集中(新兴成长、科技)、个股分散(前十大重仓股占比不到30%),个股占比都在5%以下,所以前十大持仓的变化可能不能代表他的操作方向。但是我们仍然看到冯明远自下而上挖掘的牛股,包括富满电子、石大胜华、士兰微等。

冯明远的季报“小作文”一如往常,字数不多。他认为当下节点新能源、科技领域仍将是未来中国3-5年最确定、最优质的赛道之一。而展望未来,新能源汽车、半导体、电子等产业投资前景较好,希望与优秀的上市公司共同成长。

4. 嘉实基金 归凯

归凯的开放式产品嘉实新兴产业股票基金二季度净值上涨18.5%,持有期产品嘉实瑞和两年持有期混合型基金二季度净值上涨15.7%,相对沪深300有明显超额,在偏股基金中排名前列。截至上半年末,归凯管理的基金规模维持在500亿附近。

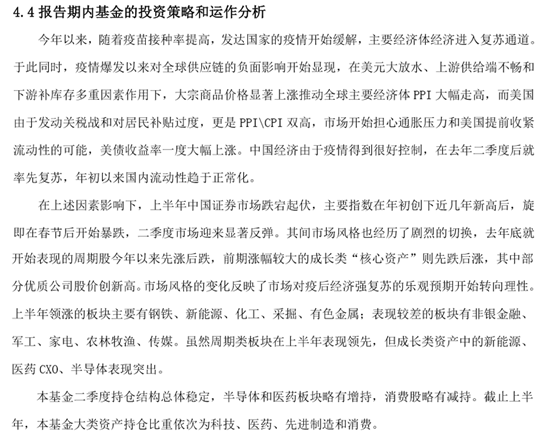

操作回顾和观点:增持半导体和医药板块,减持消费股

作为风格稳定、换手率偏低的基金经理,归凯二季度的持仓保持相对稳定,在半导体和医药板块上有所增持,而小幅减持了消费板块,重点持仓依然在科技、医药、先进制造和消费这些长期看好的板块上。

以嘉实泰和混合基金为例,二季度前十大重仓股新进了圣邦股份、调出了巨星科技,其它持仓做了一些权重调整,逆势加仓通策医疗,同时减仓华测检测,坚定持有广联达和深信服,归凯对云服务的深刻理解体现在其持仓的坚定。

嘉实瑞和两年持有期混合基金由于产品的持有期设置,更加明显地展现了归凯坚定持有优质资产的特点,美团、中科创达、迈瑞、广联达持仓不变,但总体上和开放式基金基本体现了相同的操作思路,保持了策略的一致性。

图片来源:《嘉实瑞和两年持有期混合型2021年第2季度报告》

图片来源:《嘉实瑞和两年持有期混合型2021年第2季度报告》 郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。