“锂大爷”再次上演逼空行情,A股的“锂”想能飞多远?

原标题:这位基金经理为你的资产增值操碎了心来源:基尔摩斯

二季报进入披露高峰期。

作为与投资者沟通的重要载体,季报能让我们更深入、直观地了解基金经理操作思路。在季报披露之初,我就很关注,这些天也看了大量报告,有几位写得特别用心的。像永赢基金的常远写了一篇堪比“满分作文”的季报,条理清晰,甚是“走心”。

熟悉我的朋友知道,这不是我第一次关注常远。我在6月初的文章里就介绍过常远,并称其为宝藏明珠基金经理,因为他业绩实在好,管理的消费基金业绩力压知名消费基金,被市场严重低估。

说回季报,常远在季报中不仅复盘了市场,认真写了投资感悟,而且还对投资者提出真诚建议。

内容有点长,我摘了一些金句,先来品品。

“

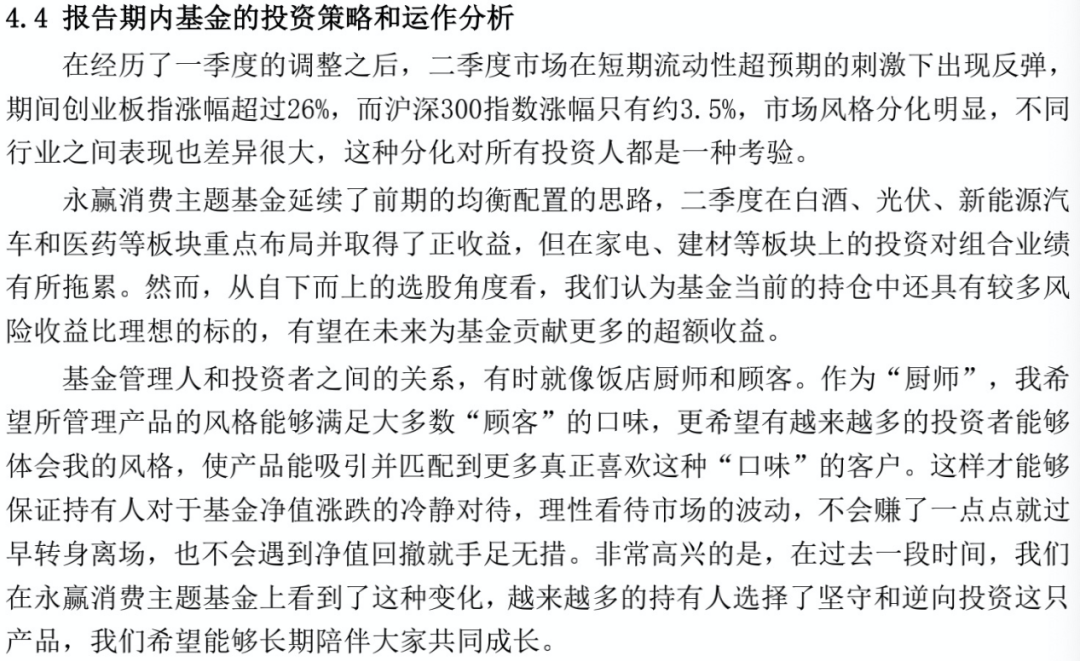

“基金管理人和投资者之间的关系,有时就像饭店厨师和顾客。作为‘厨师’,我希望所管理产品的风格能够满足大多数‘顾客’的口味,更希望有越来越多的投资者能够体会我的风格,使产品能吸引并匹配到更多真正喜欢这种‘口味’的客户。这样才能够保证持有人对于基金净值涨跌的冷静对待,理性看待市场的波动,不会赚了一点点就过早转身离场,也不会遇到净值回撤就手足无措。”

“虽然均衡配置可能会降低组合的投资效率,尤其是在市场风格较为极致的阶段,但是更多时候能够提升投资人的持有体验——即降低普通投资者长期持有基金的‘心理门槛’,为投资者获取正收益创造一个良好的持有条件。”

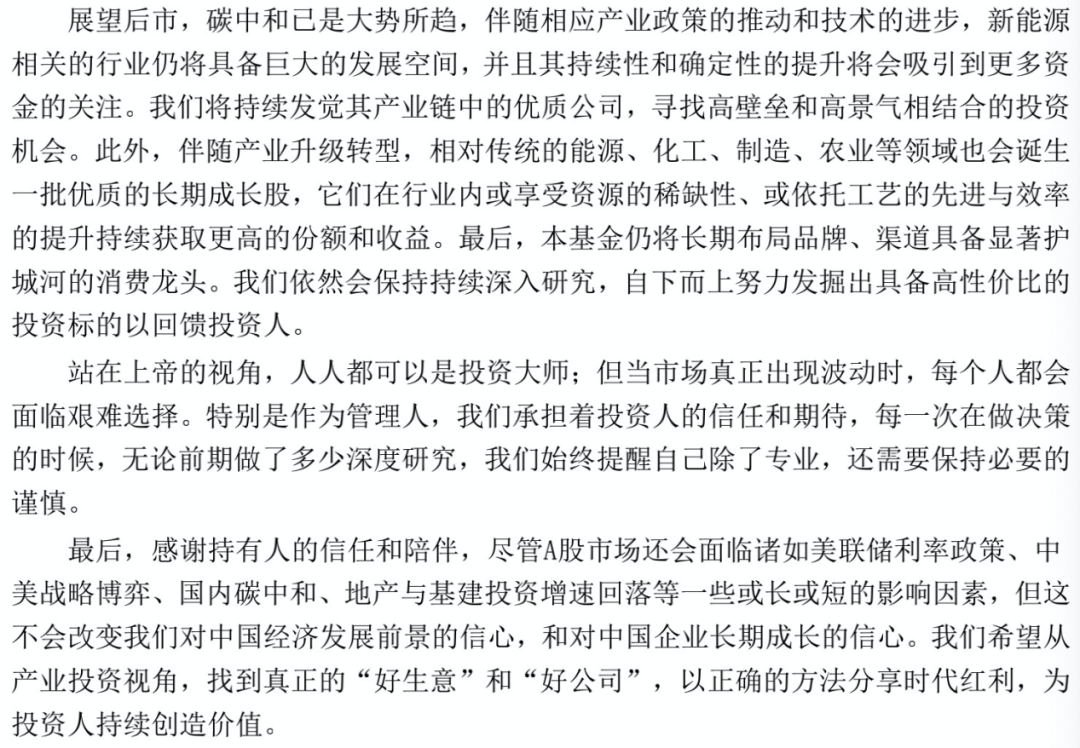

“站在上帝的视角,人人都可以是投资大师;但当市场真正出现波动时,每个人都会面临艰难选择。特别是作为管理人,我们承担着投资人的信任和期待,每一次在做决策的时候,无论前期做了多少深度研究,我们始终提醒自己除了专业,还需要保持必要的谨慎。”

”

1

不只是依靠白酒的消费基金

常远的业绩真的很能打。Wind显示,截至2021年7月20日,他管理的永赢消费主题在2019年12月接手后,2020年收益率96.79%;2021年至今收益率19.17%;任职一年多的时间,累计回报超过145%,任职回报排名同类(灵活配置)前3%。(数据来源:Wind,2019/12/12-2021/7/20)

常远在二季报中,对市场和策略进行了复盘。他对A股的总结很简约,用一组数据,直观地反映出,二季度市场风格分化之极致化。

在如此的极端的行情下常远保持均衡配置的思路。

行业配置上,永赢消费主题一季报中前十大重仓股分散于基础化工、食品饮料、电力设备及新能源等八大行业当中,二季报的前十大重仓股的配置中适当减少了非银行金融、机械、家电等行业的占比,与此同时增加了白酒股的配置,但即便如此,永赢消费主题的十大重仓股中,白酒股仅占基金资产净值的12.11%。

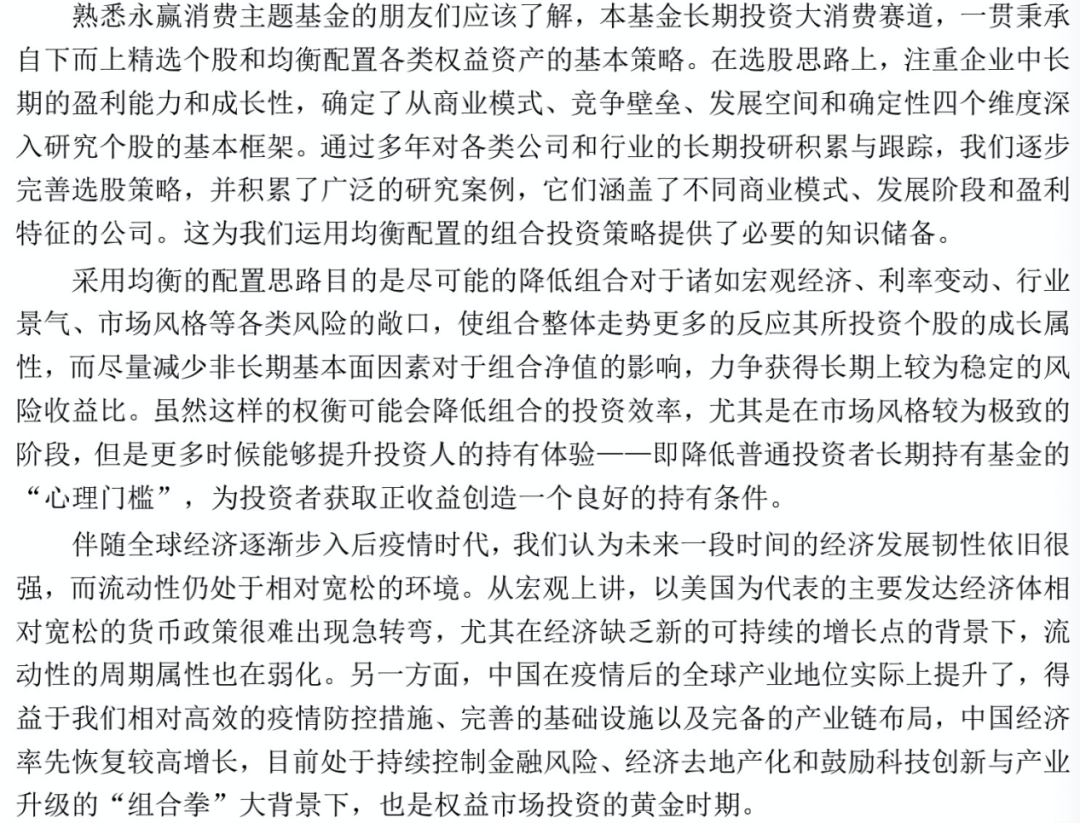

也就是说,永赢消费主题“不只是依靠白酒的消费基金”,他的组合中更多地是以大消费领域为主,辅以布局部分高成长的细分行业,如光伏和新能源汽车等领域,还有部分具有长期成长属性的周期龙头。

正如季报中所说,

“均衡的配置有利于降低组合对于诸如宏观经济、利率变动、行业景气、市场风格等各类风险的敞口,使组合整体走势更多的反应其所投资个股的成长属性,而尽量减少非长期基本面因素对于组合净值的影响,力争获得长期上较为稳定的风险收益比。”

不仅仅是行业分散,常远的持股也挺分散的。

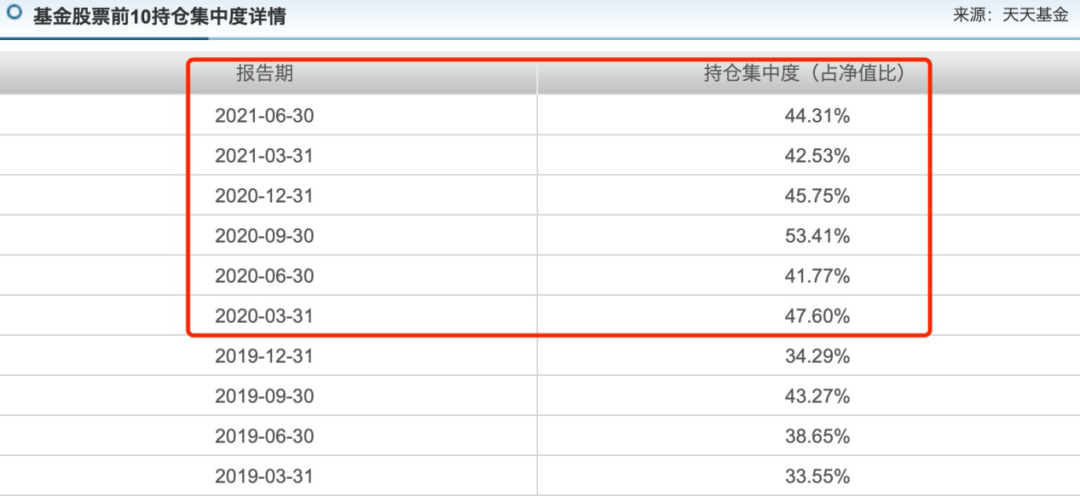

自2019年底以来,永赢消费主题的前十大重仓股集中度长期维持在40%-50%区间,今年一季度、二季度分别是42.53%、44.31%。

个股上,对比前十大重仓股,常远有增有减。

增加赛轮轮胎、宁德时代、泸州老窖、康希诺、隆基股份、五粮液的持股数量,尤其是赛轮轮胎,相较于一季报增加了1547万股,Choice统计显示,该个股在在今年上半年累计上涨69.73%,新调入晶盛机电、长春高新、海大集团、洋河股份,调出中国平安、石头科技、海尔智家、旗滨集团。

对于后市,常远认为在国内经济强劲的复苏以及宽松的流动性环境下,权益市场投资迎来“黄金发展期”。看好新能源相关产业未来的巨大空间,以及在产业升级过程中,相对传统的能源、化工、制造、农业等领域。坚持长期布局品牌、渠道具备显著护城河的消费龙头。

2

用“厨师”与“顾客”比喻基金经理与投资者

除了上述常规的市场展望、产品管理回顾,常远在二季报中最让我感到特别的是,他深度谈公募基金投资心得,与投资者分享个人投资思路与逻辑。

常远用“厨师”与“顾客”比喻基金经理与投资者之间的关系。

作为“厨师”,他希望所管理产品的风格能够满足大多数“顾客”的口味,更希望有越来越多的投资者能够体会他的风格,使产品能吸引并匹配到更多真正喜欢这种“口味”的客户。这样才能够保证持有人对于基金净值涨跌的冷静对待,理性看待市场的波动,不会赚了一点点就过早转身离场,也不会遇到净值回撤就手足无措。

从最新规模上看,已经有越来越多的“顾客”喜欢了常远这位“厨师”。

截至二季度末,永赢消费主题A的资金管理规模为31.06亿元、永赢消费主题C为15.64亿元,相比一季度末分别上涨了90.50%、90.31%。

对于季报尾部谈到的客户体验,这是常远一直很关注的事,在多次的采访中,他都说到,

“

“我想为买公募基金的老百姓赚钱,投资过程中会尽力兼顾持有体验和产品长期收益,让持有人拿得住,拿得久,才能增加赚钱概率。”

“投资者对我们的长期信任是非常宝贵的,我们希望通过这样一种均衡的投资策略,让它保持相对稳定的风险收益比,让持有人有信心与我们一起走下去。我们会珍惜投资者对我们的信任,希望能够在更长的岁月中伴随大家共同成长。”

”

Choice统计显示,截至7月20日,他管理的永赢消费主题在2019年12月接手后,累计回报超过145%。从2019年四季度以来,不管大消费板块如何波动,各季度始终取得正向收益。

从常远加入永赢基金后管理的产品业绩看,他交出了一份亮眼的成绩单。

在这份优秀的成绩单之外,我对常远又有了新认识。常远季报中,提及最多的是“均衡”二字。在永赢基金近期的官微文章中提及,如果把研究领域比作一片森林,常远在深耕权益市场的十年间,不断拓宽研究森林边界,积累了大量行业和个股的研究经验,其能力圈「枝繁叶茂」,全面覆盖周期、制造和消费等多个行业,这为他均衡配置的投资风格打下了坚实基础。

可见官方对常远的定位是均衡配置风格,意味着常远的能力圈不会只局限于消费赛道。未来,在投资覆盖范围更广的产品中,或许能进一步彰显他的投资实力。

附:常远永赢消费主题基金二季报投资策略和运作分析:

免责声明

投资有风险,投资需谨慎。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金业绩指标不包括持有人交易基金的各项费用,计入费用后实际收益水平要低于所列数字。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对基金业绩表现的保证。投资不同类型的基金将获得不同的收益预期,并承担不同程度的风险。通常基金的收益预期越高,风险越大。永赢消费主题特有风险包括股票市场和债券市场投资风险、资产支持证券投资风险、股指期货等金融衍生品投资风险、中小企业私募债投资风险、存托凭证投资风险、在巨额赎回情形发生时,基金份额持有人存在不能及时赎回份额的风险等。敬请投资者在做出投资决策之前,仔细阅读产品法律文件,充分认识本基金的风险收益特征和产品特性,充分考虑自身的风险承受能力,理性判断并谨慎做出投资决策。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。