【超级重磅】7月16日,全国碳排放权交易市场正式启动!机会浮现,如何布局?碳中和专场策略会火爆来袭

基金有难题,找九思汇智

就在本周,A股市场迎来了一个历史性的时刻。

7月13日9点40分左右,创业板指在盘中历史上首次超越了上证综指。当时上证综指报3559.72点,创业板指报3560点,上证综指是1991年7月15日起正式发布,而创业板指是2010年6月1日正式发布,所以,朋友圈有人戏称这是“10后的年轻人完成了对90后的逆袭和反超”。

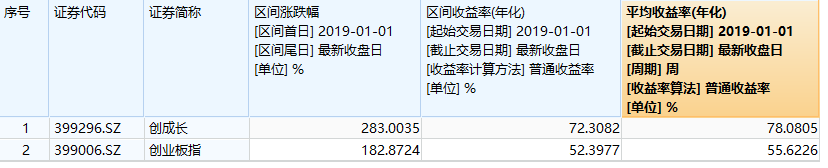

其实近三年都是创业板指数的大年,在主流宽基指数中,不管是与上证综指还是与沪深300和中证500相比,创业板指在过往三年短、中、长期均表现出了非常明显的超额收益。

(数据来源:wind;截止时间20210709)

由此可见,创业板指已经是过往三年传统宽基指数的王者了,只不过我在想,有没有可能在王者当中,再根据一定的标准进行遴选,最后选出来的指数的业绩会比创业板指的表现还要突出呢?

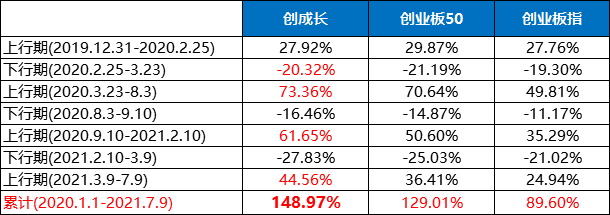

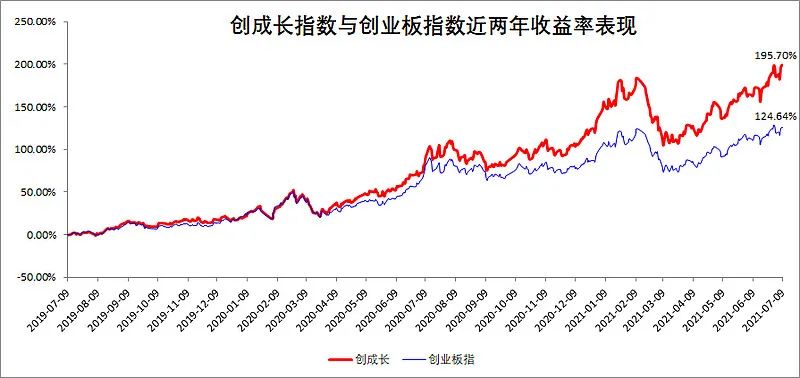

答案是肯定的,如果你对指数基金有所关注的话,你就会听说过比如创业板50指数、创业板蓝筹指数还有我这篇文章核心要分析的创成长指数等等,这些指数其实都是符合上面所说的优中优选的指数标准的,而从结果上看,其中创成长和创业板50指数的表现要更加可圈可点一些。

而其中创成长从2020年初以来7次上下跌宕的行情中,有4次表现要显著优于创业板50指数,累计表现也要优于创业板50,特别是在最近的一个上行期(2021.3.9-2021.7.9)累计收益达到了44.56%。

(原始数据来源:wind;数据区间时间为2020.1.1—2021.7.9)

而如果我们从年初开始统计到半年末,也可以看到创成长今年上半年的涨幅也达到了27%,该涨幅也是两市之中今年上半年业绩最好的宽基指数了,所以综合以上我们可以说,创成长算是名至实归的真正的创业板“茅”指数。

为什么创成长会表现的如此突出,投资它有没有什么特别需要注意的点,当下如果要投资又该以什么样的方式去参与,这三点就是接下来我要和大家交流的话题。

01

为何如此优异?

创成长之所以能够取得比较突出的业绩,跟它的编制方案有很大的关系,和创业板50指数的编制方法不同的是,创成长是一只不拘泥于单一选股指标的SmartBeta指数,当你越是了解中国SmartBeta指数相比普通宽基指数的普遍优势,就越是会期待其表现,它同时加入了成长和动量两个选股因子,这是我知道的两市之中仅有的同时加入成长和动量因子的指数。

创业板50指数是考察选样空间股票最近6个月的日均成交金额,结合行业

覆盖情况选取排名靠前的50只创业板的股票组成指数样本股。

而创成长指数则是从成长、动量两个维度对上市公司进行综合评价,选取创业板排名前50的股票组成指数样本股。

其中关于成长和动量因子的部分是这样的:

1.关于成长因子的选择标准:

收入增长:最新一季度收入同比增长率;利润增长:最新一季度利润同比增长率;息税前利润增长:最新一季度息税前利润(EBIT)同比增长率;

2.关于动量引子选择的标准是52 周新高:

当前股价除以过去 52 周高点的比例;12M-1M 动量:上 12 个月至上个月的累计收益;

12M-1M 超额收益动量:上 12 个月至上个月的累计超额收益(相对于全 A 市场市值加权组合)。

不知道大家能不能理解,加入了成长因子后,就意味着可以选出来创业板里业绩增长最快的公司,而加入了动量因子,就意味着股价增长最好的成分股会入选,这在牛市之中的进攻性就实在是无敌了。

这种指数编制方案最大的特色就是增加了动量引子,而在这个动不动就一个指数7、8支ETF同时跟踪的时代,创成长指数只有华夏创成长ETF(159967)一支产品,据说这个指数是华夏基金提报的,这些年包括中证和国证,确实是有不少指数的编制方案是由基金公司、证券公司提报的,为反映创业板中具备良好成长能力、且动量效应明显的上市公司整体运行情况,向市场提供更丰富的指数化投资标的,编制创业板动量成长指数。

02

如此优秀的指数有没有“缺点”?

上面提到了创成长因为加入了动量因子,就意味着股价增长最好的成分股会入选,这在牛市之中的进攻性是无敌了,但是由此会不会也会到来一些“缺点”呢?

所谓凡事都有两面,动量因子的增强效应可能存在的问题就是在牛市末期可能导致高位接盘,想想如果07年或者15年大跌前选了最近一年涨得最好的股票是什么后果就知道了,当然创成长因为加入了成长因子可以均衡很多,但这一问题依然存在。

所以,我们在投资创成长指数时,对于成长和估值的把握同样非常重要,所谓君子不立危墙之下,已经连续上涨三年的创业板指和创成长是否已经到了牛市的末期,安全边际已经没有了呢?

从数据分析的结论来看,答案是否定的,首先从估值来看,当前创业板的PE是61倍,而当初15年的顶峰时候PE达到了135倍,两者的差距还是比较巨大。而同时这几年创业板的盈利确实有不错的提升,从公司质地来看,现在的前十权重股确实相比15年要靠谱很多,实际上也就是说这个ROE的质量是要好一些的,虽然第一龙头宁德时代的ROE近年稳定后只有12%左右。但是也不乏一些ROE比较不错的新进龙头,比如医疗行业的迈瑞医疗。这些公司的经营稳定性和质地,也大概率要好于15年的那一批传媒和环保公司。

总体来看,现在的创业板跟15年的核心区别在于,15年的泡沫主要以炒小票为核心,叠加注水的并购所导致的业绩爆发来配合讲故事。当前的创业板权重企业,相对而言盈利质地扎实,并且大多都是经得起考验的细分龙头,所以指数的整体质量要好不少,而同时估值也还是比较低。

03

用什么样的方式来参与投资?

所以,整体我们觉得目前依然是可以投资创成长指数的时机,当然参与的方式非常重要。

1.我们建议:分批买入或者定投的方式最适合。

而可选投资标的,上面已经提及到,目前跟踪创成长指数的产品场内和场外分别都只有华夏基金的一只产品。

场内:创成长指数的ETF产品——华夏创成长ETF(交易代码:159967);

场外: 创成长ETF联接A (代码007474)和 创成长ETF联接C( 代码007475)。

2.为什么要分批或用定投的方式来参与?

首先能弱化择时,如果是基金一次性投入,通常会比较在意投资的入场点,希望能精准抄底,但其实很难预判最低位置。定投不需要精准预判,模糊正确就好,比如急速下跌或告一段落,当前处于震荡筑底阶段,是开始定投的较好时点。

其次是选产品,一次性投入往往希望能选出100分的产品,下跌的时候能抗跌,涨得时候又能表现不错,由于盈亏同源,其实很难选。

定投ETF的话只需要对标的指数有个基本判断就行,比如像创成长指数,有业绩支撑,重仓行业涵盖了生物医药、新能源、节能环保等新兴产业,符合经济发展大方向,具备长期逻辑,那就是适合定投的标的了。

3、定投有哪些注意事项?

不要频繁切换产品;

不要怕短期浮亏,特别是震荡行情里面,有可能会短期浮亏,但定投不是一次性All in,是每一期增加一点投入去均摊成本,浮亏的时候,坚持定投,筹码成本就更低,反弹来的时候,回本更快收益也可能更明显;

估值高的时候减少定投金额,估值低的时候增加定投金额,正确的做法是在下跌的过程中坚持定投,甚至做到越低估买入越多。

我们一直崇尚的是投资行为比投资机会更重要,所以用正确的方式去投资比把握机会更重要,当然用分批投资或定投的方式去把握创成长ETF(159967)的投资机会,或许是很好的兼容投资方式和投资机会的方式方法。以上就是我们对创成长指数的相关分析和介绍,希望能够为大家提供些许参考。

(本文观点仅供参考,不构成投资建议。基金有风险,投资需谨慎)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。