全民买基金的时代来临,如何破解“基金赚钱,基民不赚钱”怪圈?如何助力广大投资者玩转基金?7月17日(周六)新浪财经2021基金嘉年华在深圳举行,大佬教你“搞钱”,劲爆盲盒大奖,有趣有料游戏,等你来!【名额有限,报名入口】

经历过之前两期对于“固收+”投资策略、产品类型及优势的“知识修炼”,大家想必对这一产品类型已经有了相应了解,可以说是“初窥门径”了。

有投资者也向城城提出了自己的一个疑惑:既然“固收+”这么好,为什么前几年我好像没有太听说过呢?要是我更早知道这类产品,或许可以少受很多市场涨涨又跌跌的折磨,白头发说不定都能少几根呢~

其实,每一种事物的兴起,都有着背后的各种因素叠加影响,等到条件齐备,才能乘势而起,“天时地利人和”缺一不可。

“固收+”产品并非新兴事物,为什么会在2020年之后,出现规模与数量的爆发式增长?这一趋势是否能够延续?这一期,我们就来一块探索其背后的驱动因素,为你答疑解惑。

01利率走低,“固收+”大势所趋

“固收+”兴起的宏观背景:全球利率持续走低

全球主要经济体的利率在过去25年普遍处于下行态势。2020年新冠疫情爆发,各国央行开启量化宽松政策,更是进一步加剧了全球流动性过剩。伴随着利率持续走低,债券投资的票息收益和资本利得都逐步减小,这时候,只局限于投资债券的传统固收产品收益率也就持续下行。

在此背景下,为了提升产品投资回报,就需要在确保产品安全性的前提下,增配以权益类资产和另类资产为代表的风险资产。

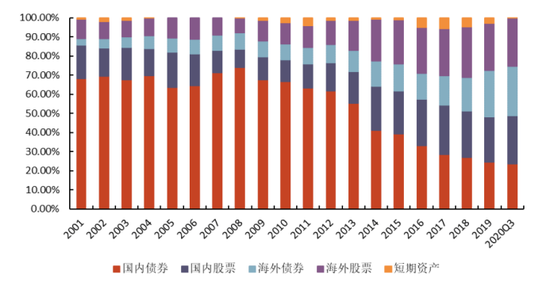

从全球视野来看,进入低利率时代后,美、日、欧等国家资管机构均增加了风险资产的配置比例以提高投资收益。

日本养老投资基金GPIF权益类投资规模不断上升

数据来源:GPIF,光大证券研究所整理

国内长期利率下行,纯债收益减少

我国经济增速换档是长期趋势,同时我国宏观杠杆率居高,为了化解债务风险和杠杆率,需要一个低利率环境,因此,债券收益率中枢长期来看也倾向于下行,影响纯债产品的平均预期回报。再加上信用债市场信用风险事件时有发生,如何增加投资组合的弹性以获取更高回报就成为了重要问题。新资产如股票、可转债,以及定增等,在构建稳健收益增厚策略中的地位越发重要。

02 理财收益下行,投资者寻求替代

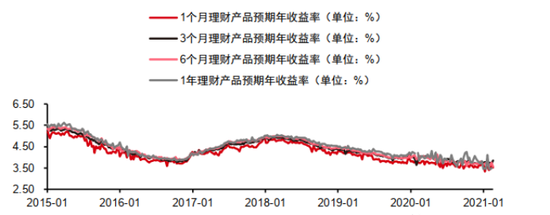

“固收+”兴起的另一个原因,是非常好地填补了稳健型投资者需求的空白。一方面,在国内利率下行背景下,传统的纯债基金收益率持续走低,另一方面,在2018年资管新规出台后,银行理财产品也打破刚性兑付,向净值化产品转型,预期收益率同样呈现下行趋势。

银行理财收益率下降明显

数据来源:Wind、中信证券研究部

在这种情况下,过去主要配置银行理财产品的投资者急需寻求替代品。

这类投资者对产品收益有一定要求,但总体依然属于风险厌恶型,“固收+”产品的固收底仓能平滑风险和收益,权益类资产又能赋予一定的收益弹性,因而迅速受到市场青睐,成为较传统理财产品、纯债基金等更高阶的投资替代。

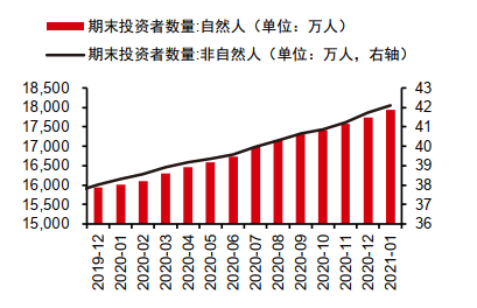

03 双重驱动,“固收+”未来可期

综合来看,伴随中国经济发展、居民财富增长和投资理财观念普及,国内理财市场迅速发展壮大,无论是机构投资者数量还是个人投资者数量均保持高速增长态势。中信证券数据显示,截至2020年末,非自然人投资者数量已达41.72万,同比增长9.73%,自然人投资者数量已达17735.77万,同比增长11.29%。更多的资产等待投入资产管理产品中,这是一个巨大的投资需求市场。

投资者数量保持高速增长态势

数据来源:Wind、中信证券研究部

但与此同时,优质的投资理财产品相对而言仍较为稀缺。我们看到,2021年以来,由于货币政策对流动性的管控,市场波动较为剧烈,尤其是春节之后,由于白酒、医药、科技等板块的大幅回调,股票型基金、偏股混合型基金的净值出现较大波动。整体来看,随着行业及个股分化加剧,股票市场投资和资产配置难度进一步加大。

权益类资产的价格波动较大,难以有效控制风险,而纯固收类资产及银行理财产品又无法满足投资者对于收益的追求。对比之下,“固收+”产品可以说在风险与收益中找到了一个平衡点,既能帮助投资者获取来自固定收益资产的稳定收益,又能够分享到股票市场上涨的红利。从宏观市场背景及投资者需求的双重驱动因素来看,预计“固收+”产品的增长趋势有望进一步保持。

04 基金经理有话说

长城基金固定收益部基金经理魏建:

构建安全垫、控制回撤和波动,是“固收+”基金实现长期收益、在市场长跑之道。

首先,在构建组合的初期,我会控制好风险资产的仓位,在控制信用风险的前提下充分利用固收资产积累收益,获取较厚的安全垫。

其次,为了降低波动,我会购买估值波动比较小的资产作为稳定器,并做好分散投资,尽量在组合中选择负相关或者零相关的资产作为对冲手段。

比如,在股市后市不明朗的情况下,减仓可能会带来冲击成本,怎么办?这时候我会选择买入长债,包括30年期的债券,将其作为权益品种的对冲资产。

在权益仓位里,我也会采取这种“资产对冲”的方式,比如在今年的结构化行情下,我会加强行业研究,选择相关度比较低甚至是负相关的行业进行配置。所以,在抱团股下跌的情况下,由于组合中持有逆势上涨的低估值品种,就能够很好地平滑波动。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。