近期原材料涨价、运价大涨、汇率升值逐渐给制造业带来三重压力。第一重是供应受限,国内接棒国际,原材料价格大涨,压低制造业利润、加剧上下游分化。第二重是缺船缺箱,出口运价大涨。金属矿砂、饮料、肥料、木材、橡胶、纺织品、家具、纸板等行业出口利润最受损。第三重是汇率升值,对出口依存度高的行业利润率损伤较大,但会提高燃气、石油加工、研发、技术服务等进口依存度较高行业的利润率。三重压力下谁最受伤?仪器仪表、纺织、家具制造、纺服、金属制品、电器机械等行业最受伤。分规模看,对成本敏感、议价力低的中小企业受损较多,出口意愿下降。三重压力下,谁受伤小甚至受益?上游行业进口依存度较高的行业。政策方面,供给的问题还须供给端政策,结构的问题还须结构性支持,货币政策或难因供给受限而收紧。

要点

去年下半年以来,我国疫情率先受控,快速的复工复产使得我国出口劲增、份额上升,然而原材料涨价、运价大涨、汇率升值逐渐给制造业和出口企业发展带来三重压力,利润受侵蚀。哪些行业受冲击较大,哪些受伤较小甚至受益?对经济和政策有何影响?

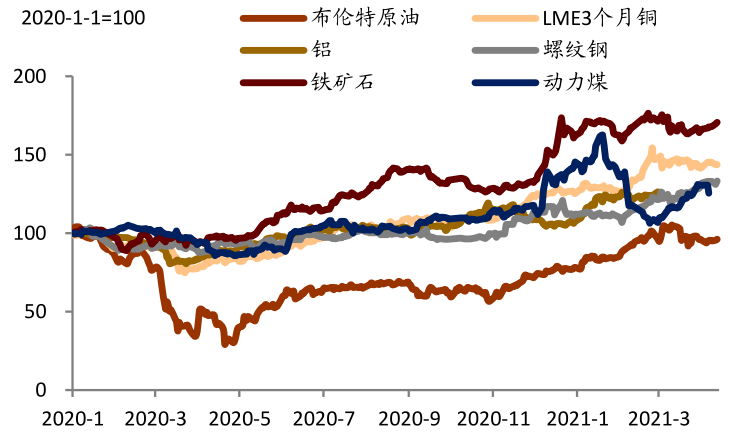

第一重压力是供应受限,原材料价格大涨。国际看,疫苗落地后需求预期升温,但供不应求,原油、铜、铁矿石价格上涨,3月后国内接棒国际,螺纹钢、电解铝受行业限产成为领涨品种。原材料价格上涨压低,制造业利润、加剧上下游分化。上游(黑色、有色、能化)毛利率受益,而下游制造业(纺织、家具制造、计算机)、中游资本品(其他制造、仪器仪表、金属制品)、公用事业(电热产供)毛利率受损。但下游中,必需品和专用设备毛利率的损害不大。电线电缆、电池、金属制品、电器机械、电机、家用器具、交运、汽配、专用设备总投入中原材料占比在20-50%,原材料涨价对其成本影响较大。

第二重压力是缺船缺箱,运价大涨。出口需求火爆,而尽管船运力恢复和集装箱生产加快,但疫情之下海外港口拥堵,周转率下降,船箱俱缺,SCFI综合指数已是疫情前的3.2倍,中国出口运价领涨全球。金属矿砂、饮料、肥料、木材、橡胶、纺织品、家具、纸板等行业运价占出口额之比已经较疫情前上涨了3-24个百分点,侵蚀出口企业利润。

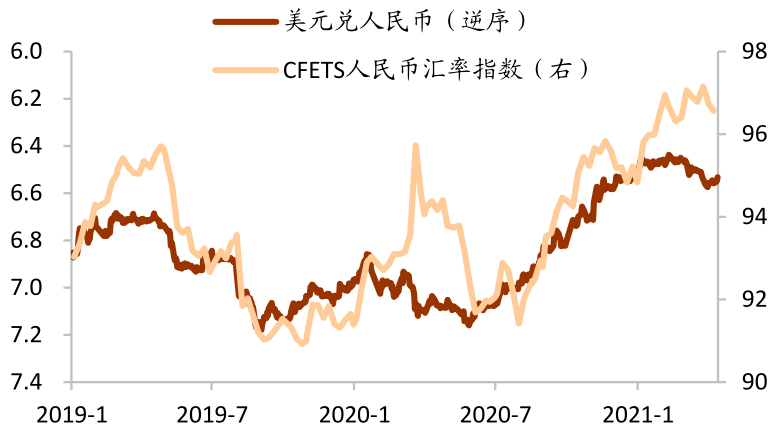

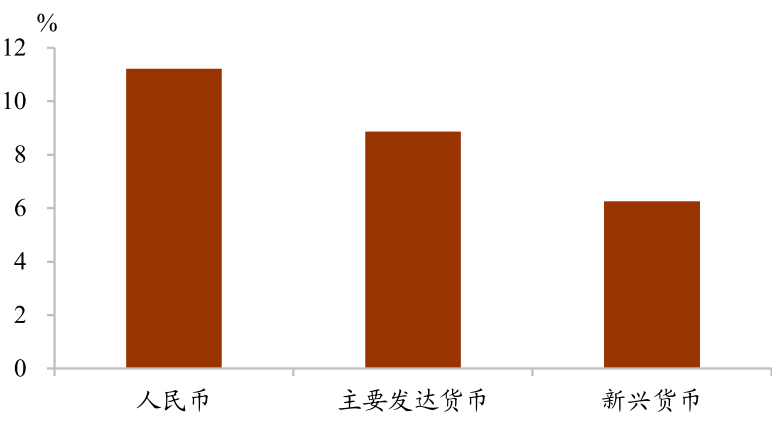

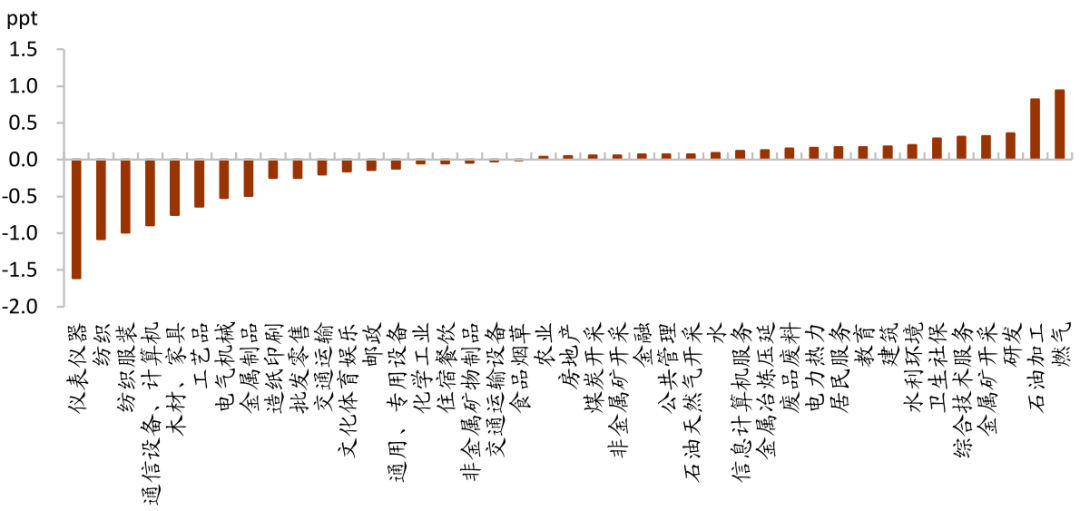

第三重压力是汇率升值,损伤出口利润。过去一年人民币兑美元汇率已升值11%,进一步削弱我国出口优势。汇率升值对仪表仪器、纺服鞋帽、通信设备计算机、木材家具、电器机械、金属制品等出口依存度高的行业利润率损伤较大,但会提高燃气、石油加工、研发、技术服务等进口依存度较高行业的利润率。

三重压力下谁最受伤?分行业看,仪器仪表、纺织、家具制造、纺服、金属制品、电器机械等行业最受伤。分规模看,大企业可以通过成本转嫁、使用海外基地、锁汇等方式减少原材料、运价、汇率影响,但对成本敏感、议价力低的中小企业有些已受亏损,出口意愿下降。中采小企业PMI新出口订单已连续5个月在荣枯线之下。中小、沿海企业占比高的财新PMI持续亦下降。

三重压力下,谁受伤小甚至受益?同时受益于大宗商品价格上涨和汇率上升的行业有:煤炭采选、金属和非金属采选、金属冶炼等行业,因为这些行业既是上游行业,又是进口依存度较高的行业。受运价上涨影响较小的行业有:煤炭开采、石油天然气开采、食品制造、烟草等产品体积较小或出口依存度较低的行业。

政策方面,供给的问题还须供给端政策,结构的问题还须结构性支持,货币政策或难因供给受限的PPI上行而收紧。碳达峰产业政策从侧重限产向侧重技术改造转变或更有利于缓解国内原材料涨价风险。对于出口和下游受不利影响的企业、尤其是中小企业,结构性信贷优惠和减税降费的支持或更有效。

正文

在大宗价格上涨推动下,3月PPI同比从1.7%快速上冲至4.4%,环比上升1.6%,涨幅达到过去20年最高。加上过去数月运价大涨、汇率升值,给制造业发展带来三重压力,哪些行业受冲击较大,哪些行业受损较小甚至受益?对经济和政策有何影响?

供给受限,推升原材料价格,挤压下游利润

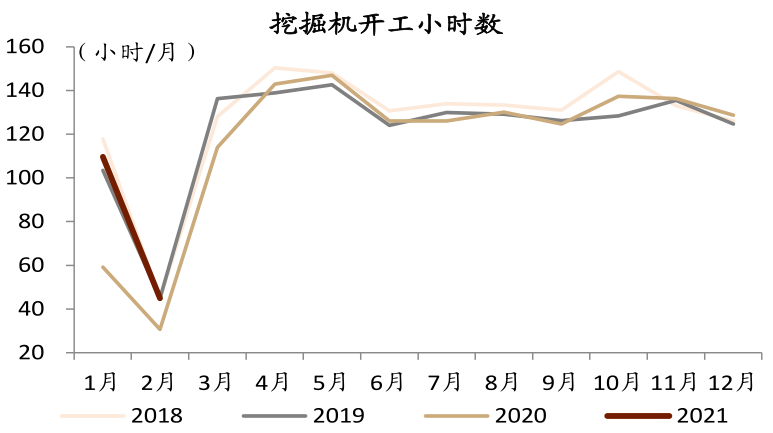

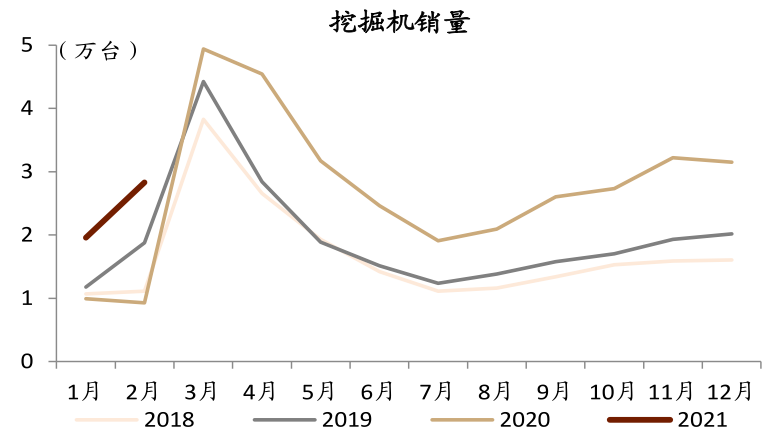

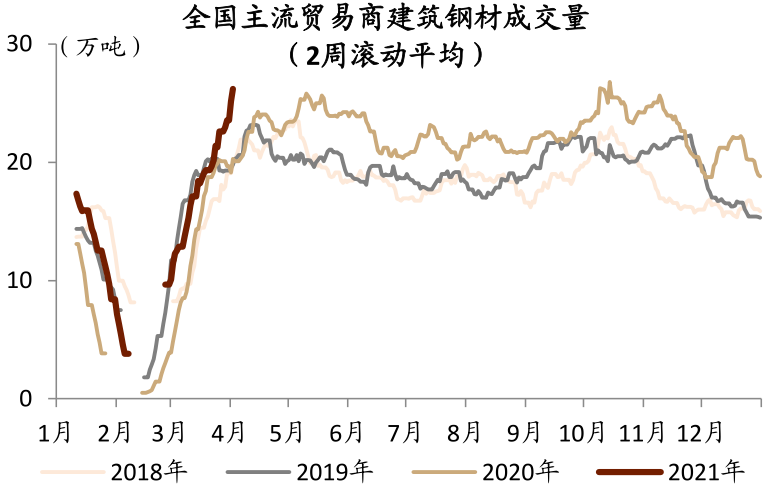

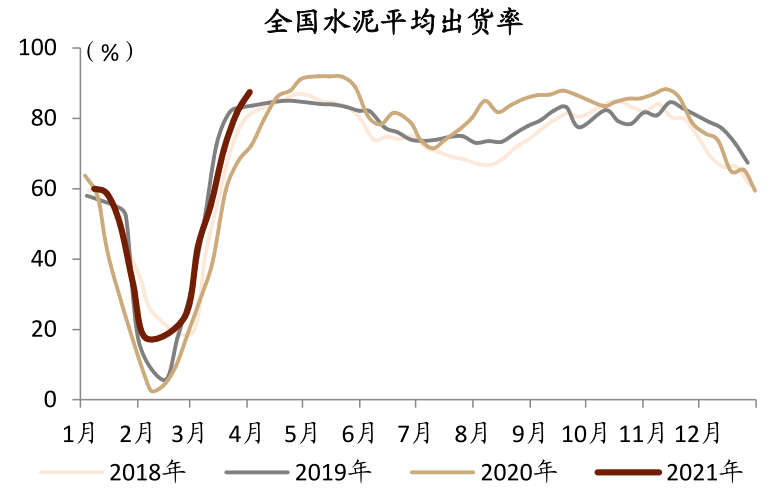

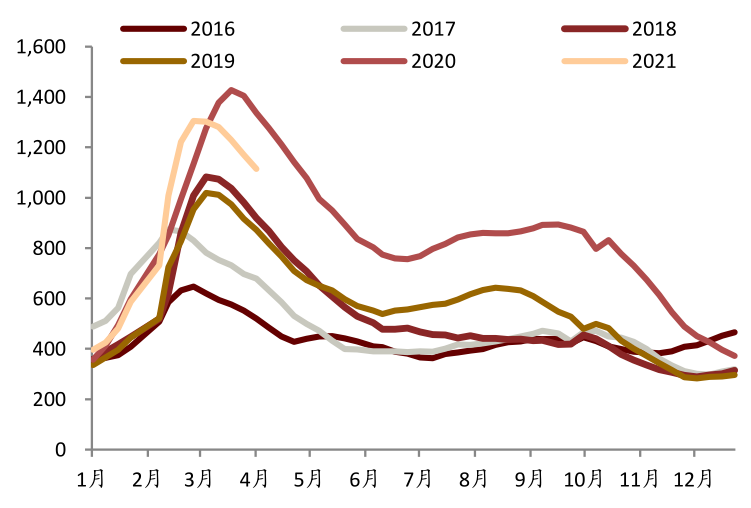

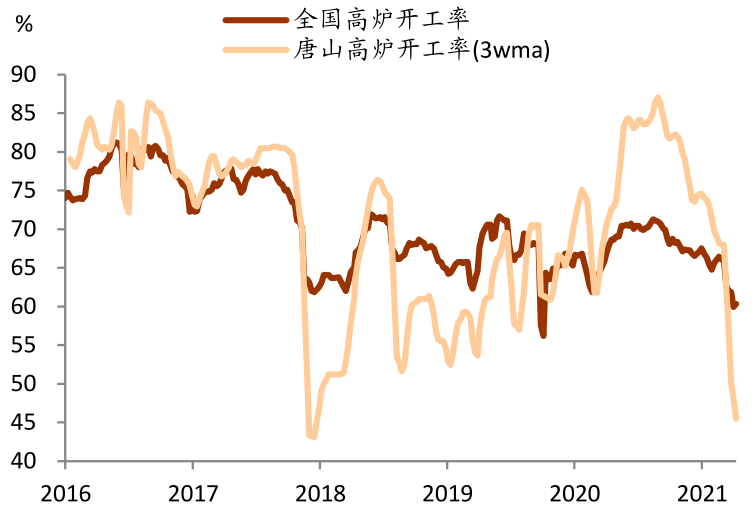

PPI快速上行主要是供给受限下,大宗价格大幅上涨,国内接棒国际(图表1)。从国际看,去年11月以来,疫苗落地后复苏预期升温,但新兴大宗出口国供应恢复缓慢、OPEC限产,叠加美国寒潮石油减产、苏伊士运河受阻,供应风险升温,且流动性退出迟缓,原油、铜、铁矿石价格一度上涨40%-80%,去年11月至今年2月PPI环比均值在0.9%,高于过去5年均值的0.2%。进入3月以来,大宗走势开始分化,油价冲高回落,铜价高位盘整,铁矿石价格一度下跌,但从国内看,螺纹钢、电解铝受行业限产、动力煤受补库需求带动成为领涨品种,唐山高炉开工率创2019Q3以来的新低,而建筑业和工业需求仍较旺盛,1-2月挖机开工小时数高于2019年同期,销量较2019年同期增长50%以上,建筑钢材成交量、水泥出货率等需求指标均高于往年同期水平(图表3—6),加上下游厂商因担心年内供应趋紧或先行囤货(螺纹钢社会库存升至历史高位),供不应求导致国内大宗价格也大幅上涨(图表7—8)。

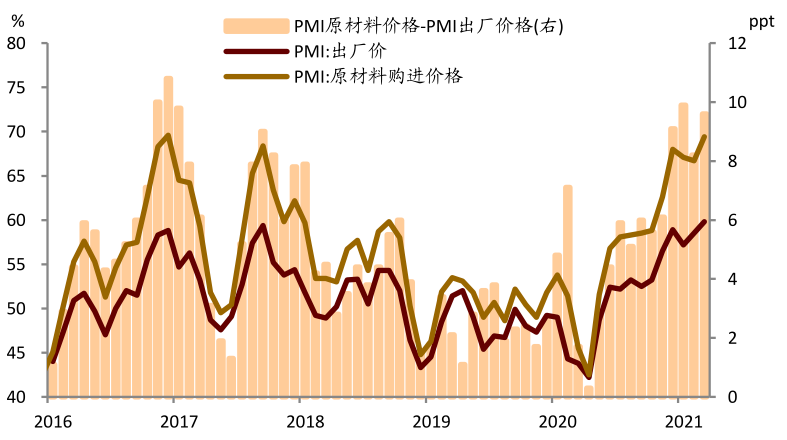

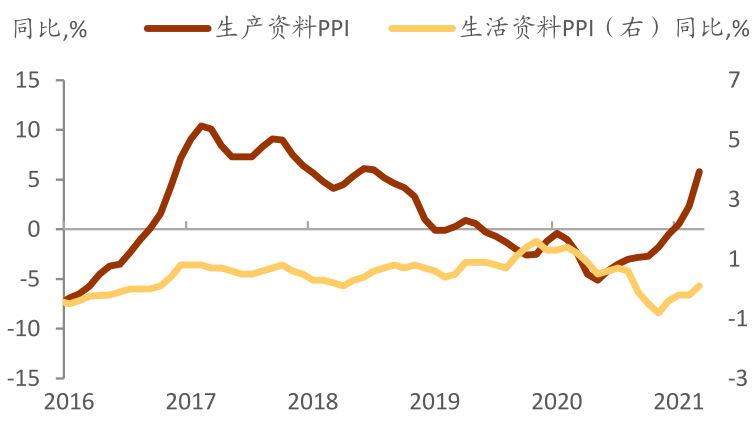

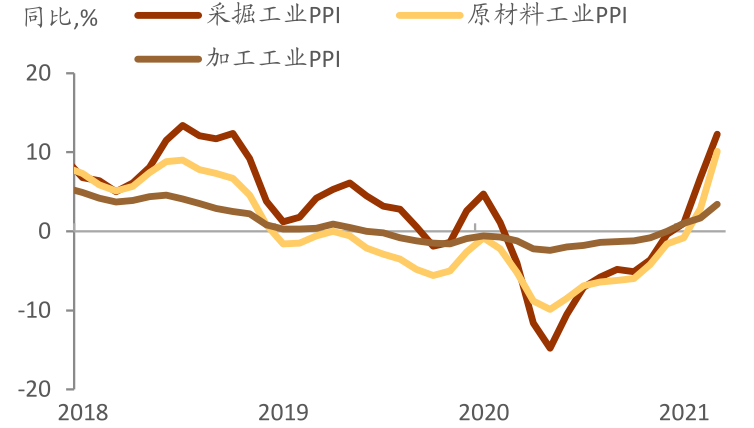

原材料价格上涨,推升制造业成本,压低制造业利润,加剧上下游分化。3月PMI原材料价格与出厂价格之差进一步扩大,制造业PMI经营预期指数下降,2月制造业利润率下滑,上下游分化加剧。3月PPI同比(4.4%)大幅高于CPI(0.4%),生产资料PPI同比(5.8%)大幅高于生活资料(0.1%),采掘和原材料工业PPI同比(12.3%和10.1%)大幅高于加工工业(3.4%)。(图表9—10)

图表1: 3月国内品种接棒国际领涨大宗价格

资料来源:中金公司研究部

图表2: 大宗上涨挤压制造业企业利润

资料来源:中金公司研究部

图表3: 1-2月挖机开工小时数高于2019同期

资料来源:中金公司研究部

图表4: 1-2月挖掘机销量保持高增

资料来源:中金公司研究部

图表5: 1-2月建筑钢材成交量高于往年同期

资料来源:Mysteel,中金公司研究部

图表6: 1-2月水泥出货率高于往年同期

资料来源:卓创资讯,中金公司研究部

图表7: 钢铁库存高于正常年份同期水平

资料来源:中金公司研究部

图表8: 3月以来,唐山高炉开工率大幅下行

资料来源:中金公司研究部

图表9: 生产资料PPI涨幅大于生活资料PPI

资料来源:中金公司研究部

图表10: 采掘工业和原材料工业PPI涨幅大于加工工业

资料来源:中金公司研究部

原材料涨价加大上下游分化

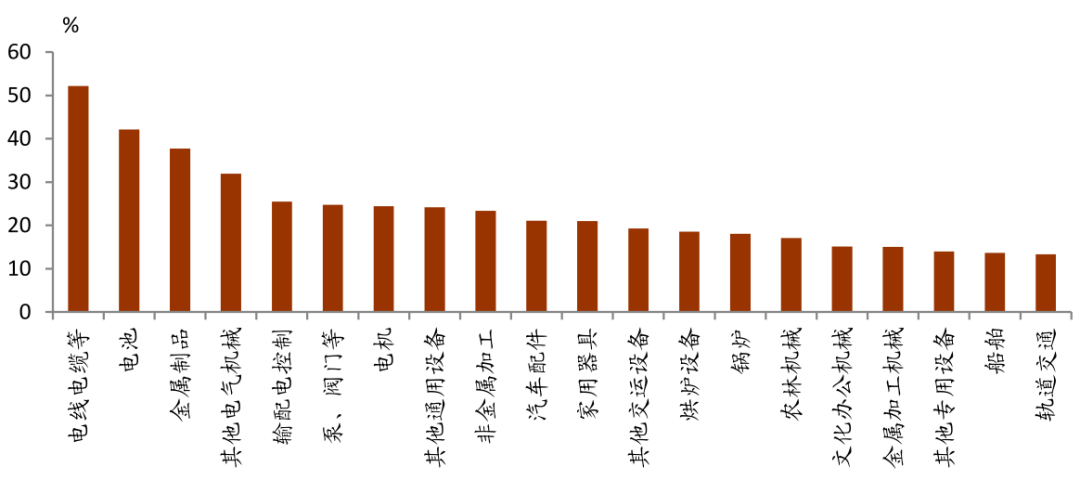

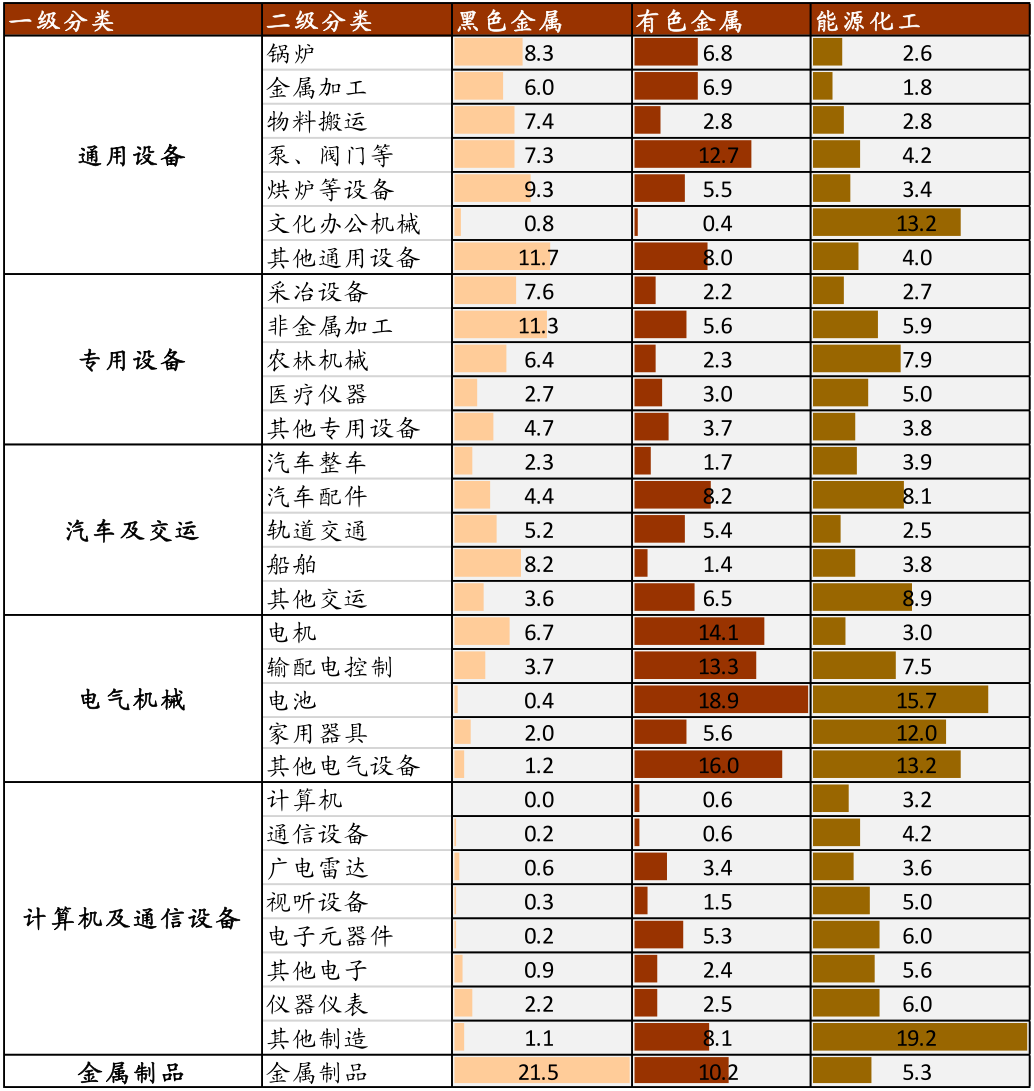

原材料在总投入(也是总产出)中占比越高的行业,原材料价格上涨对其影响或越大。我们通过考察2018年投入产出表,电线电缆、电池、金属制品、电器机械、电机、家用器具、汽配、交运设备、农机、文化办公机械、金属加工机械等下游行业中,原材料在总投入中占比在20-50%,成本影响或较大(图表11)。其中,黑色金属(我们以黑色金属采掘业、钢及钢延压产品、铁及铁合金产品来衡量)在总投入中占比较高的行业大类有通用设备、专用设备、金属制品行业,有色金属(以有色金属矿采选、有色金属及其合金、有色金属延压加工品来衡量)在总投入中占比较高的行业大类有电气机械、通用设备、金属制品,能源化工(以煤炭石油开采加工为代表的能源类及各类化学产品、橡胶、塑料、纤维等化工产品衡量)在总投入中占比较高的行业大类有电器机械、通用设备、计算机通信设备。(图表12)

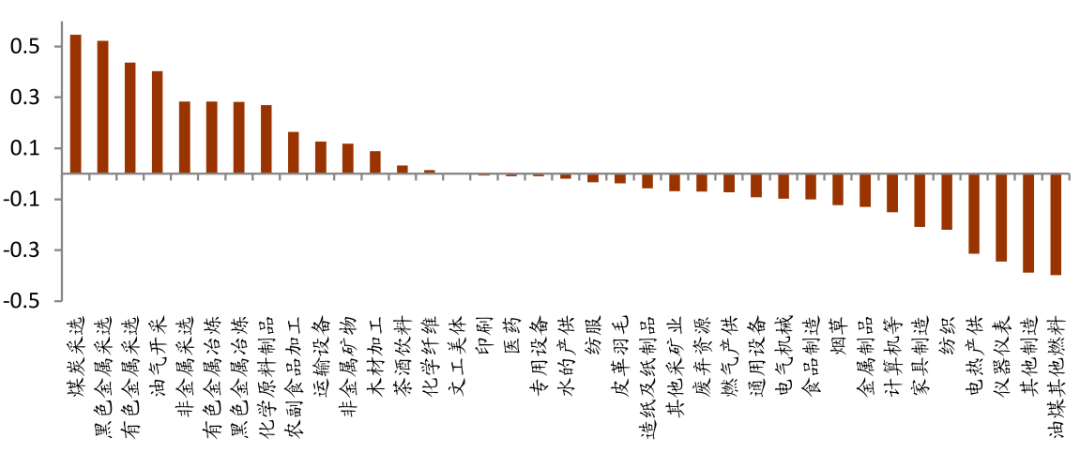

要考察原材料涨价对利润的影响,除了成本构成,还要考虑对下游的传导能力。通过考察2000年以来各行业毛利率与PPI同比的相关性,我们发现,原材料涨价有利上游行业毛利率,但有损下游行业毛利率。PPI同比上行推升上游采掘业、中游冶炼加工业、化工行业的毛利率,但挤压下游广大制造业(仪器仪表、纺织、家具、计算机、金属制品、食品制造、电气、通用设备)和公用事业(水电燃气)的利润率,下游中,必需品(医药、饮料、农副食品)和专用设备毛利率的损害不大。(图表13)

供给受限同样体现在供应链缺货冲击上。3月PMI供应商配送时间大幅延长。尤其是芯片短缺问题,导致近期福特、通用、特斯拉等汽车厂商发布减产甚至部分停产计划,中汽协指出汽车芯片短缺需要半年甚至一年的时间才能解决。缺“芯”的主要原因:从需求端看,5G、新能源汽车拉动芯片的需求大幅增长,而疫情下远程办公增多及复工复产,PC市场需求快速增长,同时中美摩擦下消费电子企业加快囤货。从供给端看,美国暴风等导致当地多座晶圆厂暂时关闭,日本瑞萨电子工厂受地震、大火影响高端半导体晶圆生产线,影响芯片端供给,而目前多数汽车生产商使用“准时制”(JIT)供应链,库存较低。供应链的紧张,影响部分终端产品的供应,同样会推升通胀。

图表11:下游制造业原材料占总产出之比前20大行业

资料来源:2018年投入产出表,中金公司研究部

图表12:下游行业中各类原材料在总投入中的占比(%)

资料来源:2018年投入产出表,中金公司研究部。注:表中系数为投入产出表中各类直耗系数的加和。黑色金属包括投入产出表中黑色金属采掘业、钢、钢延压产品、铁及铁合金产品;有色金属包括有色金属矿采选、有色金属及其铁合金、有色金属延压加工品;化工能源包括煤石油天然气的洗选和加工,基础化学原料、合成材料、日用化学产品、纤维、橡胶、塑料及各类非金属化工类产品。

图表13:PPI上行导致上游毛利率受益、下游毛利率受损

资料来源:中金公司研究部。注:图中为2000年以来PPI同比与各行业利润率的相关系数。

缺船缺箱,运价大涨

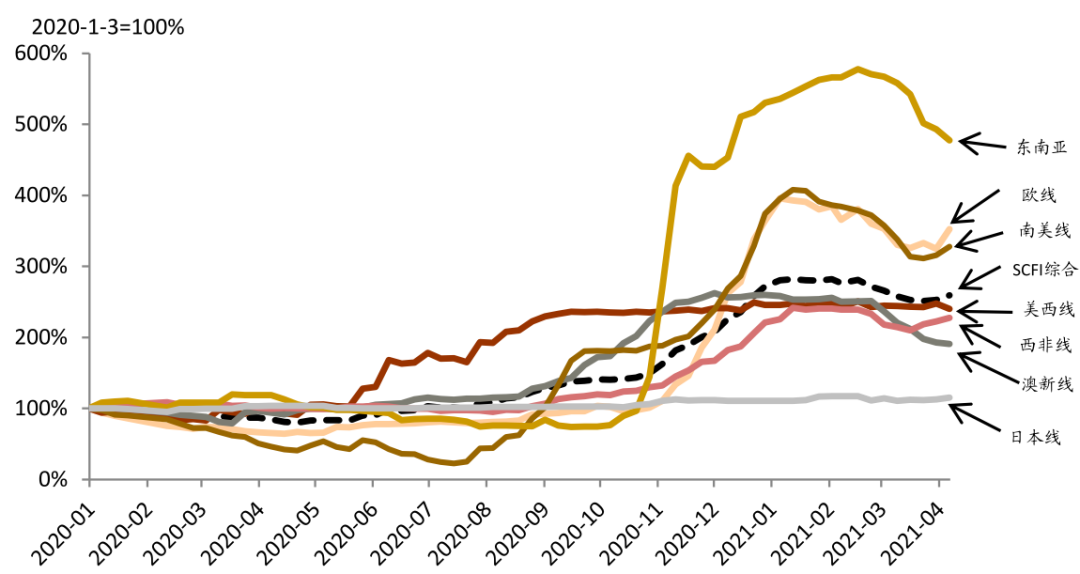

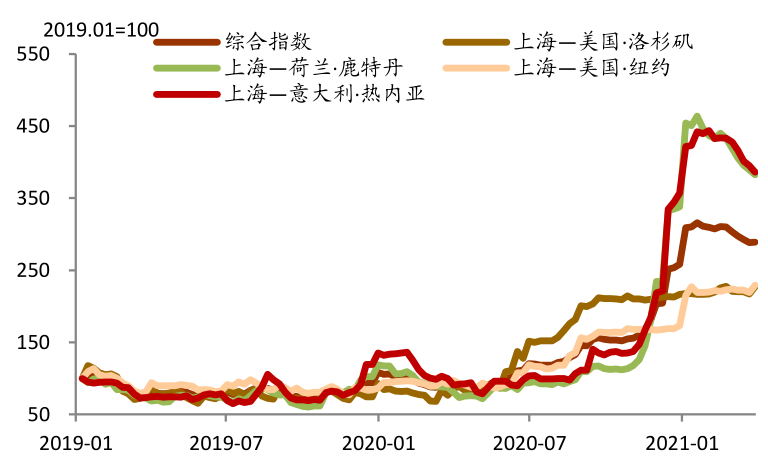

供求矛盾带动SCFI运价(上海集装箱运价指数)一度涨至疫情前的3.2倍。其中美线运费去年5月率先起涨、9月交通部约谈航运企业后,美线运价受控,但南美线、欧线、东南亚线跟进,最高时涨至疫情前的2.8-5.8倍。(图表14)

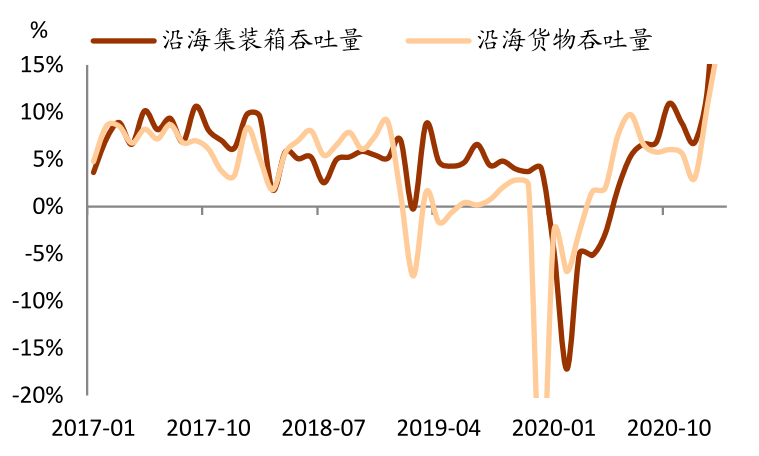

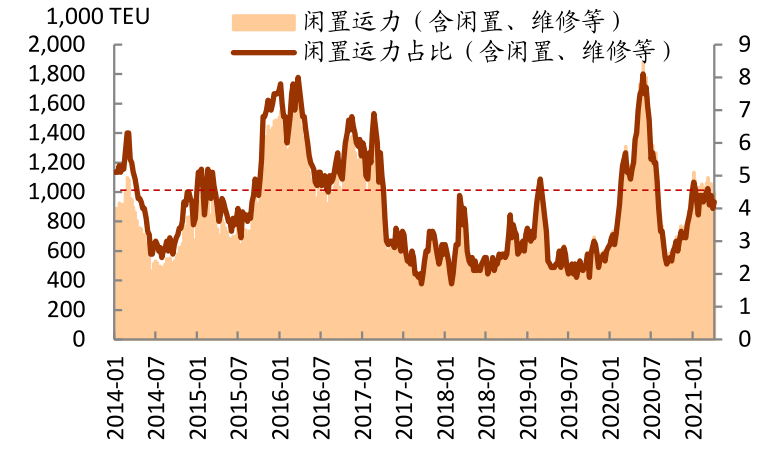

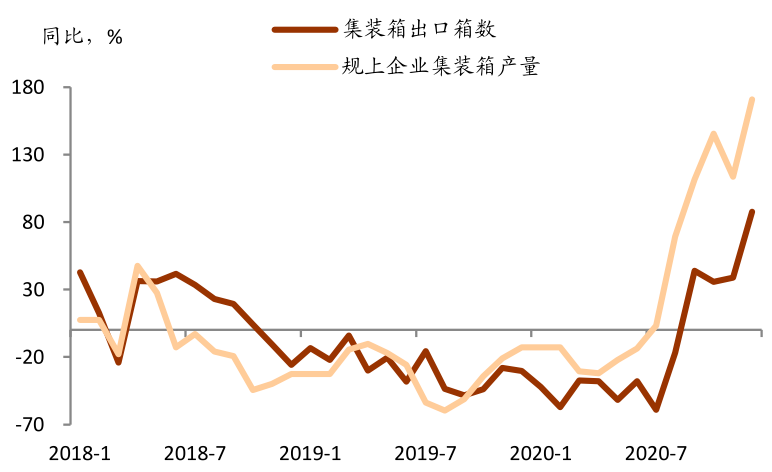

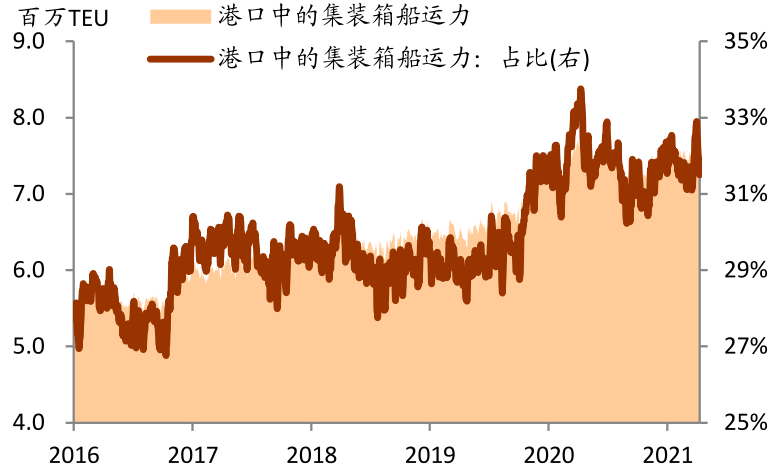

需求火爆,而周转率下降,导致缺船缺箱,是运价上涨的主要原因。从需求看,美欧疫后医疗物资需求大增,大规模财政刺激后消费品需求增加,而中国疫情受控、恢复生产较早,中国出口需求和出口份额上升较快。去年6-7月沿海货物和集装箱吞吐量同比已经涨超疫情前水平(图表15)。从供给看,周转率下降缺船缺箱。尽管船运力恢复和集装箱生产都在加快,航运闲置运力去年9月已回归历史低位(图表16),美线需求大涨带动美线运力增速去年9月后大超疫情前,国内去年12月集装箱产量同比已经大涨171%(图表17)。但受疫情影响,集装箱到达海外港口后大多不允许至内陆拣货、担心迟迟不归、要求在码头拆箱拉货,而港口没有能力承载大量的卸货、提货、取货需求,海外港口特别是美西的集装箱船拥堵情况持续在历史高位(图表18),船和箱周转率都大幅下降,国内港口一箱难求,加上部分航班为加快周转、空箱返航,都抬升了运价。而美线需求的火爆导致全球运力向其汇集倾斜,进而带来了中国发往其他航线的运价普涨。

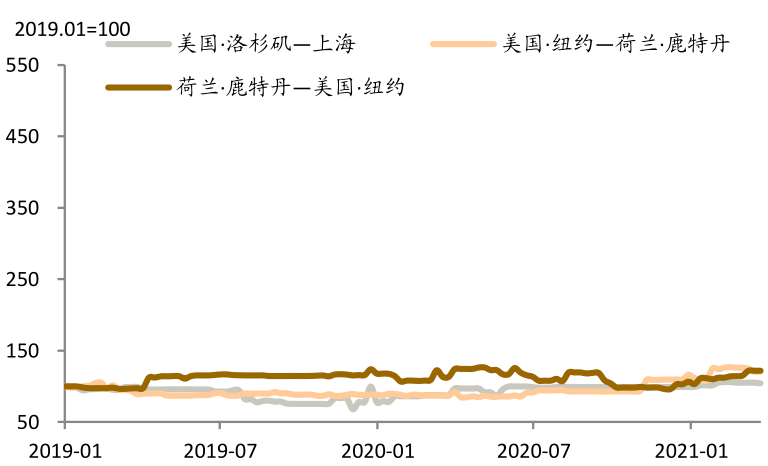

中国出口运价领涨全球运价。对比世界集装箱运价指数(WCI)的8条航线,从中国对美欧出口航线的运价今年初最高时上涨至疫情前的2.2-4.5倍,而美国对中国进口以及美欧间贸易航线的运价涨幅较小。(图表19—20)

图表14:SCFI基本港即期运价:美线先涨后平,南美线、欧线、东南亚线跟进

资料来源:中金公司研究部。

图表15: 集装箱和货物吞吐量上升较快

资料来源:中金公司研究部

图表16: 船运闲置运力已降至历史均值及以下

资料来源:Clarkson,中金公司研究部

图表17: 集装箱需求大增,生产加速

资料来源:中金公司研究部

图表18: 全球港口的集装箱船拥堵情况仍较严重

资料来源:Shipping Intelligence Network,中金公司研究部

图表19: WCI运价显示,我国出口航线运价上升较多

资料来源:Bloomberg,中金公司研究部。WCI运价指数共包含8条航线

图表20: 我国自美进口及美欧间航线运价仍较低迷

资料来源:Bloomberg,中金公司研究部

运价上涨对行业影响几何?

我国出口订单主要包括FOB报价(Free on Board,离岸价)和CIF报价(Cost Insurance and Freight,到岸价,离岸价+海外保险运费)两种。相比之下,签订CIF订单的出口企业受运价上涨的直接冲击较大(部分中小企业),FOB订单由于国外进口商承担运价而受到的直接影响较小,但间接影响不容忽视,包括买方减少订单、催交期、压低价格等,同时运力紧缺造成产成品的积压,给企业带来库存压力,部分订单可能无法正常交付而造成违约。

由于美国自中国进口数据统计CV(Customs Value,货价)和CIF(到岸价,货价+运费、保险费、装卸费等)两个口径,我们使用(CIF-CV)/CIF来表示运费等费用在出口货物金额(即出口收入)中的占比,并以其变动来衡量运价上涨对出口收入利润率的损伤。我们根据美国自华进口SITC二级分类,考察各行业2020年中以来月度运费在出口额中占比相比2017-2019年均值的上涨幅度,发现体积较大、单位价值低的金属矿砂、食品饮料、矿物燃料、化工品、钢铁、家具、浆纸、木制品、金属制品、橡胶制品、照明装置、车辆、通用机械运费对其出口毛利率较疫情前损伤了1.6-24ppt。(图表21)

CV=进口该商品实际支付的货价

FOB = 货价 + 境内运费、保险费、装卸费、清关费

CIF = 货价 + 境内运费、保险费、装卸费、清关费 + 境外运费、保险费 + 其他费用

用(CIF-CV)/CIF的变动来考察运费等费用对出口毛利率的影响。

图表21:不同行业运价/出口之比较疫情前涨幅

资料来源:中金公司研究部。注:取不同行业2020年下半年以来各月中运费在出口额中占比较2017-2019年均值的涨幅高点。

汇率升值,损伤出口利润,利好进口利润

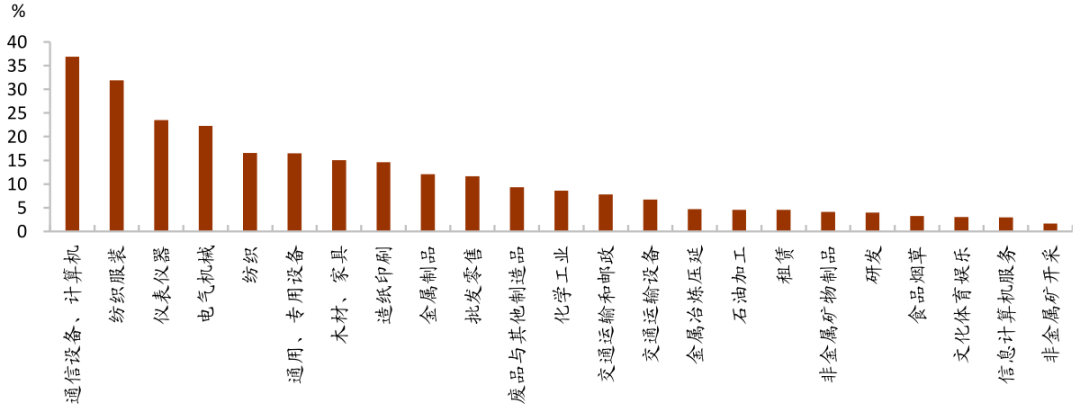

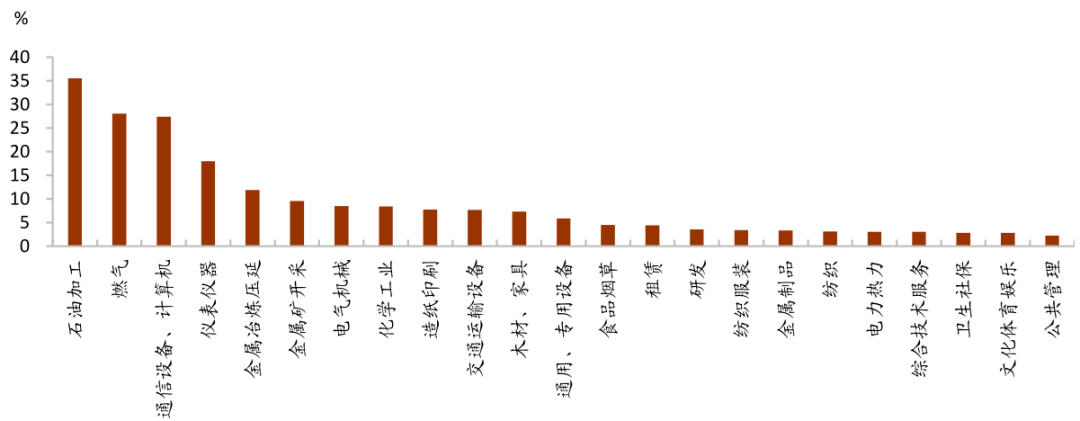

疫情后中国率先复苏,享受出口替代红利,人民币汇率表现强势,兑美元汇率过去一年已升值11%,超过主要发达和新兴货币兑美元升幅(图表22—23)。分行业来看,出口依存度(出口/总产出)较高的行业,人民币升值的不利影响或较大(图表24)。使用2018年投入产出表,通信计算机、纺织服装、仪器仪表、电气机械、通用专用设备、家具、造纸、金属制品、批发零售等行业出口依赖度较高,在12-40%。而人民币升值或利好进口依存度(进口/总产出)较高行业的进口(图表25)。如石油加工、燃气、通信计算机、仪表仪器、金属冶炼压延、金属矿开采等行业进口依赖度较高,在10-35%。

同时考虑出口/进口依赖度、出口/进口量和价对汇率的弹性,可以考察汇率升值对行业利润率的影响。袁志刚和邵挺(2011) 测算了汇率升值对各行业利润率的影响,发现人民币对美元汇率5%,会导致仪表仪器、文化办公用机械、纺服鞋帽皮革、通信设备计算机、木材家具、电器机械、金属制品行业出口竞争力减弱,利润率下降0.5-1.7ppt,但会提高燃气、石油加工、研发、技术服务等进口依存度较高行业的利润率。(图表26)

图表22:疫情后,人民币汇率兑美元一度升值11%

资料来源:中金公司研究部

图表23:人民币兑美元升值超过主要发达和新兴货币

资料来源:中金公司研究部。注:图中为2020年5月至2021年2月主要货币兑美元升值幅度,主要发达货币取美元指数对手方。

图表24:2018年各行业出口依存度

资料来源:2018年中国投入产出表,中金公司研究部

图表25:2018年各行业进口依存度

资料来源:2018年中国投入产出表,中金公司研究部

图表26:人民币有效汇率升值5%对行业利润率的影响

资料来源:袁志刚, 邵挺。 人民币升值对我国各行业利润率变动的影响 [J]。金融研究,2011(04):1-15。,中金公司研究部

三重压力下,谁会受伤?谁会受益?

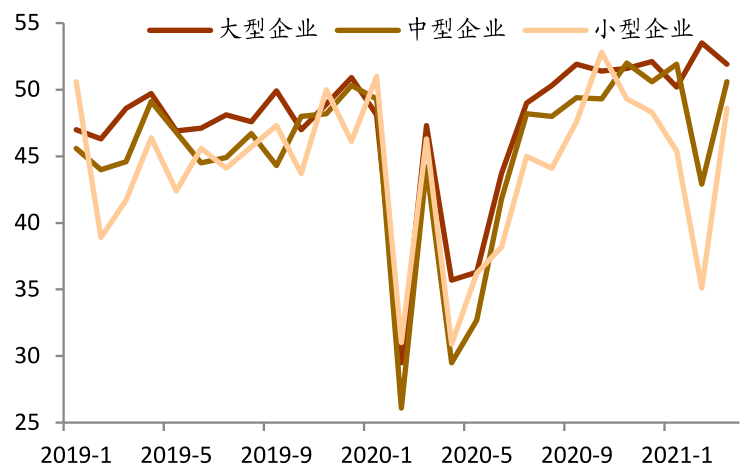

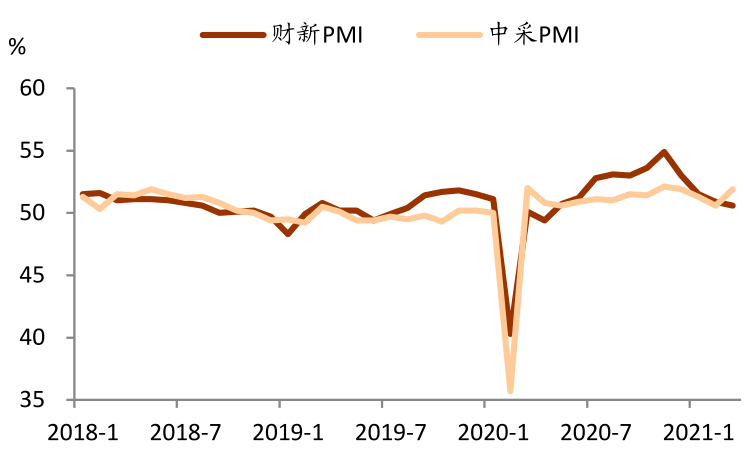

三重压力加剧大小企业分化。我们在调研中发现,三重压力下,大企业可以通过向下游转移成本、锁汇、使用海外基地等方式减少影响,但对成本敏感、议价力低的中小企业而言,有的已遭受亏损,出口意愿已开始下降。中采大企业PMI新出口订单一直在50%荣枯线之上,但小企业PMI新出口订单已连续5个月在荣枯线之下。调查样本中,小企业和沿海企业占比更高的财新PMI持续下降,或也说明中小企业经营仍然面临挑战。(图表27—28)

图表27:PMI新出口订单:大中小企业分化

资料来源:中金公司研究部

图表28:财新PMI与中采PMI走势分化

资料来源:中金公司研究部

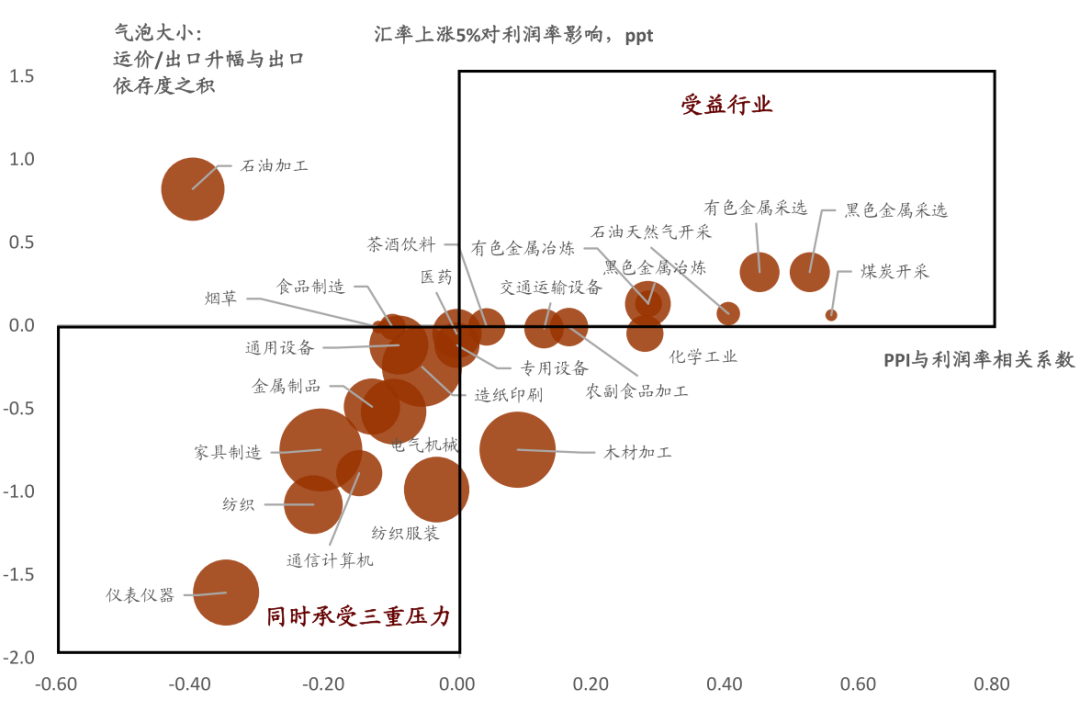

我们同时考虑了原材料涨价、运价、人民币升值对各行业利润率的影响,发现仪器仪表、纺织、家具制造、纺服、金属制品、电器机械这些行业最受伤,他们同时承受了运价、汇率和原材料上涨的三重压力。家具制造、木材加工、造纸印刷、纺织服装等行业受运价影响更为严重。

同时受益于大宗商品价格上涨和汇率上升的行业有:煤炭采选、金属和非金属采选、金属冶炼等行业,因为这些行业既是上游行业,又是进口依存度较高的行业。受运价上涨影响较小的行业有:煤炭开采、石油天然气开采、食品制造、烟草等产品体积较小或出口依存度较低的行业。(图表29)

图表29:三重压力下,谁会受伤?谁会受益?

资料来源:中金公司研究部。注:气泡大小表示行业运价对出口之比的月上升高点x出口依存度。

政策将如何应对?

供给的问题还须供给端政策,结构的问题还须结构性支持。供给受限带来大宗价格上涨或难成为货币政策收紧的理由。三重压力下,出口高增的可持续性或难强,而低端和服务消费虽有复苏空间但步伐缓慢,增长动能可能放缓。短期受楼市制约,货币政策或仍应维持中性,但随着楼市的降温,以及信用风险升温,下半年货币政策或应适当放松,“松货币”对冲“紧信用”。而对于供给受限,碳达峰产业政策从侧重限产向侧重技术改造转变或更有利于缓解国内原材料涨价风险。对于出口和下游受不利影响的企业、尤其是中小企业,结构性信贷和财政政策的支持或更有效。

(文章来源:中金点睛)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。