来源:中国基金报

A股市场红五月行情落幕,沪指登上3615点,主动权益类基金业绩也全面反弹,今年1-5月平均收益率达到4.82%,正收益基金占比增至85%左右。

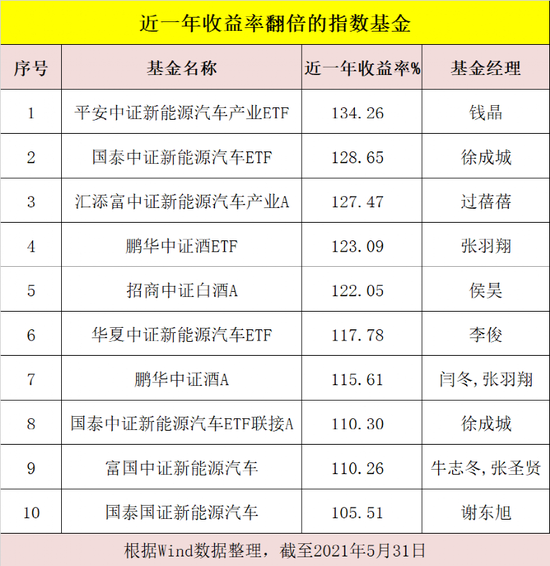

从近一年的主动权益基金表现看,平均收益率仍高达41.88%,翻倍基有53只,新能源车、能源类基金一马当先,表现最好的基金,近一年的收益率高达158.33%;指数和指数增强基金中,翻倍的有10只,表现最好的收益率达134.26%。

权益类基金收益全面反弹

2021年的A股市场行情就像坐上了过山车,上证指数在5月中下旬开始迅速上攻,截至5月31日收盘,登上3615.48点,单月涨幅达4.9%。创业板指近期走出一轮V型反转的行情,4月大涨12.07%,5月上涨7.04%,截至5月底,报收3309.07点。

在此背景下,5月权益类基金的表现也一扫此前的阴霾,出现全面复苏。数据显示,截至今年5月底(仅计算披露了5月31日净值的基金),全市场的主动权益类基金(包括普通股票型、偏股混合型、灵活配置型、偏债混合型、平衡混合型),今年以来平均收益率为4.82%,其表现超越了上证指数、沪深300,但是还不及创业板指。

按照分类来看,最低仓位80%的股票型基金前5月收益为6.38%,而最低仓位为60%的偏股混合型基金今年以来收益为5.25%。值得注意的是,一季度末正收益的主动权益基金仅占36%左右,但是到5月底主动权益基金正收益的占比增至85%左右,可见在市场行情回暖的带动下,基金正在全面收复失地。

基金君发现,排名靠前的主动权益基金大多配置了低估值、能源类品种,还有多只医药、消费主题基金今年也表现突出。广发多因子、广发价值领先A等基金今年以来收益率超过40%;另外,今年收益率30%-40%的主动权益基金有5只;收益率20%-30%的有六十四只,10-20%的有559只。可见大部分主动基金今年收益在10%以内。

同时,数据显示,截至5月底,被动指数型和增强指数型基金今年以来平均收益率为5.28%,其中22%的基金今年以来收益率超过10%。

53只主动权益基金近一年收益翻倍

新能源车、能源类基金领跑

事实上,拉长时间维度来看,数据显示,截至今年5月底(仅计算披露了5月31日净值的基金),近一年主动权益类基金的平均收益率仍然高达41.88%,跑赢了同期上证指数、沪深300表现,但也不及创业板指;其中,近一年业绩翻倍(近一年收益率大于或等于100%)的主动权益基金数量达到53只(不同份额的基金合并计算),新能源车、能源类的主题基金表现一马当先,还有消费、先进制造、环保等主题基金表现也比较好。

数据显示,截至今年5月底,最近一年业绩表现最好的主动权益基金是赵诣管理的农银汇理新能源主题基金,近一年的收益率高达158.33%。该基金的前十大重仓股包括宁德时代、璞泰来、振华科技、新宙邦、当升科技、天赐材料、赣锋锂业、隆基股份、应流股份、恩捷股份。

紧随其后的是郑泽鸿管理的华夏能源革新,近一年收益率达到153.09%。该基金一季度末的前十大重仓股包括华友钴业、当升科技、宁德时代、长城汽车、永兴材料、雅化集团、盛新锂能、多氟多、璞泰来、天赐材料。

还有,韩广哲管理的金鹰改革红利,近一年收益率为142.9%;李游管理的创金合信工业周期精选A,近一年收益率为139.08%;东方新能源汽车主题、农银汇理工业4.0、信诚新兴产业、恒越研究精选A等基金近一年收益率也均超过130%。

另外,汇丰晋信低碳先锋、农银汇理研究精选、汇丰晋信智造先锋A、恒越核心精选A、新华鑫动力A、申万菱信新能源汽车等多只基金近一年收益率超过120%。

永赢消费主题A、泰达宏利转型机遇、长信低碳环保行业量化、创金合信资源主题A、上投摩根动力精选、广发多因子等基金近一年的收益率超过100%。

华夏能源革新基金经理郑泽鸿表示,整体来看今年市场的大方向应该是往上的,但是因为要面临整个流动性和估值的因素的制约,今年的市场可能会有一波三折。而对于新能源车行业,长期持有应该会有比较丰厚的收益率。“跟全市场各个行业来对比,我觉得目前新能源行业的估值水平还是处于一个不错的位置。当然要考虑它的天花板和它的增速,还是处于一个吸引力不错的位置,尤其是在今年春节调整之后的低点,其实是非常有吸引力的。”

创金合信工业周期基金经理李游认为,预计二、三季度市场还是震荡行情,下跌最惨烈的时候已经过去,不过市场还需要时间来消化估值,等到四季度展望明年业绩的时候,很多白马股的估值会更加有吸引力。预计主板会跟整体市场节奏同步,创业板相对弱势。上游资源股需要谨慎,因为大宗商品价格大概率已经见顶,而对于中游很多制造业龙头更加乐观,因为商品价格见顶利好制造业,而且很多龙头公司具备确定性的内生成长性。

指数基金近一年收益率39%

新能源汽车、白酒指基领跑

我们再来看看指数基金的表现,数据显示,截至今年5月底(仅计算披露了5月31日净值的基金),指数基金和指数增强基金近一年平均收益率为39.1%;其中有10只基金近一年收益率翻倍。

从近一年的表现来看,新能源汽车、白酒、资源类的指数基金排名靠前。数据显示,截至今年5月底,平安中证新能源汽车产业ETF近一年的收益率达到134.26%,国泰中证新能源汽车ETF、汇添富中证新能源汽车产业A、鹏华中证酒ETF、招商中证白酒A近一年收益率超过120%;还有,华夏中证新能源汽车ETF、鹏华中证酒A、富国中证新能源汽车等多只基金近一年收益率超过100%。

公募:市场将回归均衡

关注成长、新能源等板块

近期市场明显回暖,展望当前A股市场,广发基金宏观策略部分析,考虑到近期政策使得通胀预期有所减弱,同时央行维持相对宽松的政策态度,资金利率偏低。在下半年美联储提出Taper(缩减)之前,A股有望享受到相对友好的宏观和政策环境。利率偏低的环境下,成长风格会相对占优,因此,市场短期可能偏向成长风格。建议关注高景气方向,例如景气持续处于高位的次高端白酒、销量和排产上调的新能源车、即将进入装机旺季的光伏、以及供需错配较为严重的电解铝等。

中欧基金认为,虽然市场已逐步实现对前期悲观货币政策的修正,但今年全年仍是信用环境回归常态的局面。上周外资的大幅净流入并不仅仅反映了对人民币汇率升值的预期,同时也受到海外发达国家市场的反弹和MSCI决议落地的影响。在人民币汇率带动的市场情绪走强的背景下,实际上的基本面改善幅度相对较慢,需留意市场情绪“超调”后逐步增加的下行风险。考虑到当前中国经济走出疫情影响后波动性逐渐收敛并回归常态增长,预计市场风格将在短期情绪宣泄后回归均衡。

关于配置策略,中欧基金表示,对货币政策悲观预期的修正,以及政府对商品炒作的严查使得近期成长风格显著跑赢周期。但若考虑到近期部分地区“限电”等举措,以及碳中和政策对产能的中长期影响,预计周期与成长均衡配置的风格将出现回归。后续若因政策或事件冲击对周期和成长行业带来短期大幅调整,易出现中长期配置的机会。建议关注成长性及确定性较强的医疗服务、可选消费、新能源和智能车细分行业机会,以及供需缺口压力较大的钢铁、煤炭和化工等行业。

德邦基金表示,判断经济基本面后续有韧性,外需仍有基本面支撑,三四季度若欧美接种完成,则全球疫苗产能存在外溢效应;国内地产销售存在较强的内生脉冲,今年财政后置有较大的腾挪空间,全年呈环比徘徊特征。“从全年角度来看,经济有韧性,货币政策方向趋紧,利率趋势整体易上难下,高估值受到利率变化的敏感度较高,需要持续的业绩对冲做好保护。阶段性会有经济基本面和利率方向的分歧,震荡市场中成长因子和价值因子在动态交替。后续市场整体判断为区间震荡概率较大,风格将围绕成长和价值再平衡交替展开。”

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。