抱团股大幅回暖,王者归来还是回光返照?黄燕铭、洪灏、刘彦春、曹名长、王庆、侯昊等重磅嘉宾齐聚一堂!→【名额有限,报名入口】

原标题:公募REITs,要不要打新?简评隆基股份、三一重工、招商银行

来源:证券之星

6.5、6.4、6.3!

近期,人民币汇率可谓是“涨”声一片。今日离岸人民币兑美元升破6.36关口,续刷2018年5月份以来新高。

尽管近日金融部门七天三次发声,但是人民币升值的势头似乎难以阻挡。外资今天虽然没有前些天疯狂,但仍然保持小幅净流入的状态,

没想到行至年中行情还是好转了不少,股票市场震荡也不能阻挡公募基金规模增长的势头。公募基金4月规模止跌回升,单月规模大增近9500亿元,一举再创历史新高。不也正是印证了我们年度策略中提到的权益大时代刚刚开启的观点吗?

但是对于资本市场而言,外资因人民币的升值,大幅买入A股的核心资产,我们作为价值投资者尽管喜闻乐见。不过上涨的背后,还是要多一分冷静。毕竟这与公司自身经营情况关系不大,所以对于已经有着可观涨幅的核心资产(如医药等),这自然还是得多一分谨慎的。

毕竟价投的本质还是伴随优秀公司的成长,赚自己认知内的钱。

ok。

今天谈谈一款即将上市的新品种:REITs,后台有不少粉丝也已经问及了。

REITs最初起源美国,全称叫不动产投资信托基金,属于上市交易的封闭式公募基金,指通过把流动性较差的房地产项目直接打包为证券化资产放到资本市场交易。

盈利的来源由两方面组成:即日常经营收益+增值收益。

简单理解就是:开发商花了不少钱盖了一栋写字楼,原本可以靠写字楼的租金慢慢回本,但是开发商又觉得这样回本实在太慢,于是找了一家基金公司把这个写字楼打包成REITs产品。通过证券化手段,让大家都来买,开发商就可以回笼资金。后续写字楼产生的租金以及房产价值的升值就构成了收益的来源。

这种方式并不仅局限于房产。同理电力、水利、高速等基础设施都可以采用相似的方式。不过是一种长期的投资方式,收益率基本和股票没法比,但胜在稳健,收益略比定期高上不少,追求资产配置的机构会比较喜欢。

但也不能忽视风险:

1.折价风险:它的封闭期短则20年,长则99年,实在太长了,谁能预料到那么久远以后的事情呢?所以一旦在场外申购REITs资产后,基本就别想着赎回了,想变现只能场内卖出。

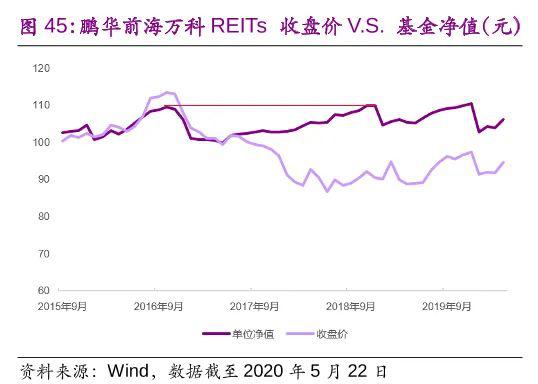

例如之前的万科REITs吧,上市时价格是1块(换算),一度炒到1.15,然后又跌回0.9,从溢价变成折价,如果开始不卖会发现居然还能套上几年。

2.流动性风险:参考国外,境外基础设施REITs日均换手率为0.58%,活跃度还是要比股票市场低上不少。不过放到我们国家,依据现在的交易说明,具体会不会出现这一风险其实有待商榷。

3.不可抗力风险:例如基础设施的损毁,疫情期间高速的封路,产业园人气的下滑,那可真是...一言难尽。

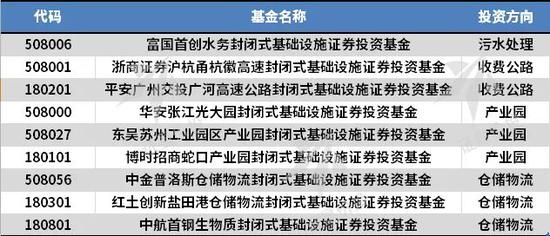

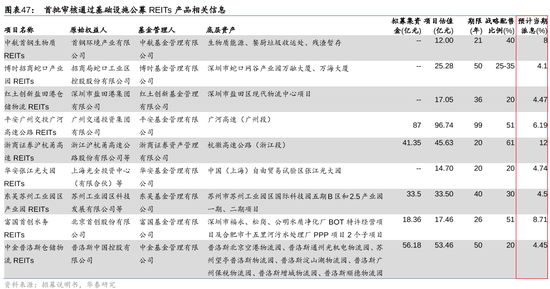

最后提醒一下,首批9单公募REITs将于5月31日正式对公众投资者发售,作为第一批示范项目,开个好头那是必须的。

不过REITs资产场内交易首日涨跌幅为30%,随后为10%,如参考科创板基金的例子,新“物种”往往还是比较容易炒作的,加之交易要求并不高,届时市场上的跟风者肯定少不了。

但是这种产品的净值半年才公布一次,因此对于研究而言,还是有一定的门槛。

如果选择配置,最好还是选择那种现金流源源不断能够产生的领域吧,例如地段较好的商业地产或者流量稳定且处于发达地区的高速公路。其实参照发达国家经验来看,投资商业楼宇,高速公路,工业园区的REITs赚钱效应只能说一般般。最赚钱的是一二线城市的停车场,不知后续有没有机会遇到。

国内公募REITs采用类股票IPO的询价认购机制,因此投资者以首发认购价买入,上市后卖出可能存在套利空间。

如果打新能中,两个字,挺香!

首批上市的9家REITs基金名单

预计当期派息情况

1.隆基股份:地震预计影响公司5月单晶硅片产量1.2亿片,约占公司当月单晶硅片产量的10%,换算成全年影响也就不到1%的影响。

对于隆基的具体分析可以看往期文章,说得很清楚了。不过今年年底和明年光伏行业可能会出现一定的恶性产能过剩竞争,这个之前也有说明。

邓晓峰和谢治宇应该是基于这点从风险回报这一角度暂时回避。邓晓峰原话是“从投资的角度需要回避”。不过我们认为光伏作为一个有未来且趋于同质化竞争的行业,管理层的因素我们一直认为是最重要的,优秀的管理层能穿越周期。不排除明年的新建产能可以真正实锤的不多。

2.三一重工,工程机械行业可能临近拐点。工程机械行业一直是一个强周期行业。

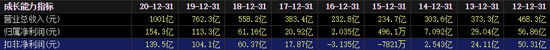

以三一重工为例,其中2011年的归母净利润是86.49亿,后面就逐年下降,再次超过2011年的净利润已经要到2019年,中间还经历了2015、2016年的亏损。

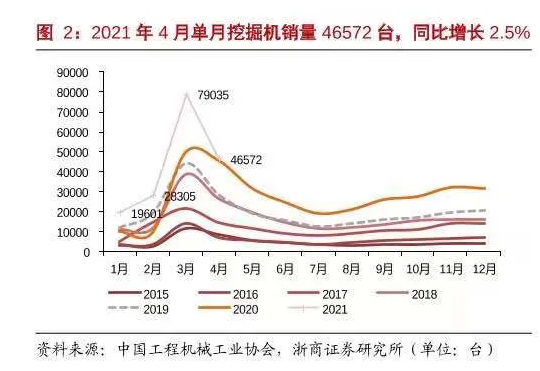

工程机械行业已经是一个相当成熟的行业,从挖掘机销量来看,从2018-2020的总销量增长率分别为45.0%、15.9%、39.0%,一直在处于周期上行阶段。

但是从2021年挖机销量来看,1-3月销售量,因为2020年1季度因为疫情的影响,同比增速还是相当高的。但是4月份挖掘机的同比增速显著下降,这可能就是行业周期见顶的一个指标。最近也是充分反映在股价中,可以持续跟踪这个指标把握这个行业的周期。

目前来看,淡化周期性的最好的办法就是增加国外营收,卡特彼勒海外营收占比超过50%,小松海外营收占比超过80%,而三一、徐工的海外营收占比还没有超过20%,所以在周期拐点可能将近,国外营收占比没有显著提升的时候,包括三一重工、中联重科在内的工程机械行业及其上下游公司需要谨慎。

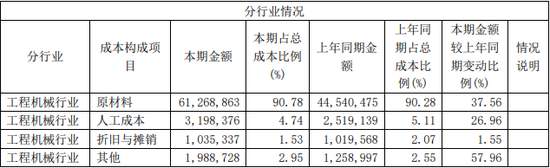

至于工程机械挖机的涨价,大家可以看三一原材料占成本的这张图,多的我就不说了。

3.招商银行新高之际,副行长刘建军将擢升邮储银行总行长,有的朋友就有点担心了,借此机会提上一嘴。

其实对于刘建军的离职,我们认为不会对招行产生太大的影响。招行的零售业务在过去的发展中已经较为成熟,优秀的企业文化造就的核心竞争力不是一两个人的离职就会消退的。今天招行盘中再创新高,侧面反映了市场对招行依然充满信心。

那么对于邮储银行的影响呢?

邮储银行是一家刚上市不久的国有大行,其业务主要针对“三农”、服务城乡居民和中小企业,其网点中55%在县以下区域。其基本面情况和其他国有大行有所区别:根据2020年年报,邮储银行80%以上的营业收入来自净利息收入,手续费和佣金收入的占比仅有5.7%。

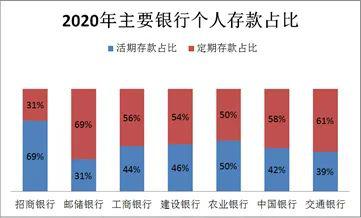

邮储银行坚持零售银行战略。不过,其手续费和佣金收入占比相当低,其个人存款中定期存款甚至是活期存款的2倍——这一比例在国有大行中是最高的,和零售之王招商银行更是天差地别。

然而,邮储银行却覆盖了我国40%以上的人口,实体网络和零售客户群极其庞大。同时拥有极大的客户群体(其AUM总量甚至高于招行),悬殊的定期/活期存款比、占比极小的中间收入,只能说明邮储银行用户粘度较低,对零售资源的开发严重不足。

虽然邮储银行的不良率、拨备率、利差等指标都还算不错,但其零售业务显然有巨大的增长空间,但也存在一定的天花板:那就是其主要服务的三农群体的财富总量有限。

但不论如何,刘建军参与了招行零售建设的全过程,他的擢升毫无疑问对邮储银行是一个大利好。但是对于邮储银行而言,实现质的飞跃并非是一朝一日的。

扫二维码,注册即可领取6.xx%理财券>>

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。