抱团股大幅回暖,王者归来还是回光返照?黄燕铭、洪灏、刘彦春、曹名长、王庆、侯昊等重磅嘉宾齐聚一堂!→【名额有限,报名入口】

2021.5.17-5.21

债市焦点

1.发改委新闻发言人表示,受国际大宗商品价格传导效应以及去年同期低基数等因素影响,近几个月PPI涨幅还可能进一步扩大;预计全年PPI同比涨幅呈“两头低、中间高”的走势。

2.4月份,规模以上工业增加值同比实际增长9.8%,两年平均增长6.8%;社会消费品零售总额同比增长17.7%,两年平均增速为4.3%。1-4月份,全国固定资产投资同比增长19.9%,两年平均增长3.9%;全国房地产开发投资同比增长21.6%,两年平均增长8.4%。

3.5月LPR报价出炉,连续13个月不变;1年期LPR报3.85%,5年期以上品种报4.65%。

债市走势回顾

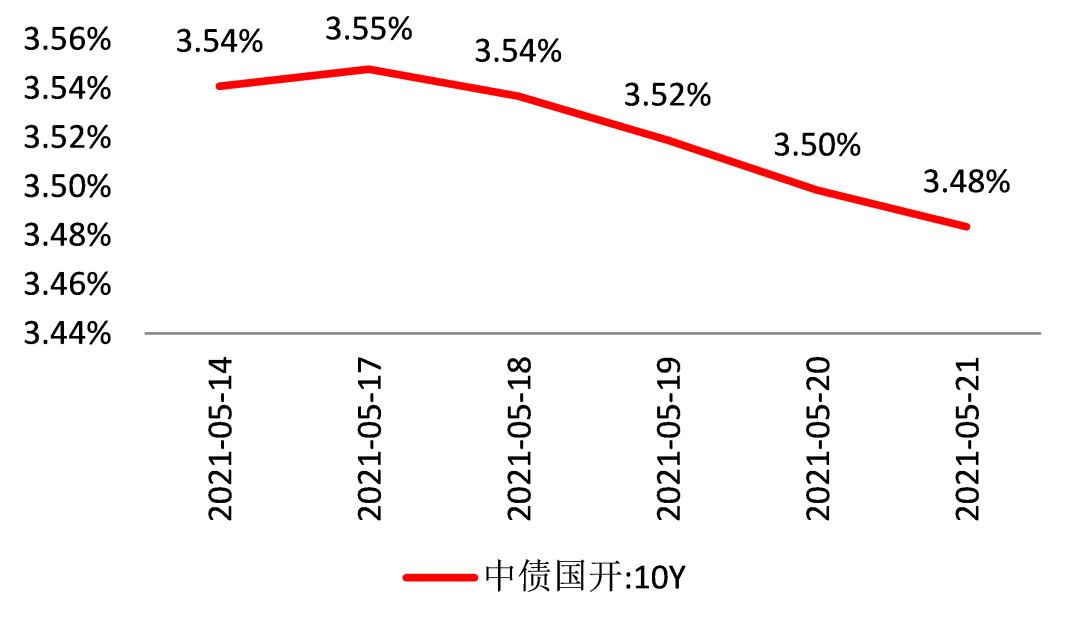

近期政策层多次召开会议部署解决大宗商品价格过度上涨问题。在监管与行业自律等手段的调解下,以黑色系为代表的大宗商品价格出现较明显回落。此前市场有观点认为,今年最有可能导致货币政策收紧的因素就是通胀因素,而随着大宗商品价格受到控制,部分投资者认为通胀压力阶段性解除,做多情绪相应升温。上周全周,中债国开1Y、3Y、5Y、10Y收益率分别下行2BP、6BP、6BP、6BP,收益率曲线总体平行下移。

图1:国开债10Y现券收益率

单位:%数据来源:wind,截至2021.5.21

债市策略

1. 基本面方面,4月份经济数据对债市的指向性并不明确。金融数据偏弱+PPI通胀强+工业生产、制造业投资改善+房地产拍地热情延续+消费仍弱。由于数据方面的增量信息不足以形成新的市场共识,因此大多数投资者目前还是沿用了今年初就已经形成的预期,即2021年经济动能前高后低,下半年经济数据有可能再度回落。

2.政策层面的信号增多,总体方向对债市偏利好。总体来看,最新的政策声音对于债市较为友好:既然只是稳增长压力较小的窗口期,那意味着窗口度过后仍然需要稳增长;通胀问题更多通过监管与行业的手段进行干预,而金融系统被要求有大局意识,或许暗示金融当局曾有收紧货币政策的倾向,但截至目前尚未得以实施。

3.市场方面,近期市场逐步对“财政节奏后置”、“金融机构欠配”形成了较为一致的预期,在这种情况下,部分年初以来采取谨慎策略的资金开始入市做多;从交易层面看,欠配机构的入市,一方面可能在短线角度压低债券的收益率,另一方面则意味着前期空仓+融出资金的机构减少,且市场对回购融入资金的需求将增加。

后市展望

利率债市场方面,综合来看,近期政策层的公开声音对债市偏友好,叠加大宗商品价格有所回落,导致部分前期谨慎观望的资金开始入市做多,对收益率形成短线的向下推力;不过值得注意的是,本轮10Y收益率已经下行相当幅度,收益率的绝对水平已经低于今年1月时的最低点,如果近期总体市场格局是区间震荡而非趋势性债牛,则要考虑收益率是否已经日益接近区间下沿。

信用债方面,在当前资金面较为宽裕的背景下,可以观察到仍然有不少加杠杆买信用债的行为,城投债品种认购持续升温,较低评级城投债的成交回升到了永煤事件以后的高点,交易期限也有所拉长。这种行为下抵御市场波动的能力也更弱,一旦市场出现反转,将出现被动去杠杆的压力。同时,信用市场的分化情况仍在持续,等级利差和期限利差仍处高位,中高评级的利差分位数处于历史较低水平,利差压缩空间有限,有较大上行风险,不宜拉长久期。考虑到在信用周期回落背景下,风险暴露程度也将加大,国企刚兑可能继续被打破,资质下沉时机仍未到。信用策略上,建议配置仍以高流动性短久期信用债为主。特别需要关注融资结构较弱、集中兑付压力较大的企业和弱资质地区城投。此外,地产行业一季报筹资现金流转负,反映其外部融资受限,后续还需关注地产债的外部融资压力和兑付风险。

可转债方面,债券方面,收益率继续下行,十年国债收益率跌破3.10%,市场开始产生债牛预期。这波利率下行有几方面催化剂:(1)建党100周年之前的维稳预期,市场认为央行货币政策以稳为主,实际资金面也较为宽松;(2)国常会屡提大宗商品,大宗商品特别是黑色系连续暴跌,通胀预期有所降温,同时商品和国债期货的宏观对冲交易推波助澜;(3)4月经济数据结构分化,消费和基建较弱,市场开始猜测经济高点已过。目前收益率继续下行仍面临通胀、地方债、美联储QE退出、债务风险等因素掣肘。股市方面,行情呈现结构性特征,其中大宗商品连续暴跌打压周期板块,钢铁、采掘等上游板块跌幅靠前;而上游价格下跌引发两方面效应,一方面是中游成本压力减缓,以家电为代表的板块涨幅靠前,另一方面是通胀压力趋缓释放货币宽松预期,低利率受益板块也有较好表现,以食品饮料、电气设备为代表。这种“逆通胀”交易应该会持续一段时间,即未来一段时间成长会占优于周期、创业板强于主板。

大类资产中,股票的风险收益比还是优于债券。转债后续的配置方向还是沿着一季报的线索,即金融板块景气度普遍较高,非金融板块中周期和成长皆有较大业绩弹性。(1)金融板块中,经济持续修复,利好银行业绩改善和资产质量优化,二季度还有重定价带来的净息差回升预期;(2)非金融板块中,首先是周期,建议关注上游的有色、化工、钢铁(价格上涨逻辑),下游的建材、轻工(海外复苏逻辑)。其次是成长,建议关注新能源车产业链、风电光伏、医药、电子。

风险提示:基金有风险,投资需谨慎。以上数据来源Wind。本资料中提供的意见与评述仅供参考,并不构成对所述证券的任何操作建议或推荐,依据本资料相关信息进行投资或行事所造成的一切后果自负。本资料归我公司所有,未经书面许可,任何机构和个人不得对所述内容进行任何有悖原意的删减或修改。基金管理人承诺将本着诚信严谨的原则,勤勉尽责地管理基金资产,但并不保证基金一定盈利,也不保证最低收益,不代表未来业绩的预示或预测。基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》等基金法律文件。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。