抱团股大幅回暖,王者归来还是回光返照?黄燕铭、洪灏、刘彦春、曹名长、王庆、侯昊等重磅嘉宾齐聚一堂!→【名额有限,报名入口】

全球资产配置之父加里·布林森通过研究发现,从长远看,大约90%的投资收益都是来自于成功的资产配置。而在资产配置中以绝对收益为投资策略的“固收+”产品绝对是不可或缺的一个重要部分。可以有效分散权益市场的大起大落,降低整体资产波动性,提升基民的持基体验。

金鹰基金绝对收益部总经理林龙军,便是业内专注绝对收益策略的基金经理之一,具有13年证券从业经验,2018年加入金鹰基金,同年5月17日开始管理“固收+”产品——金鹰持久增利、金鹰元安、金鹰元丰等产品。

截至今年5月16日,林龙军管理上述产品已有三年时间。在此期间,基金通过前瞻性布局和在不同市场环境下大类资产的适时切换,获得良好的投资回报。

适时资产切换 长期业绩获评级机构认可

数据显示,截至2021年4月30日,自2018年5月17日林龙军管理以来,其中的二级债基金鹰持久增利C\E、金鹰元丰,混合型基金金鹰元安A\C的净值增长率分别为35.64%\38.20%、42.85%和45.65%\50.09%(业绩数据已经托管行复核)。而WIND数据显示,同期混合债券型二级基金指数和偏债混合型基金指数的涨幅分别仅为19.33%和26.24%。

值得一提的是,这些基金不仅长期回报表现出色,更为可贵的是,在市场震荡转换过程中,依然有较好的表现。以金鹰元安混合基金为例,2018年A股市场宽幅调整,在权益市场的盈利、估值、风险偏好三杀的背景下,A股录得全球主要股票市场的最差表现,沪深300指数全年下跌25.31%,市场恐慌情绪蔓延。林龙军所管理的金鹰元安A\C通过信用打底,股票增强的策略,进行了多次较为成功的大类资产切换,关键时点的策略选择方向基本正确,因此在2018年内净值实现1.87%和4.95%的增长。

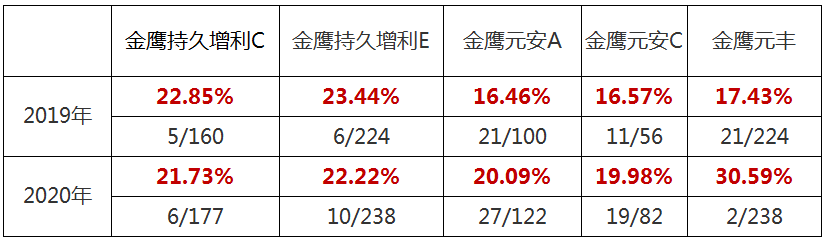

在接下来的2019年和2020年,权益市场迎来修复上涨行情,基金经理林龙军通过相对准确的市场判断和较为积极的配置思路,成功进行配置领域切换,目前管理已满三年的前述3只基金在连续的两个年份中,均实现了超15%的涨幅,排名均位列同期同类型可比基金前1/4。

(数据来源:业绩数据来自基金历年年报、排名数据来自银河证券(2019年排名数据发布于2020年1月3日,2020年排名数据发布于2021年1月1日)。金鹰持久增利C排名分类为债券基金-普通债券型基金-普通债券型基金(二级)(非A类);金鹰持久增利E排名分类为债券基金-普通债券型基金-普通债券型基金(二级)(A类);金鹰元安A排名分类为混合型基金-偏债型基金-偏债型基金(A类);金鹰元安C排名分类为混合型基金-偏债型基金-偏债型基金(非A类);金鹰元丰排名分类为债券基金-普通债券型基金-普通债券型基金(二级)(A类)。)

凭借较好的中长期表现,由林龙军管理的部分基金获得了专业评级机构的肯定。其中,金鹰持久增利基金的两类份额在银河证券截至4月30日的评级报告中,均获得三年期最高的五星评级;金鹰元丰也凭借优异的收益表现,获得三年期五星评级。而今年4月1日发布的晨星数据也显示,截至今年3月31日,金鹰持久增利E同时跻身晨星普通债券基金业绩榜单一年期排名和三年期排名的业绩十强,其中一年期排名4/190,三年期排名3/137;金鹰持久增利C在晨星五年期排名中,排名普通债券型基金6/102。同样由林龙军管理的金鹰元安C,在保守混合型基金的晨星三年排名榜单中跻身十强。

林龙军投资之道:

良好的心态+切实可行的投资决策+风险控制

作为金鹰基金绝对收益投资部的总经理,林龙军历经了多年的投资实践与思考,对绝对收益有着自己独到的理解。在林龙军看来,绝对收益意味着相比追求更高的超额收益,追求合理的收益更重要,这就要求在投资中更加注重安全边际和风险控制。因此,做绝对收益投资,首先要不亏钱,其次要战胜无风险收益,最后才是战胜市场和同行。

“绝对收益投资更看重前两个目标。要实现前两个目标,关键就是控制风险的能力,一方面要放弃看似机会的机会,另一方面要避免重大错误,管理风险敞口上限。”林龙军强调。并表示,除了风险控制,投资心态也很重要。良好的投资心态+一套切实可行的投资决策+风险控制系统,才能够在长期投资中跑出来。

作为以大类资产配置为投资核心的基金经理,目前林龙军管理的基金主要是以偏债混合和二级债基为主的“固收+”策略产品,投资中注重安全边际,以绝对收益为目标,以大类资产配置作为投资框架,注重策略的可复制性。在他看来,投资既要兼顾长期收益也要考虑短期风险,将长短期结合起来考虑,懂得逆向与趋势在不同时点的灵活运用。要在不同时点面对不同主题,在定量、定性的双重判断中,寻找最优配置选择。

在具体股债投资策略上,林龙军强调,权益投资要以价值投资为导向,看重商业模式和行业景气,要求上市公司有长期的盈利记录和足够多的有形资产做支撑。债券领域会更加注重信用债和转债类资产。

风险提示 向上滑动阅览

金鹰持久增利债券:E类于2017.1.20新增,2017.8.3首笔申购资金确认,E类以2017.8.3为起始日。C类2016年收益率为0.22%,C/E类2017-2020年收益率-1.75%/-3.50%,-8.09%/-7.00%,22.85%/23.44%,21.73%/22.22%。基金的业绩比较基准为中国债券综合指数(财富)增长率×95%+沪深300指数增长率×5%。其业绩比较基准2016年收益率为1.26%,C/E类在2017-2020年分别为:1.25%/0.40%、6.35%、6.07%、4.21%。(数据来源:基金定期报告)截至4月30日,自林龙军任职以来的业绩比较基准收益率为15.95%。(数据来自Wind)基金经理任职情况:李涛,2015.3.10至2016.10.27;戴骏,2016.10.22-2018.7.7;黄艳芳,2016.3.12至2018.7.11;林龙军,2018.5.17至今。

金鹰元丰债券:产品自2017.9.20转型以来,2017-2020年收益率分别为-0.98%、-2.47%、17.43%、30.59%;其业绩比较基准为中国债券综合指数(全价)×90%+沪深300指数×10%;以上期间业绩比较基准收益率分别为:-0.44%、1.51%、4.53%、2.62%。(数据来源:基金定期报告)截至今年4月30日,自林龙军任职以来的业绩比较基准收益率为7.85%。(数据来自Wind)基金经理任职情况:刘丽娟,2017.9.20-2018.3.20;汪伟,2017.9.21-2019.3.14;吴德瑄,2017.9.30-2019.3.19;林龙军,2018.5.17至今。

金鹰元安混合A/C:2017-2020年收益率分别为:0.48%/0.40%、1.87%/4.95%、16.46%/16.57%、20.09%/19.98%,其对应的业绩比较基准为沪深300指数收益率×20%+中债总财富(总值)指数收益率×80%,以上期间业绩比较基准收益率分别为:3.44%、1.91%、10.40%、7.97%(数据来源:基金定期报告)截至今年4月30日,自林龙军任职以来的业绩比较基准收益率为20.00%。(数据来自Wind)基金经理任职情况:刘丽娟,2017.6.6-2018.3.20;汪伟,2017.9.8--2019.4.13;吴德瑄,2017.9.30--2019.4.13;林龙军,2018.5.17至今;杨晓斌2019.6.26至今。

市场有风险,投资需谨慎。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩也不构成对本基金业绩表现的保证。基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行负责。

本资料引用的观点、分析及预测仅为基金经理个人观点,是其在目前特定市场情况下并基于一定假设条件下的分析和判断,并不意味着适合今后所有的市场状况,不构成对观看者的投资建议。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件,充分认识基金的风险收益特征和产品特性。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。