2021基金嘉年华6月19日(周六)在深圳举行,黄燕铭、洪灏、刘彦春、王庆、侯昊等重磅嘉宾齐聚一堂!→【名额有限,报名入口】

“基本面投资专家”是鹏华基金这几年一直在践行和得到公认的权益投资定位,不管是基金业绩、规模增长、市场口碑,还是到投研体系打造、投研文化,到投资理念、公司愿景,各方面看,鹏华基金主动权益管理已经跻身业内一流团队。

而今天我们要和大家介绍的就是鹏华基金权益团队的一位深度成长股选手——蒋鑫

一般我们说起基本面投资,就会想到价值投资,我们会说基于基本面的价值投资。但往往我们又会把价值投资和成长投资对立起来,越是看得多了,可能越会让我们陷入价值与成长的思辨之中,什么是价值、什么又是成长?是要价值还是要成长?

1

基于基本面的价值投资,

怎么又是成长股选手?

其实有别于基于价格、成交量因素的趋势投资,价值投资和成长投资其实都是围绕基本面展开的,只是根据未来价值与当前估值的关系,我们可以将价值投资分成低估值价值投资(也就是我们平时常说的价值投资或叫深度价值投资)和成长型价值投资(就是上面提到的成长投资)。

如果我们用P0代表股票今天的价格,V0代表公司现在的价值,Vn代表公司未来的价值。低估值价值投资(深度价值投资)就可以表述为P0<

成长型价值投资的价值支撑主要来自企业未来收入和利润的高增长,更强调公司未来的价值Vn要远大于公司现在的价值V0,但这种投资需要预测未来的远见。低估值价值投资的价值支撑主要来自企业现有资产、利润和现金流,更注重公司现在的价格P0是否远小于公司现在的价值V0,这种投资分析现在。

2

坚持价值投资,并成为深度成长股选手

鹏华基金权益投资二部的蒋鑫就是这么一位坚持价值投资,并成为深度成长股的选手。上面提到这种风格就是典型的成长型价值投资风格,而成长型价值投资的核心是预测未来的远见和能力,在这方面,蒋鑫是如何蓄势和判断的,另外为何又称其为深度成长股选手呢?

优选业绩具备长期持续成长性的行业,在其中掘金长期可持续增长个股

蒋鑫的投资视角偏长期,她会从行业发展阶段以及企业自身所处的发展周期来研究一家公司的投资价值,从企业经营的视角来看待公司,着眼于长期的驱动因素,也就是关注长期成长持续性和竞争优势。忽略短期因素比如企业长期战略对短期业绩的影响、外部环境的影响,专注于企业长期的核心成长驱动力。买入时注重安全边际以及预期的投资回报率,长期投资是其获得收益的重要方式。这种风格是从她2016年做基金经理管组合至今为止一直在努力的方向。蒋鑫的投资一直聚焦于消费、医药、先进制造等成长性行业。

如何在这些行业中选出长期可持续增长的个股呢?在蒋鑫看来,每个企业都有自身生命周期中最好的一个投资阶段,而优秀的公司就会把这最好的一段拉得很长。消费和制造业的投资是不同的。

对于消费品的公司,如果行业仍保持较快的增长,同时企业的品牌在消费者心中和行业绑定,或者企业能不断提价,都是很稀缺的资产,这类资产的升级趋势保证了增长的持续性;如果行业增长已经比较缓慢,企业能够通过新产品或者新渠道向多元化的平台公司发展,也是很好的投资阶段。

而制造业,最好的一段就是当行业渗透率快速提高,需求高速增长,同时优质供给跟不上的时候,这时候技术会不断迭代,优质供给始终和其他企业拉开很大的差距,不论是盈利能力还是市场份额都远远领先,在这个过程中,会看到企业投资回报率和盈利能力都在往上走,这是制造业企业最好的投资阶段。投资就是要找到在很长的时间维度中,能持续成长的企业。

看了蒋鑫的理念,我觉得其实和我看到的优秀一级市场早期项目投资中追求的“赛道、刚需、闭环、人剑合一”的逻辑也是一脉相承的,毕竟一级市场也是在追求一种成长性,而赛道就是好的行业,刚需和闭环就是蒋鑫所说的商业模式和竞争优势,而更关注股东和投资者的管理层恰恰也是在关注人。只是优秀的理念在具体投资落地的过程中,难免也会遇到难题,比如这样选出的成长股,会不会已经不便宜了,如何处理估值的问题?另外,遇到市场调整,又该如何处理回撤呢?

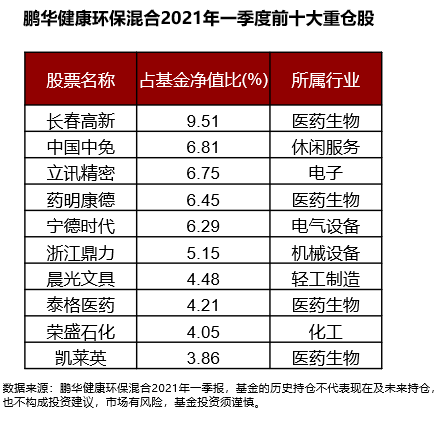

鲜明的“深度成长+均衡成长”个人特色

在4月刚刚公布的基金一季度报中,蒋鑫在其代表作品鹏华健康环保混合基金的季报中发表了这样的观点:“今年我们仍会坚持我们以往的投资理念,注重安全边际,努力寻找长期成长性和估值匹配的优质成长股,尤其在市场调整的过程中,寻找优质长期成长股跌出来的机会。对于组合中现有的标的,我们会认真审视预期回报是否仍有吸引力,紧密跟踪基本面。从长期角度,我们仍看好包括消费、医药、服务、先进制造等行业的长期成长,我们也会不断的学习、比较,寻找更有性价比的标的。我们仍将努力在获得超额收益的同时,关注风险,控制回撤,争取为持有人创造稳健的中长期收益回报。

结合上面的观点和对蒋鑫一直以来的持仓观察,我们可以得出其有着鲜明个人特色的投资标签:

1.忽略掉短期不影响长期现金流的种种干扰,不减仓,也不轻易调仓

买入股票时是更看重基本面还是估值?市场下跌时,要不要卖出选出的股票进行暂时的避险?她的选择的逻辑都是一样的,那就是在基本面与估值的权衡之中,可能基本面会更占优。什么意思呢?买入时基本面很重要,而只要基本面没有恶化,即便市场调整,她也不会轻易卖出。

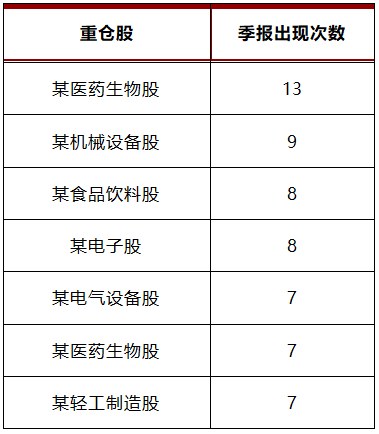

即蒋鑫在坚持以长期视角基于长期持续成长的驱动因素选中成长性行业和进行个股研究,会选择忽略掉短期不影响长期现金流的种种干扰,不减仓,也不轻易调仓,持股周期较长,这从蒋鑫接管鹏华健康环保混合基金以来19次完整季报(申万I级行业)可以看出,所以这是她的一个非常重要的特点:深度成长风格。

数据来源:鹏华健康环保混合2016Q3-2021年Q1各定期报告,基金历史持仓不代表现在及未来持仓,也不构成投资建议,市场有风险,基金投资须谨慎。

2.适度分散来避免单一个股或行业剧烈波动时对净值造成的过大影响

但是蒋鑫也强调在关注超额回报的同时,关注风险和控制回撤,在不减仓和不调仓的情况下,她要如何做到呢?

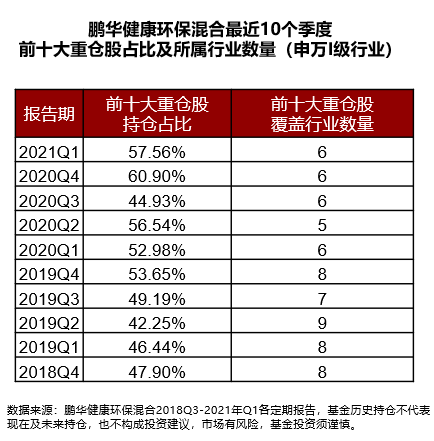

通过查阅鹏华健康环保混合基金最近10个极度前十大重仓股占比及所属行业数量和最新一季度报披露的其前十大重仓股总的持股占比可以看出,前十大重仓股持仓占比平均在50%左右,平均覆盖6-7个行业,即蒋鑫主要通过适度分散来避免单一个股或行业剧烈波动时对净值造成的过大影响。所以,这又可以概括为其第二个重要的特点:均衡成长风格。

深度成长+均衡成长的成长股投资风格,形成了蒋鑫非常鲜明的个人特色,而这样的风格和特色具体在实操中的业绩又如何呢?

3

在管产品超额回报明显,

牛市和震荡市优势更加凸显

截至目前,蒋鑫在管基金共计4只,分别包括鹏华健康环保、鹏华普天收益、鹏华优选成长、鹏华致远成长。公开资料表明,截至今年一季度末,蒋鑫管理时间较长的鹏华健康环保和鹏华普天收益近一年净值增长率分别达70.85%和64.41%,较同期业绩比较基准超额收益显现。

另据上海证券基金评价研究中心去年对其管理时间最长,最有代表性的产品鹏华健康环保混合基金进行了各种行情中的业绩表现分析,至2020年9月30日,蒋鑫任职期业绩达132.97个百分点,业绩排名灵活配置型基金前10%。并且在各个市场环境下均能够超越市场,而在上涨市和震荡市中表现突出,历史收益回报位居同类型基金前列。

表——蒋鑫管理的代表产品在不同市场行情下业绩表现

数据来源:WIND、上海证券基金评价研究中心;截止日期:2020年9月30日

而从风险收益交换效率来看,与同样经历了2016年6月至今的其他灵活配置型基金相比,蒋鑫的产品在同等年化波动率水平下年化净值增长率较为突出,风险收益交换效率在同类型基金中也处于较优水平。

所以,这位已经成长为鹏华基金这家“基本面投资专家”的中生代优秀基金经理代表,以深度成长和均衡成长风格见长的基金经理非常值得我们持续关注,而我也注意到近期拟由蒋鑫出任基金经理的鹏华远见成长混合基金(基金代码:011331)也已经于5月10日起正式发行!

我在之前的文章《震荡市买基,核心看三点》中,核心表达了在当前市场环境中投资基金最核心的是避免频繁交易等错误的投资行为,同样的选择一位自身非常有定力且过往在震荡市中有着突出业绩表现的优秀基金经理或许也是一个明智的选择。

(本文观点仅供参考,并不构成投资建议。基金有风险,投资须谨慎)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。