【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

REITs,这一金融名词今年以来密集出现在公众视野。近期,上交所公开募集基础设施证券投资基金(REITs)首批项目申报启动,我国基础设施公募REITs试点迈进了关键的一步。

对于普通投资者来说,公募REITs开辟了新的资产配置路径。为了帮助客官们全面了解此类投资品,小安带来REITs公开课,今天一起聊聊:基础设施公募REITs与股票、债券的差异是什么?

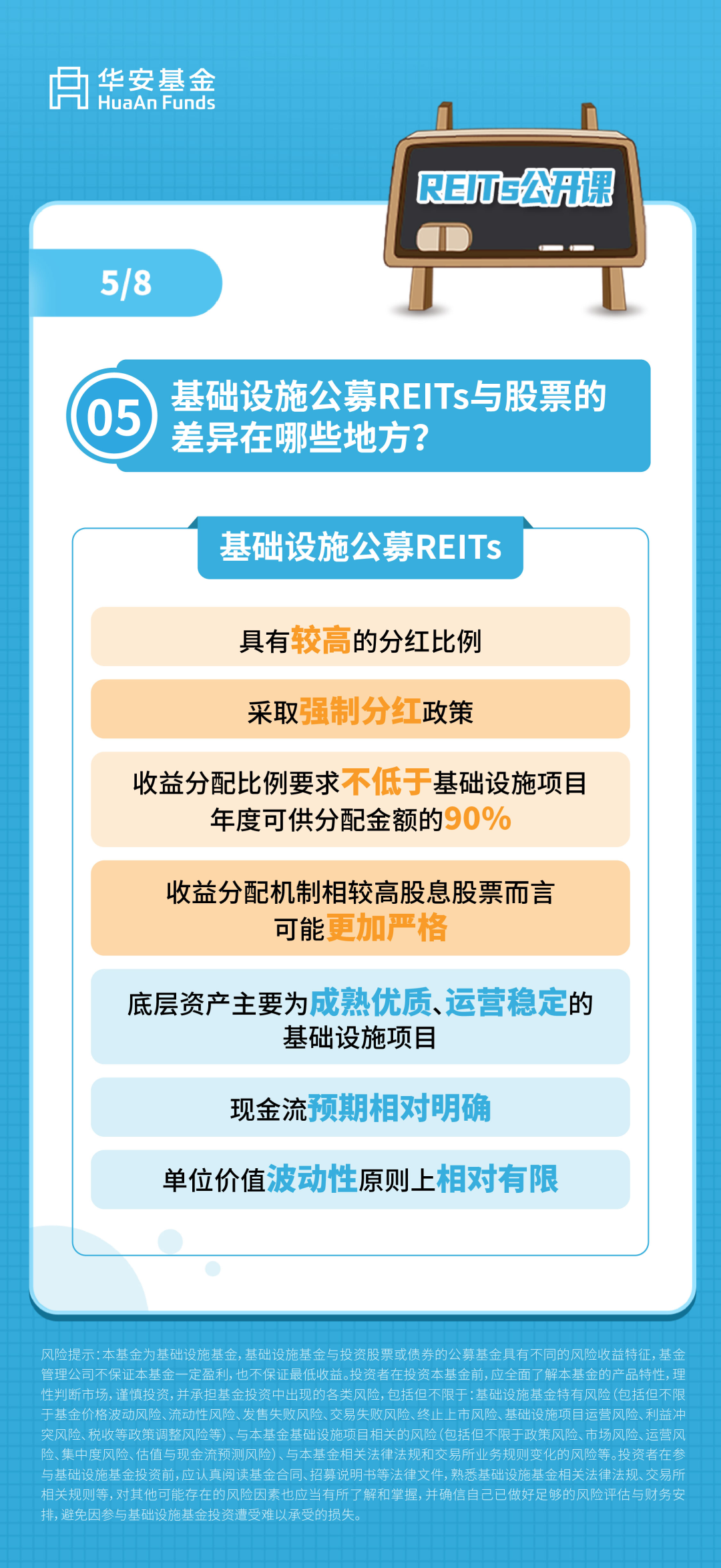

基础设施公募REITs与股票的差异

股票资产投资方向多样、不强制分红、股票市场的波动性较大,相对而言,REITs拥有投向明确、底层资产成熟优质、强制分红、现金流预期相对明确等特点。

其中,基础设施公募REITs最为重要的特点是强制的较高比例的分红,通过设置强制分红比例,可以将投资经营获得的收益高比例地分配给投资者。

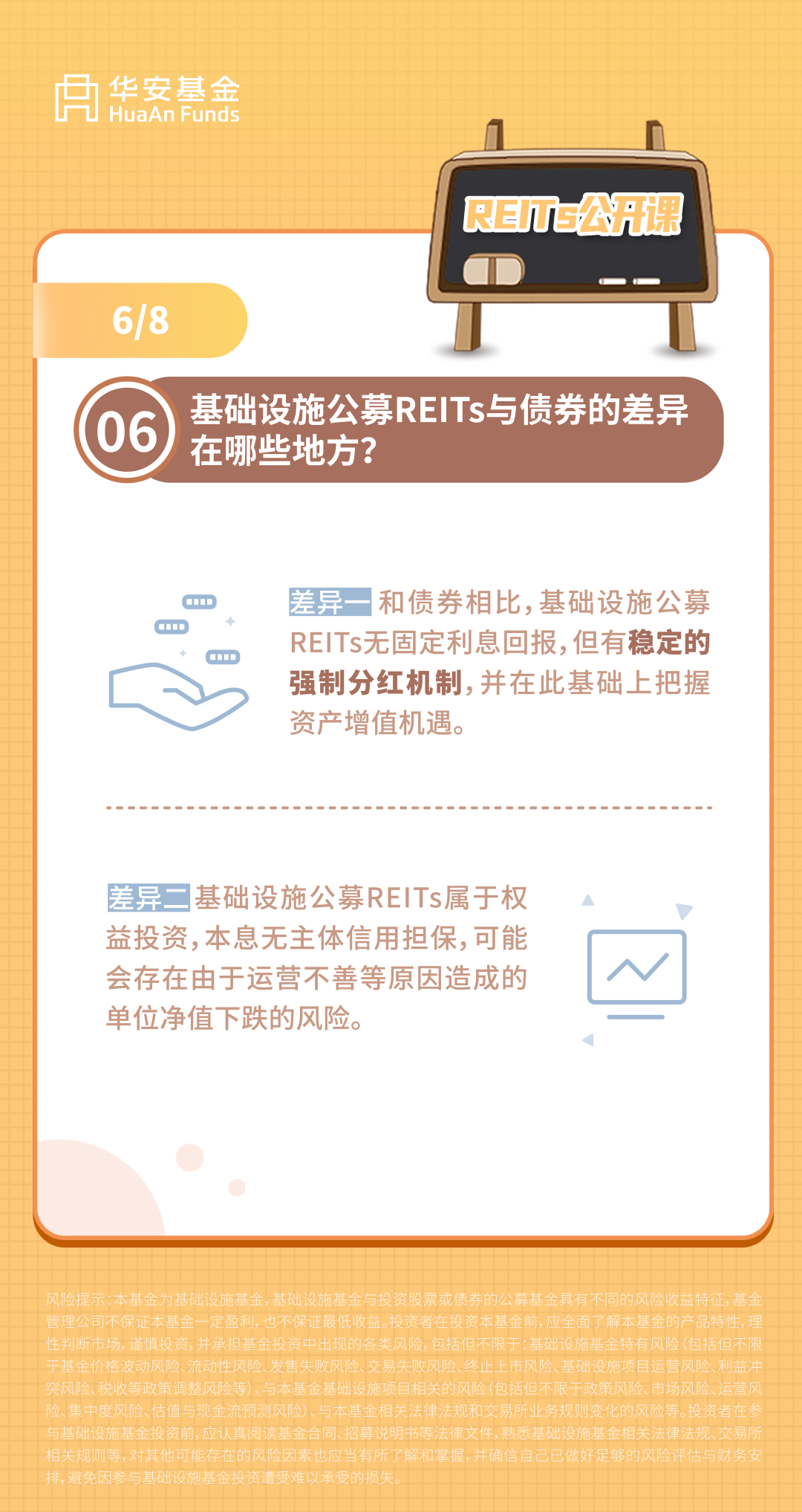

基础设施公募REITs与债券的差异

如前文所述,公募REITs产品的核心特点之一,就是强制分红,其稳定的分红率类似于债券的派息,表现出债性特点,但强制分红并不等同于债券的固定利息回报。

因为公募REITs具有权益属性,本息无主体信用担保,基础设施REITs基金份额净值会随着基础资产的估值变动在二级市场也会发生波动,有资产增值的可能,也有净值下跌的风险。

综合来看,目前市场上根据REITs产品收益特征及风险特性,普遍将基础设施REITs产品定性为一种介于股与债之间的产品,具有如下特点:

// 第一,公募REITs强调“权益型”和“浮动收益”。

权益型REITs具有介于股票和债券之间独特的风险收益属性,能够显著降低投资组合波动率,并提升投资组合的收益,对于投资组合具有重要的配置价值和意义。

// 第二,具备“储蓄特征”的流动性好、透明程度高的标准化产品。

公募REITs为投资者提供稳定现金流,属于流动性好、透明度高的标准化产品,充实国内资产管理业务的“储蓄特征”。

// 第三,立足于基础设施等实物资产,强调长期运营管理。

公募REITs是对公募基金管理人的产品设计能力、销售能力、基础设施投资及产业合作经验等全面实力的考验;公募基金产品的治理机制对REITs的持续运作起到至关重要的作用。

基于这些属性和特点,公募REITs与股、债等其他金融资产之间的关联性较低,有助于投资者实现投资组合的多元化和分散化,从而降低或分散投资风险。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。