【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

来源:宏赫臻财

宏赫臻财

公募基金评级

订阅号:hongheFP

服务号:hongheRS

点此⇨【定制专属基金评级】

建议用宏赫网页版、iPad Pro、微信PC端等大屏阅览。

本文提纲:①图文透析;②综合评述及建议;③优选基金归属

01

图文透析

1

基金出镜

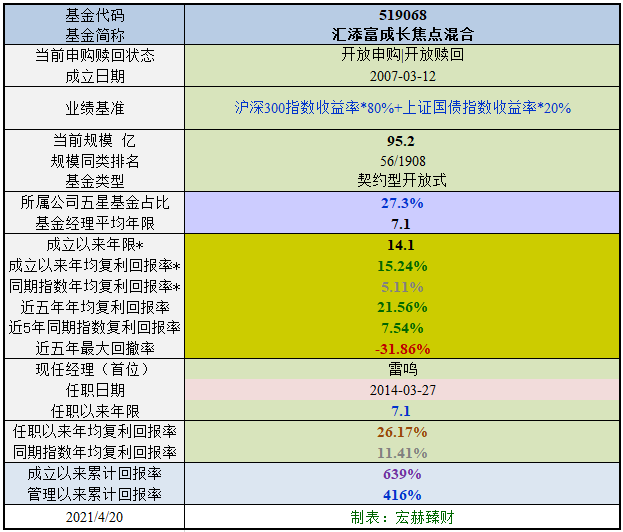

注:成立以来业绩衡量基期最早为05-1-1(各大规模指数建立初期)

截止今日,该基金成立以来14.1年,年均复利收益率15.24%;同期中证800指数年均复利5.11%。近五年年均复利收益率21.56%,同期指数复利回报率7.54%。

现任经理上任以来7.1年,任职以来年均复利收益率26.17%;同期指数复利回报率11.41%。

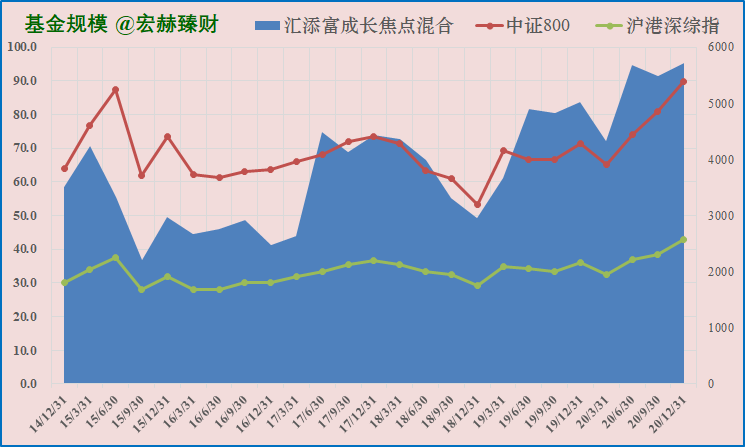

a. 基金季度规模趋势图:

当前规模95.2亿。

雷鸣基金经理已经管理7.1年。

b. 最新披露季报资产配置及持有人结构图:

20Q4股票资产占净值比83.17%;债券--%;现金16.64%。

20Q4机构投资者占比:17.98%。

2

基金分类及投资策略阐述

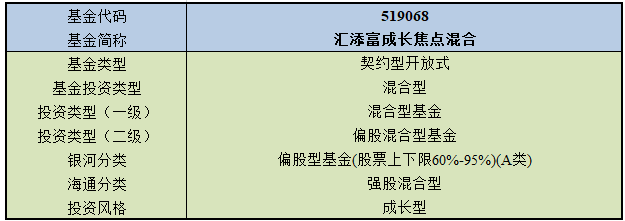

a. 基金详细分类表:

汇添富成长焦点混合是一只以成长股票为契约标的的资本增值型的标准偏股型基金。

契约规定股票及存托凭证仓位【60-95%】;债券及其它仓位【0-35%】。

宏赫统计历史仓位【股票:63-94%;债券:0-26%】

b. 投资目标和原则:

目标:本基金是主动混合型基金,精选成长性较高,且估值有吸引力的股票进行布局,在有效管理风险的前提下,追求中长期较高的投资回报。

原则:企业成长是股价上升的主要推动力。本基金通过深入的前瞻性研究,积极把 握成长性,分享企业成长带来的收益。

c. 决策依据(摘要):

本基金致力投资于成长性较高,且估值有吸引力的股票进行布局。该部分股票预期未来两年EPS增长率应超过本基金成长股票池的平均水平。

为达精选之目的,本基金管理人结合定量分析和定性分析,构建三级过滤模型(Tri-FilteringModel)来动态建立和维护核心股票池,从成长性的质量和成长速度两个角度来深入把握企业成长,从而精选出成长性较高,且估值有吸引力的股票进行投资布局。同时将风险管理意识贯穿于股票投资过程中,对投资标的进行持续严格的跟踪和评估。

3

成立以来年度收益一览

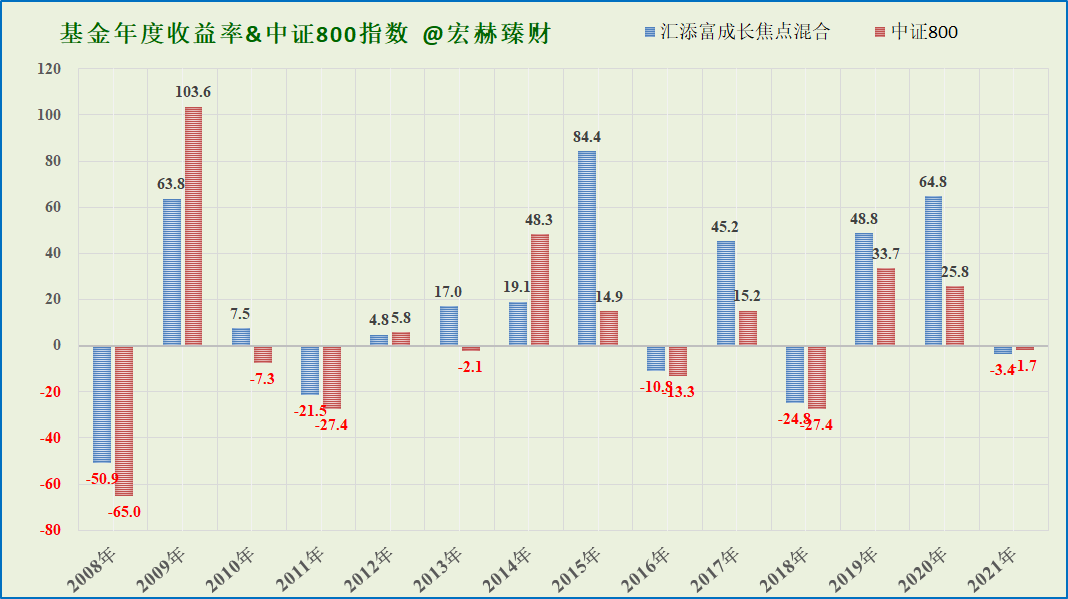

a. 基金年度收益PK指数图表:

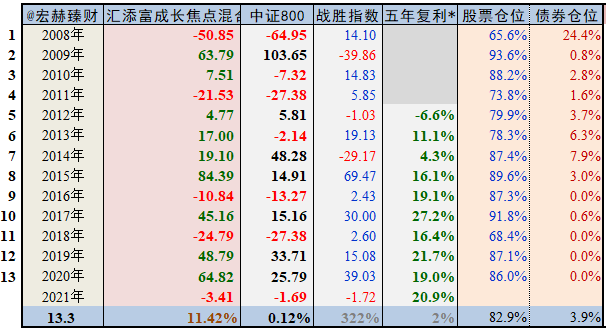

[注]:五年复利*值为截止到当年度末时近五个整年度时段的年化收益率

自2008年以来至今13.3年时间,该基金累计收益率322%,同期中证800指数累计回报率为2%;平均股票仓位为82.9%,债券仓位3.9%;实现年均复利增长率为11.42%,同期指数为0.12%。经指数收益调节后年化收益率水平参考值【17.97%】

在13个整年度评测期战胜指数10期,胜率【77%】;今年以来收益率-3.41%,暂时落后指数。

【HH】现任基金经理任职以来,该基金持续战胜指数。

4

历任基金经理业绩宏赫评级

a. 历任基金经理

袁建军(20070312-20090729)

齐东超(20090728-20140408)

雷鸣(20140327-至今)

该基金成立以来,历任3位经理,平均任期4.7年。

历任经理管理能力加权宏赫评级【A】;

现任经理管理能力获得宏赫评级【AA】。

现任经理简介

雷鸣先生,国籍:中国。学历:华中科技大学管理学硕士。2007年6月加入汇添富基金管理股份有限公司,历任行业分析师、高级行业分析师,

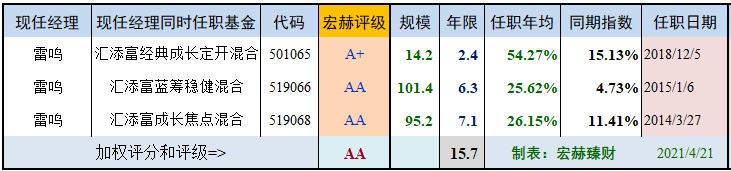

至今共管理过5只基金。当前管理基金如下:

b. 现任经理同时在任管理主动管理型基金

现任经理同时管理着3只基金的叠加15.7年时间加权评级为【AA】。目前经理【不是】该公司权益投资决策委员会成员。任职--。

c. 现任基金经理前传

---

5

基金净值回撤压力测试

近十年最大回撤率为:48.25%,近五年最大回撤率为:31.86%。

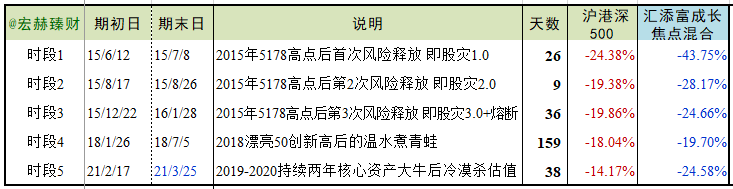

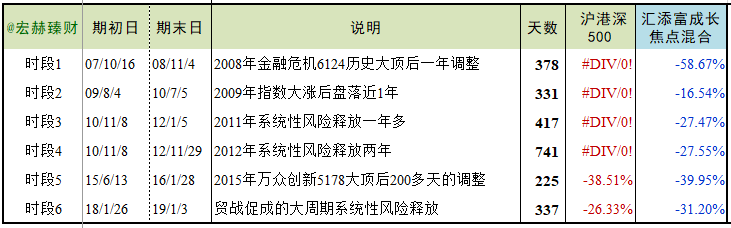

宏赫臻财选取了中股历史上的几次典型的市场系统性风险释放的时间段,看看该基金所经历大跌时净值的下跌程度。

TOP 极端测试

市场短期下跌Top-One:2015年8月17日至8月26日:“大众创新,万众创业”为旗帜的大牛市结束后的第二次风险释放期,上证指数在短短9天仅7个交易日里下跌:26.70%,沪港深500指数下跌19.38%,同期本基金下跌:28.17%。

市场短期下跌Top-Two:2018年1月26日至7月5日:漂亮50盛宴后,指数在不贵的15倍市盈率开始起跌,接着中美贸站叠加降杠杆和股权质押风险,上证指数在159天时间下跌:23.17%,沪港深500指数下跌18.04%;同期本基金下跌:19.70%。

--- ---

市场长期下跌Top-One:2015年6月13日,上证历史第二顶5178后,225天下跌了48.60%,沪港深500指数下跌38.51%;同期本基金下跌:39.95%。

市场长期下跌Top-Two:2018年1月26日,上证从15倍市盈率处起跌,到2019年1月3日337天下跌了30.74%,沪港深500指数下跌26.33%;同期本基金下跌31.20%。

6124点以来其他各时段短期和长期市场下跌期间该基金的回撤考验:

市场短期回撤测试

2015年股市大跌期间,雷鸣经理刚开始做基金经理,投资理念并不成熟,加上当时身处情绪高涨的“杠杆牛市”,他配置了许多中小盘个股,并且保持90%的高仓位运作,因此当市场下跌,就出现了他管理生涯中最大的年度回撤。不过雷鸣经历了股灾之后,在投资认知上有了质的飞跃。

市场长期回撤测试

综合回撤得分【-2.02】分。

受损较大:短期时段1,是指数损失的179.48%。

受损较小:短期时段5,是指数损失的103.74%。

可自行对照上面两表看该基金在怎样的市况下受损大/小。

6

基金经理择时能力分析

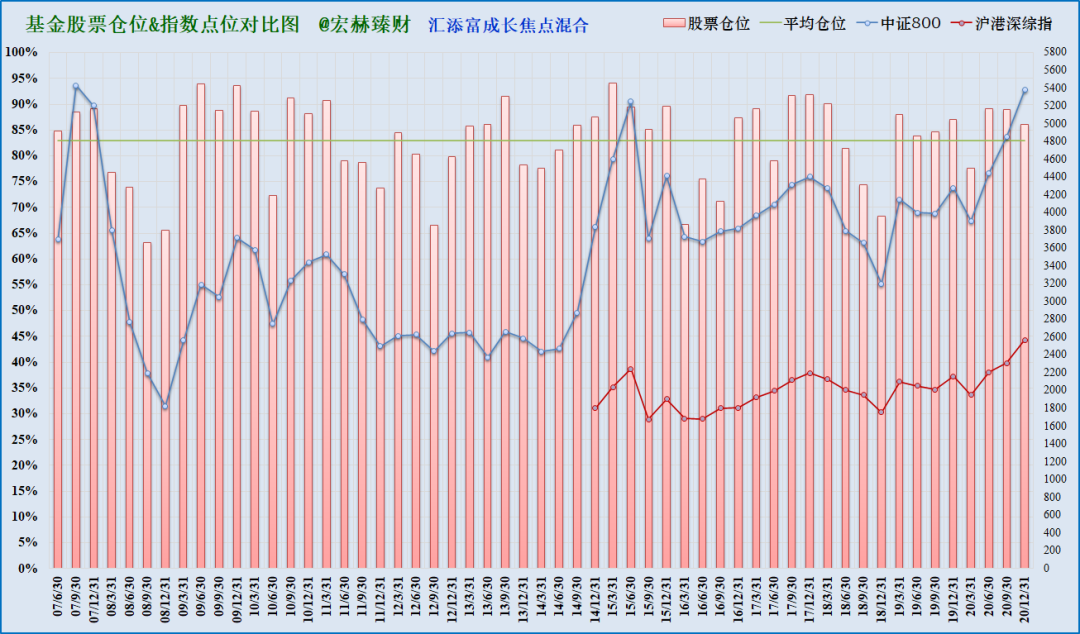

a. 成立以来基金仓位变化&指数走势图

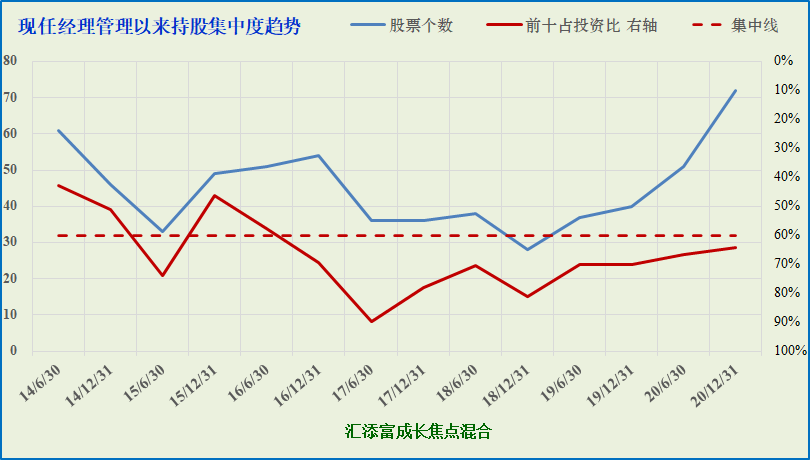

注:择时调仓得分仅供参考。数值为负说明期间调仓效果为负。但其与基金最终收益不成正比。有时候长期择股的收益完全能覆盖择时的错误。择时是一件说说容易,操作很难的事情,众多投资大师都选择不择时,所以本部分内容仅供投资者对该基金季度调仓做一大致概览。效果如何,投资者可以定购我们的基金评级专栏,待跟踪看完所有我们评级过的公司可以有较好的横向对比考量。

【HH】择时分析

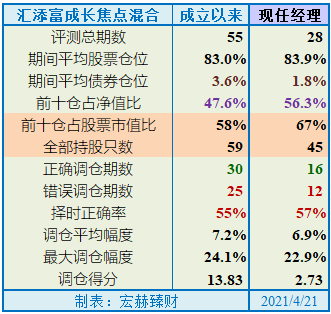

基金自成立以来55个季度考量期间,历任经理平均全部持股59只,前十占投资比58%。

现任经理管理28个季度期间,平均持股45只,前十占投资比67%。股票平均仓位83.9%。

调仓幅度:2016Q1有过择时,轻择时。

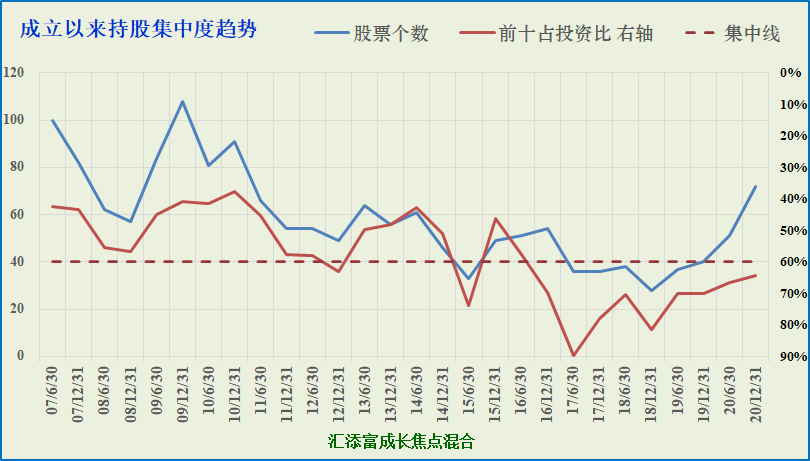

持股集中度:雷鸣管理以来持股个数和十大重仓股占比逐步趋于集中。

择时风格:仓位择时【√】持股择时【】持股成长【√】策略平衡【】

b. 全部持股个数分析

红色线为前十占比;蓝色线为股票个数;虚线为良好参考线

c.现任经理管理以来持股集中度趋势(基金经理管理5年以上的呈现此图)

红色线为前十占比;蓝色线为股票个数;虚线为良好参考线

7

基金经理择股能力分析

考察1:特殊时期持股分析

此部分考察时任经理的从众性和独立思考性。

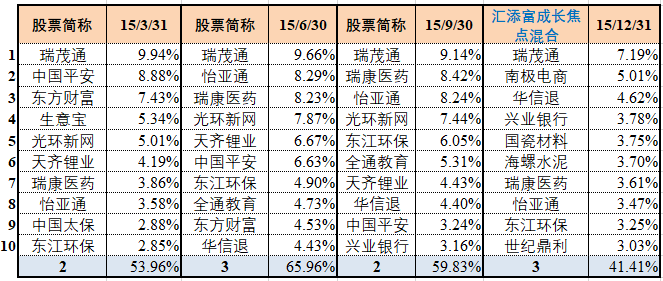

a. 2015年中小创世界时的持股

时任经理:雷鸣

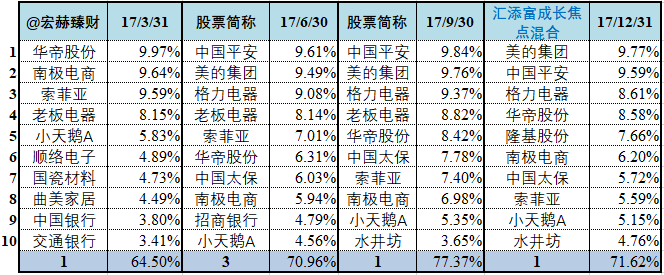

b. 2017年漂亮50估值回归时的持股

时任经理:雷鸣

考察2:该基金近2-3年持股明细

近2-3年本基金持股明细表

……

……

……

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。