【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

来源:银华理财家

股市投资中,有没有100%的赚钱方法?

如果说有,那多半是骗局或者非法手段

那有没有提升投资胜率的方式?

这个可以有!

近期我们在文章《前期高点入市,如何尽快解套?算一算就知道!》介绍过,对于买在高点的投资者,定投的方法能明显加快回本速度。有不少投资者反馈说对这些投资方法比较感兴趣,今天就再为大家介绍两种在震荡市中比较有效的锦囊妙计——网格法和股债恒定策略。

还是依照上面文章的测试环境

我们回测了两种投资方法的效果

(回测方式及计算过程详见文末,

回测的历史收益不预示未来表现)

可以看到,除了定投外,网格法和股债恒定策略也可以明显加快回本速度,提升了我们所说的投资胜率。

锦囊:网格投资

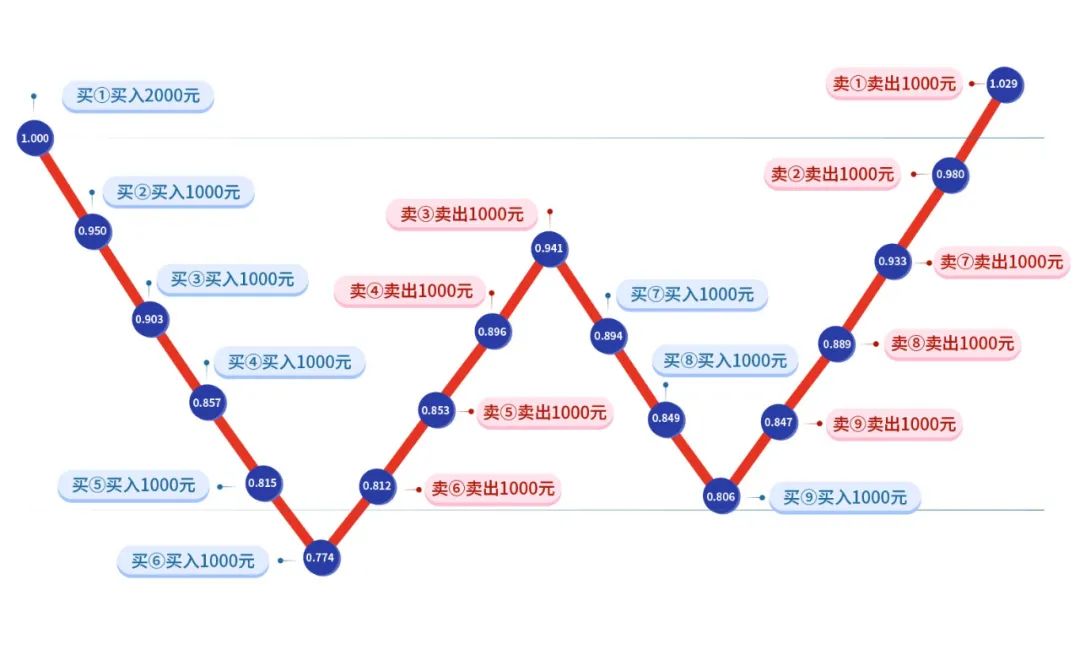

网格投资法,是将投资资金分成n份,依照价格涨跌触发交易,不断低买高卖的策略。

网格设置的灵活度较高,比如想做小波段操作,可以将网格设置为4%-5%;想做中波段操作,可以将网格点设置为8%-10%。不过,网格投资的内核是相似的:

把资金分成多份,价格每跌一格就买一份(直到完全投入完),每涨一格就卖一份(直到空仓)。市场反复震荡期间,一份买入对应一份卖出,买卖交易之间只赚一格网格的差价也OK。

没错,这就是“低吸高抛”,道理简单,但实践很难,而网格投资法就是以事先约定的投资规划来保障“低吸高抛”的执行,用严格的投资纪律来约束不理性的追涨杀跌行为。

锦囊:股债恒定策略

股债恒定策略是指期初按一定比例来配置股债资产,之后通过定期再平衡的方式,将股债比例恢复到最初设定值的一种投资方法,实际上也是实现了高抛低吸的操作。

因为债券波动相对低,而且与股市相关性不大(甚至是负相关),同时配置股债能起到降低组合波动的作用,也就是不把鸡蛋放在同一个篮子里的道理。

此外,物极必反、均值回归也是资本市场的一个定律,因此股债仓位定期再平衡的设置,也蕴含了逆向投资的理念,卖掉上涨资产,买回下跌资产,长期看能够获得不错的收益结果。

当然,股和债的配比不一定要局限于5:5,也可以2:8或者4:6等,具体要看投资者的风险偏好,风险偏好低的投资者可以股票少一点,债券多一点,而风险偏好高的投资者可以股票多一点,债券少一点。

总结一下,从历史数据回测来看,在投资中巧用一些投资方法,确实能大大提升我们的胜率。但是,每种投资方式都有自己适用的环境以及优缺点。定投、网格、股债恒定这些策略在下跌市和震荡市效果较好,但是遇到单边上涨的市场,表现会不及一次性买入的方式。请大家结合实际情况活学活用,坚持做长期正确的事。

最后要强调的是,定投、网格、股债恒定策略均适用于主动权益基金投资。这里受限于基金宣传法规的要求,小编无法为大家回测,有兴趣的投资者可以自己用偏股混合型基金指数或者某个基金的走势来算,也许结果会有惊喜哦。

这些提高投资胜率的方法

你GET了吗?

欢迎留言交流哟!

定投测试设定:数据来源:Wind,U8基金指数定投计算器;指数定投收益率通过定投计算器进行模拟,月定投扣款(即从开始定投日期起每月相应的日期持续定投,遇到节假日顺延),每月扣款1000元,非交易日顺延。定投收益公式:R=【(1000/x1+1000/x2+……1000/xn)*Xt – b】/b =【(1000/x1+1000/x2+……1000/xn)*Xt】/b–1;(R=累计收益率,x=买入价,n=定投次数,Xt=赎回日成交价,b=成本)}

网格法测试设定:(1)选取以上震荡区间,根据Wind调取沪深300指数的所有日收盘点位数据,以沪深300收盘点位为“净值”进行模拟计算,以+/-5%为尺度构建投资网格。2)假定有10000元资金,根据网格进行模拟投资,起始点投资2000元;此后,“净值”每跌5%就买入1000元,直到10000元资金总额买完为止;“净值”每涨5%就卖出1000元,直到完全空仓则停止卖出动作。3)如此循环往复,计算每日投资收益率的变化,直到回本则停止测算;

股债恒定策略测试设定:(1)选取以上震荡区间,根据Wind调取沪深300指数、中证全债指数的所有日收盘点位数据,以沪深300、中证全债指数的收盘点位为“净值”进行模拟计算。2)假定有10000元资金,初始日分别以5000元、5000元分别投资沪深300、中证全债;3)每年做一次动态平衡,即期末若股票资产与债券资产的比例不是5:5,则卖出比例大的资产,买入比例小的资产,重新实现股债5:5平衡;4)计算半股半债投资策略的每日收益率变化,直到回本则停止测算。

投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

根据有关法律法规,银华基金管理股份有限公司做出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、特殊类型产品风险揭示:

1. 如果您购买的产品为养老目标基金,产品“养老”的名称不代表收益保障或其他任何形式的收益承诺,产品不保本,可能发生亏损。请您仔细阅读专门风险揭示书,确认了解产品特征。

2. 如果您购买的产品为货币市场基金,购买货币市场基金并不等于将资金作为存款存放在银行或者存款类金融机构,基金管理人不保证基金一定盈利,也不保证最低收益。

3. 如果您购买的产品投资于境外证券,除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外,本基金还面临汇率风险等境外证券市场投资所面临的特别投资风险。

4. 如果您购买的产品以定期开放方式运作或者基金合同约定了基金份额最短持有期限,在封闭期或者最短持有期限内,您将面临因不能赎回或卖出基金份额而出现的流动性约束。

五、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。银华基金管理股份有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

注:七获金牛基金管理公司(评奖机构:中国证券报;获奖时间:2006.2、2007.1、2008.1、2010.5、2011.4、2018.3、2020.3)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。