【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

来源:好买财富

好买说

总体而言,临近一季报尾声和五一小长假,我们认为市场近期预计更多仍是震荡为主。基金配置方面,建议投资人重点配置,策略上注重估值和盈利相匹配的个股精选类产品。

1

市场回顾

1、 基础市场

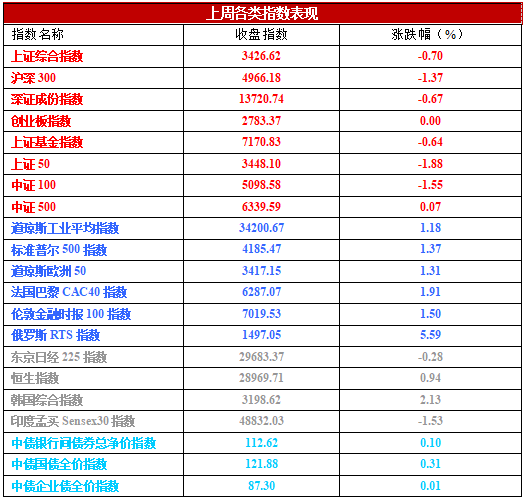

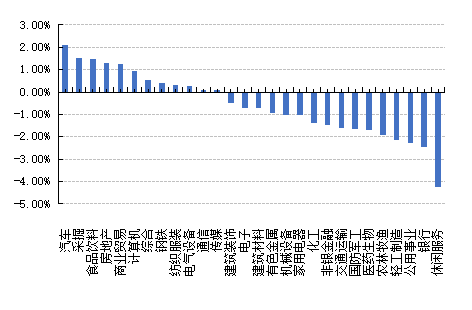

上周,沪深两市双双收跌。截止收盘,上证综指收于3426.62点,跌24.06点,跌幅为0.70%;深成指收于13720.74点,跌92.57点,跌幅为0.67%;沪深300收于4966.18点,跌69.16点,跌幅为1.37%;创业板收于2783.37点,涨0.05点,涨幅为0.00%。两市成交34540.02亿元。总体而言,小盘股强于大盘股。中证100下跌1.55%,中证500上涨0.07%。28个申万一级行业中有12个行业上涨。其中,汽车、采掘、食品饮料表现居前,涨跌幅分别为2.09%、1.53%、1.48%,公用事业、银行、休闲服务表现居后,涨跌幅分别为-2.25%、-2.47%、-4.26%。

上周,中债银行间债券总净价指数上涨0.10个百分点。

上周,欧美主要市场普遍上涨,其中,道指上涨1.18%,标普500上涨1.37%;道琼斯欧洲50 上涨1.31%。亚太主要市场涨跌不一,其中,恒生指数上涨0.94%,日经225指数下跌0.28%。

上周申万一级行业涨跌幅

数据来源:好买基金研究中心,数据截止2021-4-16

2、 基金市场

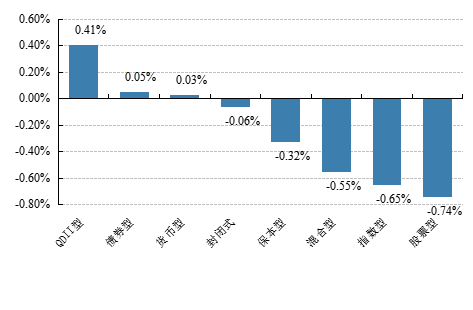

上周,国内基金涨跌不一,其中股票型基金跌幅最大为0.74%,其次为指数型和混合型基金,跌幅分别为0.65%和0.55%。涨幅最大的是QDII型基金,涨幅为0.41%。

上周各类基金平均净值涨跌幅

数据来源:好买基金研究中心,数据截止2021-4-16

上周,权益类基金表现较好的前海开源公用事业和银华食品饮料A等;混合型基金表现较好的是诺德新享和华夏兴和等;封闭式基金表现较好的是东方红睿华沪港深和银华明择多策略等;QDII式基金表现较好的是国泰大宗商品和易方达原油C人民币等;指数型表现较好的是广发中证全指汽车C和招商中证白酒等;债券型表现较好的是融通通捷和中航瑞景3个月C等;货币型表现较好的是工银瑞信60天理财A和建信双月安心A等。

2

上周焦点

1、3月金融数据公布

3月我国新增人民币贷款 2.73 万亿(预期值 2.50 万亿),新增社融3.34 万亿(预期值 3.60 万亿),M2 同比增长 9.4%(预期值 9.6%)。3月新增人民币贷款增长超出市场预期,主要源于企业和居民中长贷表现强势。3 月新增社融 3.34 万亿,低于市场预期的 3.6 万亿,同比减少 1.84 万亿。一是受资管新规的制约效应,非标融资继续压缩。当月非标融资减少0.41万亿,同比减少 0.63 万亿。二是3 月政府债券净融资额同比减少 0.32 万亿至 0.31 万亿。三是高基数导致企业债券发行同比减少。3 月 M2 同比增速环比减少 0.7pct 至 9.4%,低于市场预期值 9.6%,主要受到去年同期高基数的影响。

2、一季度,GDP当季同比增长18.3%

一季度,GDP当季同比增长18.3%、低于市场平均预期的 18.5%;经济边际修复持续放缓。3月工业增加值环比季调 0.6%、创2020年3月以来新低,工业生产边际显著放缓。三大需求中,出口为主要支撑项;伴随海外供需缺口收敛、替代效应减弱,出口对经济边际拉动或逐步减弱。一季度,投资、消费和出口两年复合增速分别为 2.9%、4.2%和 13%。

3、美国经济数据整体表现较好

美国3月零售销售大幅高于预期,其中餐饮、服装销售显著反弹,反映前期受疫情影响较大的消费活动在不断改善。3月新屋开工、营建许可,4月纽约联储制造业PMI也都好于预期。4月第一周的初次申请失业金人数降至57万,为2020年3月以来最低,说明劳动力市场也在改善。价格方面,3月CPI、核心CPI、进口价格指数均高于预期,其中,服务价格上升更为明显,说明服务消费需求回升的动能在增加。唯一表现不佳的是美国和欧元区工业产出。这主要是因为芯片短缺使得汽车行业生产活动受到抑制,拖累了工业总产出。总的来看,以上数据指向的是美国经济在继续复苏。

3

好买观点

1、 股票型基金投资策略

宏观面:本周多项重要经济金融数据发布,验证了当前经济运行较平稳,总体符合市场预期。根据国家统计局初步核算,一季度国内生产总值249310亿元,按可比价格计算,同比增长18.3%,比2020年四季度环比增长0.6%;比2019年一季度增长10.3%,两年平均增长5.0%。一季度的大幅增长很大程度上是由于去年低基数的原因,预计往后三个季度增速将逐渐降低。央行发布数据显示,今年一季度,人民币贷款增加7.67万亿元,在去年同期高基数的基础上,实现同比多增5741亿元。但从社融和货币供给来看,随着货币政策回归常态化,稳杠杆的政策诉求正逐渐显现。一季度社会融资规模增量累计为10.24万亿元,较上年同期少8730亿元,3月份社融规模存量同比增长12.3%,较上月回落0.3个百分点,创近一年来低点。广义货币(M2)同比增长9.4%,增速比上月末和上年同期均低0.7个百分点,同样为近1年来最低。从3月新增信贷的结构看,居民部门与企业部门中长期信贷均表现亮眼。个人住房贷款余额同比增长14.5%,比上月和上年同期分别低0.2和1.4个百分点。个人经营贷款同比增长24.6%,比上年同期高11.5个百分点。在企业新增贷款方面,3月企业中长期贷款增加了1.33万亿元,占当月新增贷款总量中占约五成,反映出信贷结构的持续优化。非标融资方面,委托贷款、信托贷款和承兑汇票分别减少42亿元、1791亿元和2296亿元,规模继续萎缩。债券融资增量回升至3505亿元,政府债券融资规模也升至3131亿元。(数据来源:Wind)

资金面:本周央行公开市场逆回购净投放100亿元,其中投放500亿元,回笼400亿元。4月15日,央行MLF投放1500亿元(含对4月15日1000亿元MLF和4月25日561亿元TMLF的续做),中标利率为2.95%,与3月持平,连续13个月保持不变。下周(4月19日至4月23日)央行公开市场将有500亿元逆回购到期,其中周一至周五均到期100亿元。此前市场有预期,伴随地方政府新增专项债在二季度全面开闸,市场中长期流动性将面临较大压力,央行有可能采取加量续作MLF等方式予以对冲。有券商机构指出,在近期资金面明显偏松的情况下,此次MLF操作有一丝偏紧的意味。第一,MLF和TMLF本月合计略微缩量61亿元;第二,自去年4月份以来央行没有再进行过TMLF操作,此次TMLF存量进一步用MLF替代,如果以TMLF续作则通常利率会较MLF低20BP,因此仍有必要关注4月中下旬资金价格可能面临抬升的风险。货币市场方面:4月16日,R001加权平均利率为1.9666%,较上周涨15.38个基点;R007加权平均利率为2.1677%,较上周涨24.05个基点;R014加权平均利率为2.299%,较上周涨4.17个基点;R1M加权平均利率为2.5668%,较上周涨0.27个基点。4月16日,shibor隔夜为1.946%,较上周涨16.2个基点;shibor1周为2.199%,较上周涨14.5个基点;shibor2周为2.119%,较上周涨3.9个基点;shibor3月为2.601%,较上周跌1.1个基点。(数据来源:Wind)

情绪面:上周,偏股型基金整体小幅加仓0.98%,当前仓位67.72%。其中,股票型基金仓位上升0.34%,标准混合型基金仓位上升1.06%,当前仓位分别为87.40%和65.09%。基金配置比例位居前三的行业是医药、非银行金融和家电,配置仓位分别为6.68%、5.29%和4.64%;基金配置比例居后的三个行业是综合、商贸零售和煤炭,配置仓位分别为0.36%、0.37%和0.44%。基金行业配置上主要加仓了银行、医药和非银行金融,幅度分别为1.36%、1.29%和0.96%;基金主要减仓了餐饮旅游、汽车和房地产三个行业,减仓幅度分别为1.07%、0.94%和0.77%。整体来看,公募偏股型基金小幅加仓,名义调仓与主动调仓方向一致,且主动调仓幅度大于名义调仓。目前,公募偏股基金仓位总体处于历史高位水平。

股票观点:上周,沪深300下跌-1.37%,中证500上涨0.07%,创业板指本周收平。板块方面,汽车、采掘、食品饮料表现较好;休闲服务、银行及公用事业跌幅居前。近期,市场整体表现疲软主要由两方面原因所致,一是市场普遍担心经济在修复过程中政策逐步收紧,3月新增社融低于预期强化了这一逻辑;二是近期部分龙头公司一季报业绩低于预期,其股价波动加剧投资者对高估值板块的担忧。总体而言,市场结构性高估的问题仍在消化中。部分蓝筹股业绩预告符合预期却也出现了回调,根本原因仍是局部估值的偏高。展望下一阶段,我们预计市场中短期震荡的概率较大,中长期机会仍然可期。宏观经济方面,1季度GDP同比增速18.3%,环比增长有所放缓,出口对经济边际拉动或逐步减弱,消费增速回升,基建和制造业投资回暖,市场对未来经济增长判断可能分歧加大。3月新增社融低于市场预期,主要来自非标融资压降,未来需要继续关注央行在信用政策上的态度。企业盈利方面,截至4月17日,据中金统计,A股公司一季报业绩和业绩预告披露率为35%,预喜比例高达76.4%,为历史新高。年度和季度业绩将进入披露的高峰期,值得持续关注。总体而言,临近一季报尾声和五一小长假,我们认为市场近期预计更多仍是震荡为主。基金配置方面,建议投资人重点配置,策略上注重估值和盈利相匹配的个股精选类产品。

2、债券型基金投资策略

上周中债总财富指数收于200.1668,较前周上涨0.36%;中债国债总财富指数收于197.6238较前周上涨0.43%,中债金融债总财富指数收于204.1499,较前周上涨0.28%;中债企业债总财富指数收于199.9543,较前周上涨0.18%;中债短融总财富指数收于184.2384,较前周上涨0.07%。(数据来源:Wind)

中债银行间固定利率国债到期收益率曲线显示,一年期国债收益率为2.53%,下行6.25个基点,十年期国债收益率为3.16%,下行4.90个基点;银行间一年期AAA级企业债收益率下行1.12个基点,银行间三年期AAA级企业债收益率下行8.04个基点,5年期AAA级企业债收益率下行6.44个基点,分别为3.01%、3.46%和3.73%,一年期AA级企业债收益率下行4.12个基点,三年期AA级企业债收益率下行7.06个基点,5年期AA级企业债收益率下行6.44个基点,分别为3.58%、4.21%和4.48%。(数据来源:Wind)

资金面:本周央行公开市场逆回购净投放100亿元,其中投放500亿元,回笼400亿元。4月15日,央行MLF投放1500亿元(含对4月15日1000亿元MLF和4月25日561亿元TMLF的续做),中标利率为2.95%,与3月持平,连续13个月保持不变。下周(4月19日至4月23日)央行公开市场将有500亿元逆回购到期,其中周一至周五均到期100亿元。此前市场有预期,伴随地方政府新增专项债在二季度全面开闸,市场中长期流动性将面临较大压力,央行有可能采取加量续作MLF等方式予以对冲。有券商机构指出,在近期资金面明显偏松的情况下,此次MLF操作有一丝偏紧的意味。第一,MLF和TMLF本月合计略微缩量61亿元;第二,自去年4月份以来央行没有再进行过TMLF操作,此次TMLF存量进一步用MLF替代,如果以TMLF续作则通常利率会较MLF低20BP,因此仍有必要关注4月中下旬资金价格可能面临抬升的风险。货币市场方面:4月16日,R001加权平均利率为1.9666%,较上周涨15.38个基点;R007加权平均利率为2.1677%,较上周涨24.05个基点;R014加权平均利率为2.299%,较上周涨4.17个基点;R1M加权平均利率为2.5668%,较上周涨0.27个基点。4月16日,shibor隔夜为1.946%,较上周涨16.2个基点;shibor1周为2.199%,较上周涨14.5个基点;shibor2周为2.119%,较上周涨3.9个基点;shibor3月为2.601%,较上周跌1.1个基点。(数据来源:Wind)

经济面/政策面:本周多项重要经济金融数据发布,验证了当前经济运行较平稳,总体符合市场预期。根据国家统计局初步核算,一季度国内生产总值249310亿元,按可比价格计算,同比增长18.3%,比2020年四季度环比增长0.6%;比2019年一季度增长10.3%,两年平均增长5.0%。一季度的大幅增长很大程度上是由于去年低基数的原因,预计往后三个季度增速将逐渐降低。央行发布数据显示,今年一季度,人民币贷款增加7.67万亿元,在去年同期高基数的基础上,实现同比多增5741亿元。但从社融和货币供给来看,随着货币政策回归常态化,稳杠杆的政策诉求正逐渐显现。一季度社会融资规模增量累计为10.24万亿元,较上年同期少8730亿元,3月份社融规模存量同比增长12.3%,较上月回落0.3个百分点,创近一年来低点。广义货币(M2)同比增长9.4%,增速比上月末和上年同期均低0.7个百分点,同样为近1年来最低。从3月新增信贷的结构看,居民部门与企业部门中长期信贷均表现亮眼。个人住房贷款余额同比增长14.5%,比上月和上年同期分别低0.2和1.4个百分点。个人经营贷款同比增长24.6%,比上年同期高11.5个百分点。在企业新增贷款方面,3月企业中长期贷款增加了1.33万亿元,占当月新增贷款总量中占约五成,反映出信贷结构的持续优化。非标融资方面,委托贷款、信托贷款和承兑汇票分别减少42亿元、1791亿元和2296亿元,规模继续萎缩。债券融资增量回升至3505亿元,政府债券融资规模也升至3131亿元。(数据来源:Wind)

根据海关统计,一季度,我国货物贸易进出口总值8.47万亿元人民币,比去年同期增长29.2%。其中,出口4.61万亿元,增长38.7%;进口3.86万亿元,增长19.3%;贸易顺差7592.9亿元,扩大690.6%。从不同区域看,一季度,东盟、欧盟、美国和日本为我国前四大贸易伙伴,分别进出口1.24万亿元、1.19万亿元、1.08万亿元和5614.2亿元,分别增长26.1%、36.4%、61.3%和20.8%。此外,我国对“一带一路”沿线国家、RCEP贸易伙伴进出口分别增长21.4%、22.9%。从不同行业出口看,一季度,我国出口机电产品2.78万亿元,增长43%,占出口总值的60.3%,较去年同期提升1.7个百分点;其中,出口自动数据处理设备及其零部件、手机、汽车分别增长54.5%、38.5%、98.9%。同期,防疫物资出口保持增长,出口包括口罩在内的纺织品增长30.6%。受大宗商品需求和价格的明显提升,一季度,我国进口铁矿砂2.83亿吨,增加8%;原油1.39亿吨,增加9.5%;天然气2938.8万吨,增加19.6%。同期,进口大豆2117.8万吨,增加19%;玉米672.7万吨,增加437.8%;小麦292.5万吨,增加131.2%。国家统计局公布的数据显示,1-3月份,全国固定资产投资(不含农户)95994亿元,同比增长25.6%;比2019年增长6.0%,两年平均增长2.9%;经季节调整后与去年10—12月份环比增长2.06%。具体来看,房地产开发、制造业和基础设施建设投资累计同比增速分别为25.6%、29.8%和29.7%,环比上月均有所回落,近2年复合增速分别为8.6%、2.3%和4.9%,总体上制造业投资增速依然处于较低水平,而地产投资则较为强劲。(数据来源:Wind)

债市观点:本周央行公开市场通过逆回购净投放资金100亿元,对于市场关注的4月MLF操作,由于当前中长期流动性处于相对宽松状态,央行对冲操作略逊市场预期。资金利率虽有所上行,但流动性总体仍较为充裕。本周多项重要经济金融数据发布,从具体数据来看,一季度GDP增速在低基数效应下达到18.3%,创出历史新高;3月份消费、进口和固定资产投资增速均好于市场预期,但同时社融信贷、出口和工业增加值增速则不及预期。在金融数据公布前后,债市收益率明显有所下行,市场做多情绪升温。从实体经济表现看,当前国内经济增长总体稳中向好、符合预期,但也仍存在一定的不确定性。央行最新表态进一步强调要坚持跨周期设计理念,兼顾当前和长远,保持宏观政策连续性、稳定性、可持续性,稳健的货币政策灵活精准、合理适度,保持货币供应量和社会融资规模增速同名义经济增速基本匹配。对于债市而言,尽管通胀预期仍对后续收益率的下行构成一定压力,但随着基数效应的逐步淡出和社融信贷增速的回落,未来经济增速也将趋于平稳,债市利好因素或有望增加。

3、QDII基金投资策略

上周,海外宏观数据整体表现不错。美国3月零售销售大幅高于预期。3月新屋开工、营建许可,4月纽约联储制造业PMI也都好于预期。4月第一周的初次申请失业金人数降至57万,为2020年3月以来最低,说明劳动力市场也在改善。价格方面,3月CPI、核心CPI、进口价格指数均高于预期,其中,服务价格上升更为明显,说明服务消费需求回升的动能在增加。总的来看,美国经济在继续复苏。美联储官员的讲话大部分偏鸽派。近期,美联储主席鲍威尔在讲话中提到,当经济取得实质性进展时,将考虑逐步削减QE,而这一举措将远远早于加息。总体而言,我们认为美国经济处于持续复苏的阶段。权益市场虽然绝对估值和相对估值都处于较高水平,但有充分的盈利预期所支撑,美股也因此易涨难跌。我们建议投资人可以在组合中适当配置美股相关的基金产品。

重要声明

本文件中的信息基于已公开的信息、数据及尽调访谈等,好买基金或好买基金研究中心(以下简称“本公司”)对这些信息的及时性、准确性及完整性不做任何保证,也不保证所包含的信息不会发生变更。文件中的内容仅供参考,不代表任何确定性的判断。本文件及其内容均不构成投资建议,也没有考虑个别客户特殊的投资目标、财务状况或需要。获得本文件的机构或个人据此做出投资决策,应自行承担投资风险。

本文件版权为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、 发表、引用或再次分发他人等任何形式侵犯本公司版权。本文件中的信息均为保密信息,未经本公司事先同意,不得以任何目的,复制或传播本文本中所含信息,亦不可向任何第三方披露。

*风险提示:投资有风险,决策需谨慎。文中观点不代表平台投资意见,内容仅供参考并不构成任何投资及应用建议。未经好买财富授权许可,任何机构和个人不得以任何形式复制、引用本文内容和观点,包括不得制作镜像及提供指向链接,好买财富就此保留一切法律权利。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。