【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

来源:华宝财富魔方

分析师:王合绪

执业证书编号:S0890510120008

研究助理:胡鸿宇

1. 本周观点

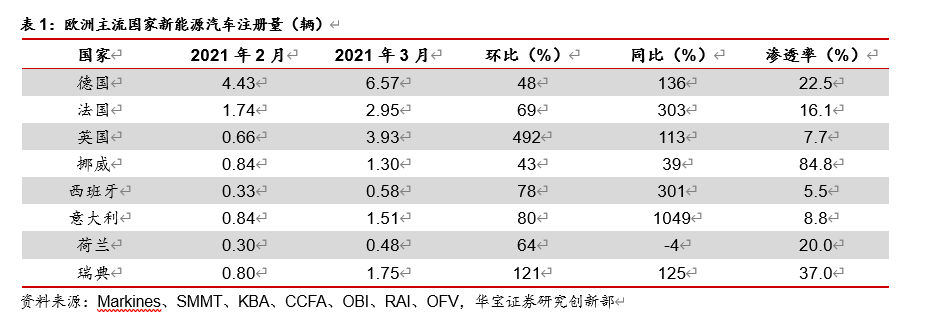

1.1. 动力电池/新能源车:欧洲主流国家新能源车销量3月再超预期

欧洲主流国家新能源车3月销量再超预期高增长。3月欧洲主流国家新能源车销量再超预期,欧洲八国销量达到19.07万辆,同比增长165%,环比增长92%,新能源车渗透率达到8.9%再创新高。其中,德国由于碳排放处于红线之上仍维持此前的高补贴,英国政府宣布将对电动汽车购买者的补贴从3000英镑降低到2500英镑,并且符合条件的车辆价格上限从50000英镑降低至35000英镑,然而多数乘用车为应对下调相应售价而使得3月销量持续大超预期,此外意大利政府拟投资100亿欧元刺激电动车产业,此前低基数的意大利3月新能源车销量再破新纪录,达到1.51万辆。整体看,欧洲持续严厉的碳排放政策和各国继续推进新能源补贴计划将是欧洲新能源车中短期内销量持续超预期的重要推手。

细分来看,德国3月电动车销量为6.57万辆,同比上升136%,环比上升48%,新能源车总渗透率22.5%。法国3月电动车销量为2.95万辆,同比上升303%,环比上升69%,新能源车总渗透率16.1%。英国3月电动车销量为3.93万辆,同比上113%,环比上升492%,新能源车总渗透率7.7%。挪威3月电动车销量为1.30万辆,同比上升39%,环比上升49%,新能源车总渗透率84.8%。西班牙3月电动车销量0.58万辆,同比上升301%,环比上升78%,新能源车总渗透率5.5%。意大利3月电动车销量1.51万辆,同比上升1049%,环比上升80%,能源车总渗透率8.8%。荷兰3月电动车销量为0.48万辆,同比下降4%,环比上升64%,新能源车总渗透率20.0%。瑞典3月电动车销量为1.75万辆,同比上升125%,环比上升121%,新能源车总渗透率37.0%。

1.2. 新能源发电:国家发改委就风光上网电价征求意见,明确户用补贴有望成21年新增长点

国家发改委就风光上网电价征求意见,明确户用补贴有望成21年新增长点。国家发改委就2021年新能源上网电价政策征求了相关部门意见,根据征求意见稿,2021年起新备案集中式光伏电站、工商业分布式光伏和新核准陆上风电项目,中央财政不再补贴。此外2021年纳入当年中央财政补贴规模的新建户用分布式光伏全发电量补贴标准为每千瓦时0.03元,2022年起新建户用分布式光伏项目中央财政不再补贴,近年来户用光伏增长态势明显, 2020年我国户用光伏装机规模高达10.1GW,超过了前4年户用光伏新增装机容量的总和,我们认为作为户用光伏补贴的最后一年,户用光伏或形成抢装,看好户用光伏成为今年光伏装进新的增长点。

电价方面,新建项目的电价将以保障性小时数作为分界点按照不同的电价执行。按此规定将分为两类项目,第一类是国家确定的保障性并网规模以内的项目,上网电价由两部分组成:保障收购小时数以内的发电量通过竞争性配置获得不得超过指导价、保障收购小时数以外的发电量参与市场交易形成上网电价。第二类是市场化并网规模部分,即通过自建、合建共享或购买服务等市场化方式落实并网条件后的项目,上网电价也分为两部分:保障收购小时数以内的发电量按照指导价进行、保障收购小时数以外的发电量按照市场交易。根据新建光伏发电、风电项目指导价,和当地燃煤基准价的价差在逐渐较少,预期未来新能源发电上网指导价将稳中有降。

2. 投资建议

2.1. 动力电池/新能源汽车

投资建议:行业补贴退补影响几乎完全消退,随着传统车企的电动化布局,行业正式进入高景气时代,看好外资(特斯拉大众MEB)和内资新势力(蔚来小鹏)产业链机遇。国内新能源车市场有望进一步修复,随着国内双积分政策的实施和产业规划中销量的目标提出,特斯拉以及大众MEB平台等主流车企在新能源车市场持续推动,叠加蔚来等造车新势力表现优异,看好2021年全年市场销量同比持续提升。此外得益于中国本土市场的持续放量,特斯拉连续五季度盈利,2020年Model3以巨大优势领跑品牌榜,远超第二名雷诺Zoe。由于ModelY对于BBA档以及SUV的替代作用明显,后续随着上海工厂ModelY的生产线、2021年开始逐渐交付,特斯拉后续销量有望进一步提升,特斯拉产业链相关企业在业绩和股价上也会有所表现。海外市场方面,欧洲新能源车销量持续高增长,随着疫苗推动下欧洲经济恢复消费逐渐复苏,叠加英德法等主流国家持续加码政策支持电动车,欧洲电动化趋势将持续向好,21年销量有望超越中国成为全球第一大市场。

建议关注LFP电池在乘用车中渗透率继续攀升下国内主流磷酸铁锂动力电池厂商及正极龙头企业有望在20年订单业绩实现高速增长,关注特斯拉产业链和大众MEB产业链企业下半年受车企产销增长订单持续放量,关注欧洲日韩龙头车企配套的国内电池厂商和全球主流电池厂商的材料供应商。

2.2. 风力发电

投资建议:2020下半年开始风电投资持续高增,全年风电设备订单稳定增长,建议关注布局技术优势和规模经济的叶片以及塔筒生产商,该部分企业因风机需求稳定供不应求,整体毛利率较高,因整体风机持续增长而订单加大的风电设备制造商以及布局海内外的风场运营商。

建议关注业绩持续增长的风电叶片塔筒龙头企业,海上风电项目占比逐渐提升后关注海上风机市场领先的龙头企业业绩有望继续增长。

2.3. 光伏

投资建议:上游硅料产能难以短期扩张至价格维持高位,叠加下游需求向好,带动了下游电池片和组件价格回暖趋势,我们认为随着碳中和愿景下新能源发电占比的持续提升带动光伏装机需求,由多晶硅料供不应求引发的全产业链价格上涨将进一步持续,硅料龙头凭借其更强的产能供给保障及更低的生产成本,在此轮光伏高景气周期中也将迎来需求和价格的戴维斯双击。不过价格上涨过快难以全部传导至下游,因此硅料若持续供不应求的状态下整个产业链订单规模或出现减缓,中游硅片电池组件厂商盈利空间将有所压缩此外光伏玻璃产能将有序放开后,玻璃产能进一步释放缓解供需紧张的局面,在玻璃价格回归理性后,投产大窑炉带来的低成本和高良品率带来的规模优势下,龙头玻璃厂商有足够大空间的毛利应对玻璃价格的下行。

建议关注受供给收缩影响硅料价格上涨后产业链中间市场地位处于核心的龙头硅料企业,他们因硅料价格持续上涨以及订单满产而产生业绩的戴维斯双击;关注当供需缺口随着产能释放后逐渐消除,规模优势明显的龙头光伏玻璃厂商将获得更稳定的收入;注意硅料价格上涨过快下下游组件减少订单量而压缩中游硅片和电池环节厂商的盈利空间和装机规模。

3. 风险提示

新能源车产销量不及预期,锂电行业竞争加剧,新能源发电行业复苏不及预期,产业链原料价格大幅波动,新能源行业政策不及预期。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。