【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

来源:财通证券资管

年初以来,兼具股债双性的可转债与A股共振,整个转债市场从分化到收敛,低价转债从谷底到全面修复,从而配置可转债的基金产品也出现了剧烈的业绩分化。

为了厘清波动中的真相,寻找洗礼后的机会,我们邀请财通资管固收研究部做了深度把脉,呈上干货如下。

一季度转债为何风格剧烈切换?

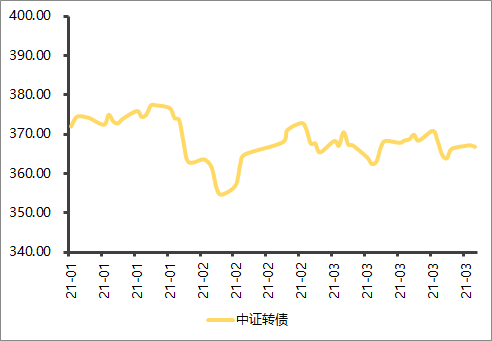

今年以来截至一季度末,中证转债指数收益率为-0.40%,同期上证综指下跌0.9%,沪深300下跌3.13%,创业板指下跌7%,十年国债收益率上行5bp。从各大类资产表现来看,转债体现出较强的抗跌性。具体来看,转债市场走势呈现出先下跌再反弹、而后区间震荡的走势。

图1:今年以来中证转债指数走势

数据来源:Wind,截至2021.3.31,指数过往表现不代表未来,中国证券市场成立时间较短,上述展示不能作为任何投资推荐。

阶段一:分化

从1月22日开始至2月5日的11个交易日,转债市场连续下挫,中证转债指数跌幅接近6%,深证转债指数跌幅超9%。转债市场的快速调整,一方面是基于流动性压力上升背景下基础资产的双杀,另一方面来源于权益市场发生了前所未有的分化、虹吸效应显著——上涨多集中在头部大市值公司,低价小票跌势惨烈,以小市值公司为主、资质整体较弱的转债很难获得正收益。

阶段二:收敛,切换

2月初新低后,转债市场随着小票的反弹而企稳。一方面由于转债标的整体偏二线,白酒等核心资产的剧烈调整对转债影响有限,且转债的调整压力在1月已经有所释放;另一方面,市场在结构上由高估值板块切换至顺周期低估值板块,公用事业、钢铁、建筑等板块相对跑赢,相关转债得到明显修复,转债的需求端开始改善。

阶段三:修复

进入3月,权益市场延续震荡调整,低估值顺周期品种依然是市场的主力,龙头白马继续受到压制。此阶段转债的表现好于权益,一方面龙头转债因提前赎回而退市,另一方面选择主动下修的品种明显增多,为转债提供了脱离正股层面的超额收益。

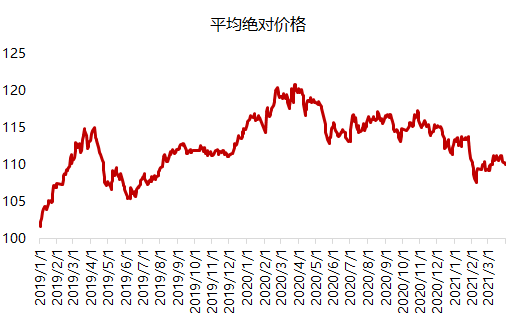

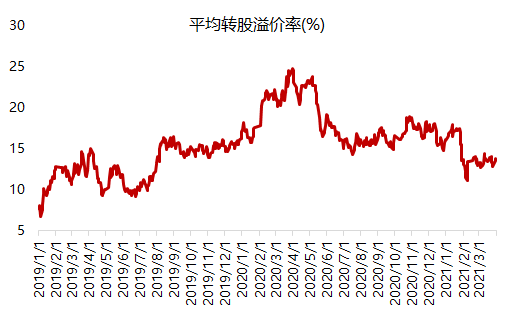

目前,从估值中枢来看,平衡型转债的转股溢价率为12%左右,绝对价格水平为110元左右,估值水平整体回归到历史中枢附近,处于相对合理区域。

图2:平衡型转债平均绝对价格与平均转股溢价率情况

数据来源:Wind,截至2021年3月31日

展望二季度:洗尽铅华始见金

二季度,从宏观基本面和流动性环境来看,股市指数性行情的概率不大。具体而言:从企业盈利端看,今年整体经济或将会在高位运行,企业盈利逐季超预期的概率较大;从流动性环境来看,货币政策基调保持不变,维持稳健中性,国内流动性处在紧平衡状态,无法为估值扩张提供更多动力,价值风格或仍将占据上风。

这使得转债的配置价值弱化,贝塔收益降低,更重要的机会源于个券阿尔法的挖掘。具体择券上,估值相对较低、业绩表现良好、具备成长性的品种可能是目前阻力最小的方向,包括顺周期板块、业绩超预期品种等。我们主要关注两个方向:

(1)在年报及一季报预告的窗口期,精选业绩超预期标的。业绩预告显示,中游制造板块在复苏进程中表现最佳。但值得注意的是,由于基数原因,一季报高增长已经是事实,更需要关注业绩增长的可持续性。

(2)顺周期板块中期依然看好。经济复苏是当前经济的主线逻辑,企业盈利仍在持续回升,随着疫苗的推出,全球经济恢复正常的预期也将进一步加强。此外,中游原材料、工业品补库存以及地产数据修复,也将带动顺周期企业进一步的盈利改善。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。