【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

上投摩根基金 蒋先威

父母在我高中时就赴美定居,因此,我有一段时间每年的休假都是往美国跑。在大家的印象中,作为发达国家的领头羊,美国应该在基础设施上也很发达。但就我个人这么多年造访美国多个大城市的印象,就是堪用,但老旧。

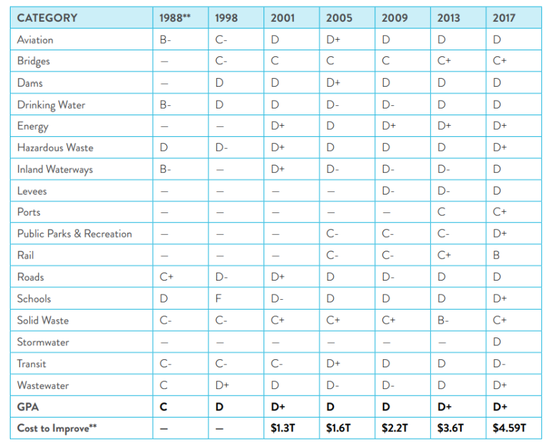

当然这只是我个人在有限的经验下的看法。不过,美国土木工程协会(ASCE)在今年3月初发布了”美国基础设施2021年成绩单”,给出了C- (代表部分低于标准)的评分,显示这不只是我个人的想法。不要以为C-是很差的评分,事实上这已经是近20年来美国基础设施得分首次在D+评级以上。

资料来源:2021 Infrastructure Report Card, ASCE。 资料日期:2021/3/3

相信坐了数十年火车往来华盛顿的拜登更有体会。拜登总统在3月底公布了超过2万亿美元的一揽子基建和经济刺激方案。有别于已通过的1.9万亿美元的方案主要在于补贴疫情期间现金流受到影响的群体如居民、小微企业等,本次的刺激计划主要目的在于优化美国基础设施、制造业以及互联网等领域的发展,更多聚焦于长期经济的增长。内容包括交通、用水等基础建设、加强芯片行业、绿色制造;以及保障性住房、教育、就业、5G 宽带通信等建设。

美国也曾经是“基建狂魔”,铁路、高速公路、机场、港口的建设都非常早,在1890年的时候,美国的铁路总里程就达到了22.53万公里,比2020年底中国的总里程数还高;美国的公路总里程也是全球领先。但是,问题是,美国大部分的基础设施都是上世纪60,70年代,甚至更早之前所建设的。可以说在艾森豪威尔总统之后,历任总统再也没有推出大规模的基建计划。

因此,这一次的基建计划,就像拜登所说的:“这不是一次又在边边角角进行修补的计划,而是一次美国划时代的投资。“ 拜登认为它会带来历史性的就业增长,帮助企业参与国际竞争,创造更多的收入。

投资人不免会担心,就是继救助法案后,这么短的时间内又要再投入超过2万亿美元的大基建计划,会不会促使通胀势头变本加厉?

首先,救助法案的资金更多是一次性的发放,预计合乎领取资格的居民和小微企业等,在今年之内都可以拿到支票或者收到援助。而新提出的基建和经济刺激方案,则预计分为8年陆续投入,每年的资金注入反而较一次性的救助方案为小,对于当年通胀的拉动力量也相对有限。

另外,这么大规模基建的财源从哪里来?配套的税改计划将是重要的来源,预计税改计划对于企业盈利以及投资者都会产生比较大的影响。在税改计划中,首先是将目前21%的企业所得税率提高到28%,第二则是将美国企业海外的最低税率由目前的10.5%提高到21%,以防止企业在国际避税天堂避税。第三则是对于全球账面收入1亿美元以上的企业设定15%的最低税率。最后,则是防止美国企业通过收购或与外国企业合并,以避免支付美国税款。

粗略来看,如果税改计划通过实施,在提高税率部分,预计将对大多数企业的盈利产生负面影响;而海外收入占比较高的科技及医药股,或者之前采取海外避税结构的企业所面临的压力将会更大一些。

不过,目前来谈基建计划对市场有哪些影响可能有些言之过早,因为本次的基建投资计划可能不会像救助法案一样较为顺利的通过。

一来救助法案的内容在民主党内有普遍的共识,而对于基建投资计划,民主党内已经出现了不一致的声音,而共和党更是表明反对基建计划的资金来源由企业增税来支应。

二来救助方案是援引美国政治制度中的预算和解程序,使得民主党得以在参议院以简单多数表决的方式通过,但预算和解程序在每个财年内针对直接支出、收入和债务限额三个方面各只有一次使用机会,如果想要在今年通过基建计划,无法再次包裹采取简单多数决,而必须在参议院获得至少60票的支持。在目前两党角力的大背景下,难度非常的高,未来更多是通过双方妥协的版本,或者将整个计划分解成数项法案分别投票,最终可能只有部分通过。

不管是哪个路径,最终落地的规模和内容,可能都与拜登政府提出的计划有很大的落差。

风险提示

上述资料并不构成投资建议,或发售或邀请认购任何证券、投资产品或服务。所刊载资料均来自被认为可靠的信息来源,但仍请自行核实有关资料。投资涉及风险,不同资产类别有不同的风险特征,过去业绩并不代表未来表现。投资前请参阅销售文件所载详情,包括风险因素。观点和预测仅代表当时观点,今后可能发生改变。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。