虽然牛年开局以来,

每次打开投资软件

都会“累觉不爱”

但在小华深扒数据时,

却有一个神奇的发现

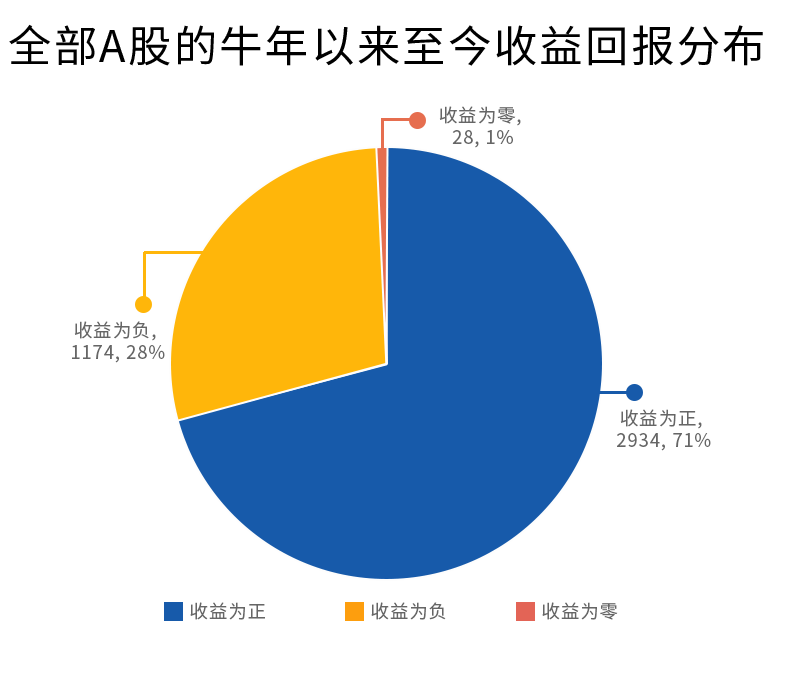

据小华统计了全市场4136只A股(剔除2021年新上市的股票),个股收益为正2934只,占比71%;收益为负1174只,占比28%;收益为零28只,占比1%。

(数据来源:Wind,剔除2021年新股以及九号公司-UWD,纳入统计个股数量总计4136只,统计区间:2021.2.18-2021.3.16)

从个股正回报的概率来说,赚钱效应该比较好,胜率比较高才对?为什么投资者会感觉“今年投资难,赚钱效应差”?

其中一个重要的原因,是基于对近年热点板块的追逐,大部分投资者持有较为单一的组合,主要集中在消费、科技、新能源等板块,而这些行业恰恰是高位回调比较多的板块。

统计各行业的正回报个股占比数据显示,牛年开市以来,过往两年的热门行业比如电子、医药生物、食品饮料等,板块整体高位回调,正回报个股占比均低于平均水平;与此同时,公用事业、建筑装饰、采掘、银行等顺周期、低估值板块,板块整体表现优秀,正回报个股占比高于平均水平。

(数据来源:Wind,剔除2021年新股以及九号公司-UWD,纳入统计个股数量总计4136只,行业分类:申万一级行业分类,统计区间:2021.2.18-2021.3.16)

正如霍华德·马克斯在《周期》一书中传递的主旨一样——“万物皆周期,人性是周期的根源。”近期市场行情再一次提醒大家注意“行业周期”,大部分的行业都存在周期性变化的现象,如同春夏秋冬四季轮回。没有行业是只涨不跌的,为了避免单一组合的系统性风险,大家投资时需学会注重“均衡配置”。

优秀的投资者,一定程度上都遵循着均衡配置、分散配置的投资准则,银华鑫盛基金经理王海峰就在均衡配置方面深有造诣。

银华鑫盛基金经理王海峰

2013年王海峰从管理专户产品起步,层层迭代、不断精进,2016年开启公募基金的管理生涯。性格决定投资风格,王海峰坦言,“我是一个风险偏好和赌性不高的人”,相对于其他偏股型基金来说,他更加在乎组合的波动和回撤,先做绝对收益,兼顾相对收益。

在多年传统周期行业的研究经历基础上,他形成一套周期研究方法和投资思想,并将其应用到其他类型行业的研究之中。通过这种方式,王海峰塑造出当前的均衡配置风格,通过投资多种相关性不高的行业,取得波动率相对较低的投资效果。

翻阅王海峰管理银华鑫盛(501022)的过往季报,发现其身体力行,将均衡配置落到实处,从不重仓两三个行业,而是分散持有多个行业。以2020年一季报至四季报为例,十大重仓股涉及行业如下表所示,四季度都是均衡配置成长股、价值股、周期股。

(数据来源:银华鑫盛2020年度一季报(截至2020.3.31)、二季报(截至2020.6.30)、三季报(截至2020.9.30)、四季报(截至2020.12.31))

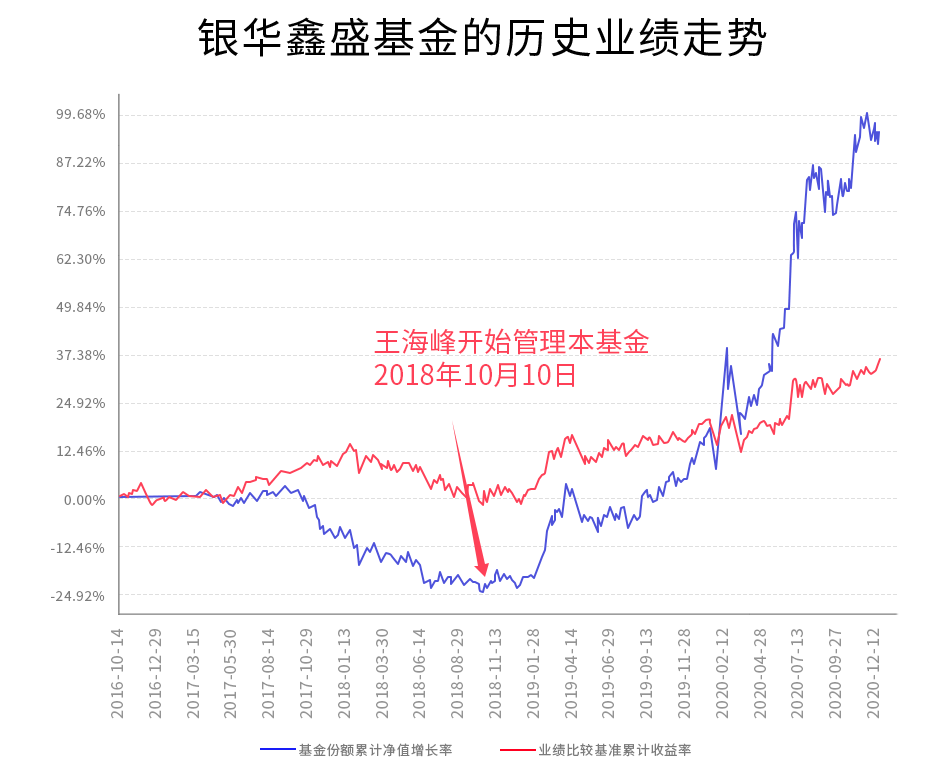

王海峰构建的均衡配置大船能够抵御不同的市场风浪,最终获得了比较优秀的长期回报,力争减少基民们大幅的情绪波动,获得更好的投资体验。自2018年10月10日起,王海峰管理银华鑫盛的基金净值持续在波动上涨,总体上处于持续上升的轨道上。截至2020年12月31日,银华鑫盛过去一年的累计涨幅为75.42%,同期业绩比较基准涨幅为15.30%,同期沪深300涨幅为27.21%,超额收益明显。

(基金数据、同期业绩基准均来源于基金四季报,沪深300涨幅来源于Wind,截至2020年12月31日,银华鑫盛历任基金经理:王鑫钢(2016.10.14-2019.12.22),王海峰(2018.10.10至今))

对于春节过后的市场回调,王海峰判断市场不会形成持续性下跌,利率担忧的风险已经释放,前期龙头白马股的大幅回调也释放了部分高估值风险,而且其基本面依旧保持良好的发展势头,所以可以关注龙头白马股超调带来的投资机会。市场风格不再极端的情况下,很多中小市值股票进入大家的关注视野,其中仍存在一些成长性较好且估值合理的标的,市场也会逐步发掘其价值,带来较好的投资机会。

像大家做过投资都知道,坚守风格并不容易,尤其是某个行业相当强势的时候,均衡配置相当于逆势而为。但即便是逆风时刻,王海峰依然坚持均衡配置,适度偏离市场情绪。在他看来,风险总在看不见的地方,均衡配置、攻守兼备,才能走得更长更远。

各位志同道合的小伙伴们,粉丝群来啦!群内有专业知识、实时热点、最新资讯等,还会不定期举办福利抽奖活动,丰富奖品拿到手软。

添加“华妹妹”加进粉丝群吧!

王海峰履历:硕士学历。2008年7月加盟银华基金,历任助理研究员、行业研究员、研究主管、投资经理助理等职务。曾担任银华生态环保、银华国企改革基金基金经理,现任银华鑫锐(2019.7.19起)、银华鑫盛(2018.10.10起)基金经理。

银华鑫盛于2016年10月14日成立,2017年、2018年净值增长率依次为-10.09%、-14.56%,同期业绩基准依次9.83%、-8.98%。银华鑫盛自2018年10月15日起,按基金合同约定自动转型为上市开放式基金(LOF),2019年、2020年、自基金合同生效起至今的净值增长率依次为47.07%、75.42%、98.40%,同期业绩基准依次为19.76%、15.30%、36.72%。

银华鑫锐于2016年8月1日成立,2017年、2018年净值增长率依次为-6.89%、-19.21%,同期业绩基准依次为9.83%、-8.98%。银华鑫锐自2019年8月1日起,按基金合同约定自动转型为上市开放式基金(LOF),2019年、2020年、自基金合同生效起至今的净值增长率依次14.74%、79.17%、54.80%,同期业绩比较基准收益率依次为19.76%、15.30%、39.70%。(以上数据来源:基金定期报告,日期截止至2020.12.31)

投资有风险,投资需谨慎。基金是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

根据有关法律法规,银华基金管理股份有限公司做出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。银华基金管理股份有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

五、本基金由银华基金管理股份有限公司依照有关法律法规及约定申请募集,并经中国证券监督管理委员会(以下简称“中国证监会”)许可注册。本基金的基金合同、基金招募说明书和基金产品资料概要已通过中国证监会基金电子披露网http://eid.csrc.gov.cn/fund和基金管理人网站www.yhfund.com.cn进行了公开披露。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。