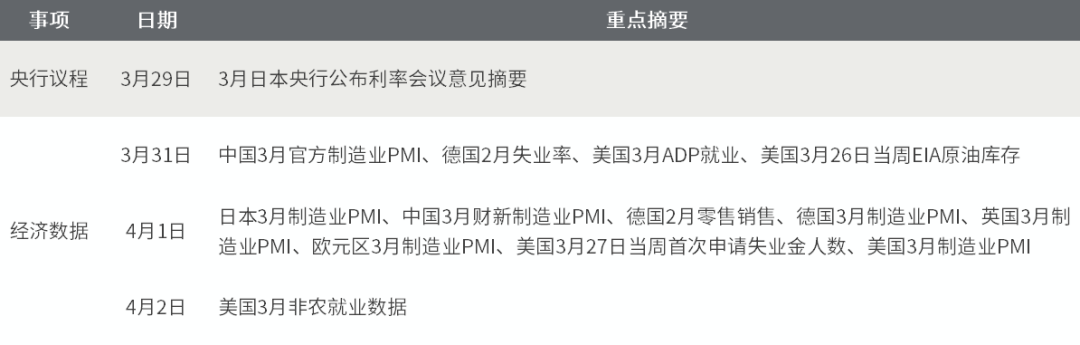

来源:上投摩根领航者

【市场观察1】A股:结构性减税再加码,核心资产引领大反弹

【市场观察2】海外:美债收益率自上周高点回落,市场环境仍然相对健康

【市场观察3】新兴市场:土耳其股债汇市大幅波动,新兴市场不宜一概而论

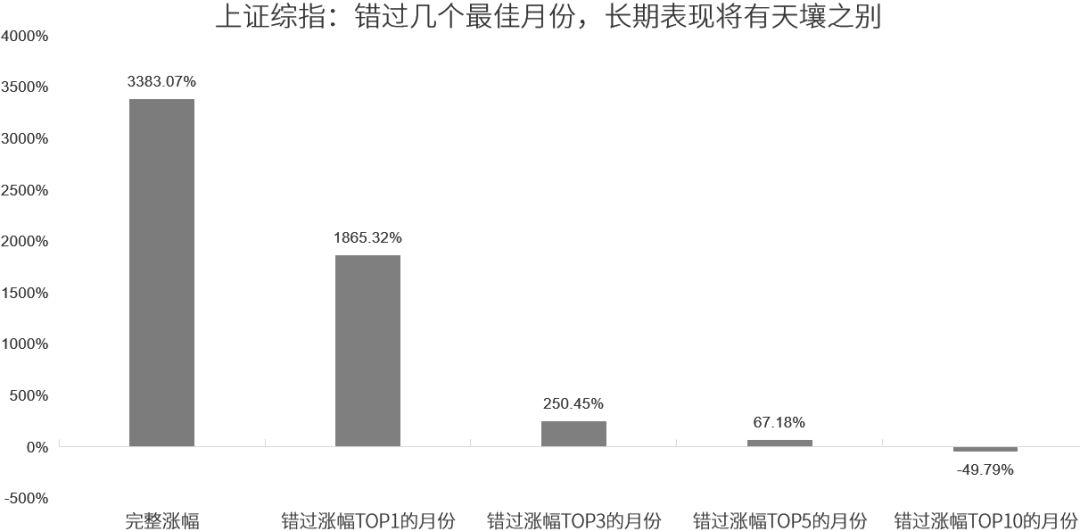

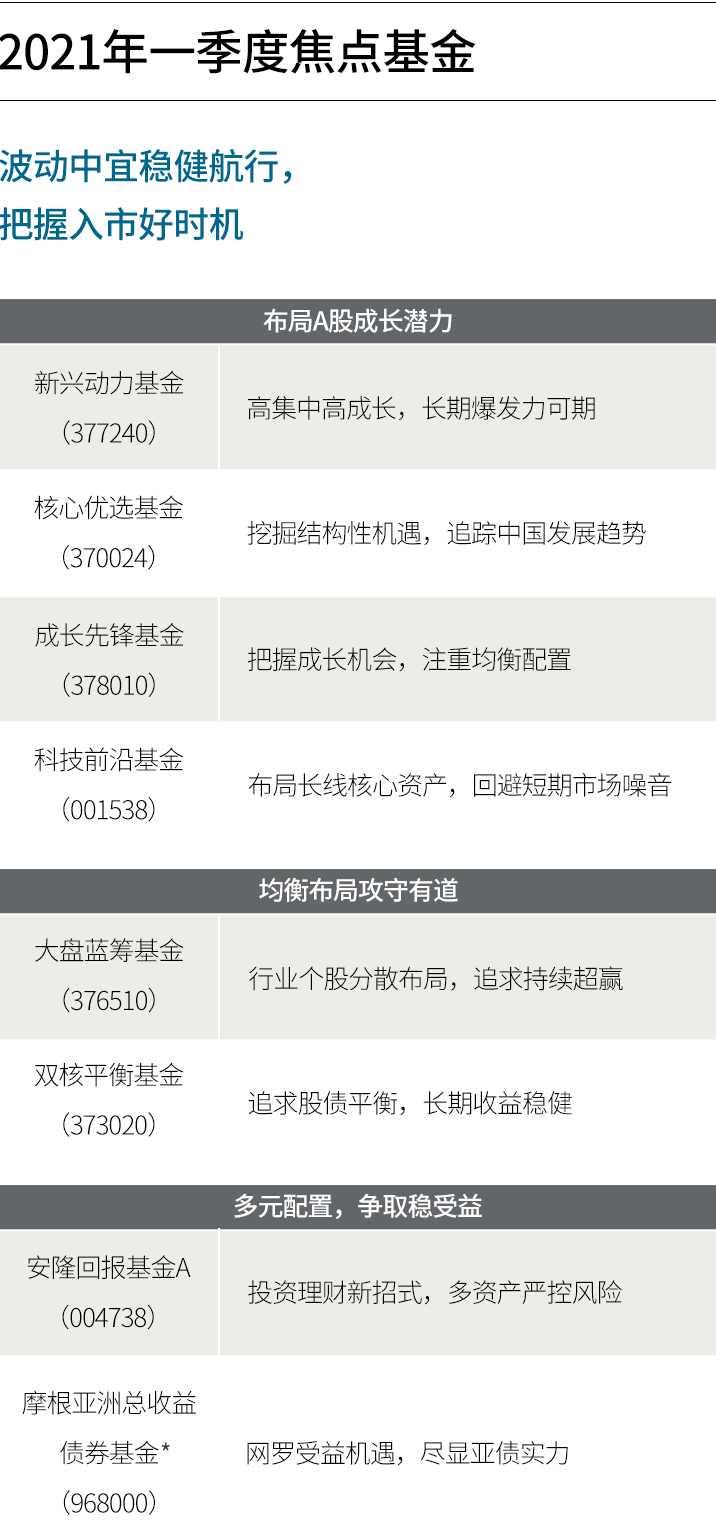

避免情绪偏见和择时,

坚信长期投资的力量

△资料来源:万得,上投摩根,数据统计区间1990.12-2021.02,统计方法为将上证综指成立以来至2021年2月每月的涨幅相乘,涨幅TOP10的月份分别为177.2%(1992.05)、135.2%(1994.08)、53.6%(1993.01)、46.8%(1993.04)、42.8%(1992.11)、32.1%(1999.06)、27.6(1990.12)、27.4(2006.12)、25.0%(1996.06)、24.1%(1991.08)。

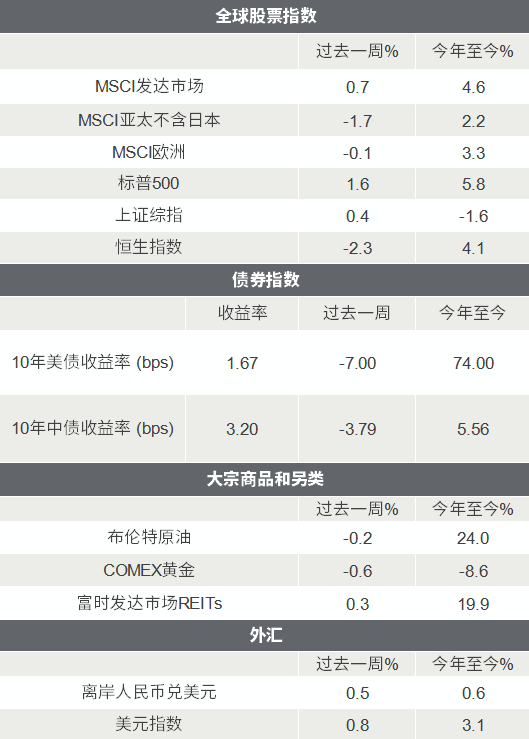

△资料来源:Wind,Bloomberg;数据截至2020/3/26。

△资料来源:Wind,Bloomberg;数据截至2020/3/26。

A股:结构性减税再加码,

核心资产引领大反弹

■ 结构性减税再加码,多举措促制造业创新升级:

为落实两会《政府工作报告》支持企业创新有关举措,国务院常务会议24日决定, 将制造业企业研发费用加计扣除比例由75%提高至100%,相当于企业每投入100万元研发费用,可在应纳税所得额中扣除200万。此举预计可在去年减税超过3600亿元基础上,今年再新增减税800亿,为今年结构性减税中力度最大的一项政策。与此同时,中国央行一季度例会召开,“搞好跨周期政策设计,支持经济高质量发展”等表述也显示货币政策有望侧重支持助力高质量增长的行业与企业。

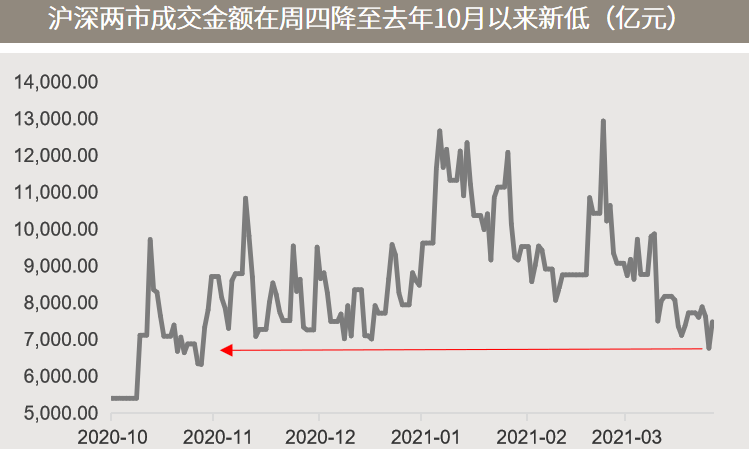

■ A股成交现阶段地量,核心资产引领大反弹:

在前期引发大调整的美债收益率呈现企稳迹象,以及连续四周下跌和部分前期热门优质股票出现近50%的回调之后,A股在周四出现阶段性地量后大幅反弹,上证综指、沪深300和表征核心资产的茅指数本周分别上涨0.4%、0.62%和1.97%,行业上医疗保健、信息技术、必需消费等过去一个月深调的板块领涨,而能源、材料等顺周期板块明显降温。也许市场短期还会维持较高波动,但深度的调整也可能意味着更好的布局时机。随着“十四五”规划的实施,中国经济正在向高质量增长转型,科技、新能源、大消费和大健康等领域将是中长期确定性较高的投资机会。

海外:美债收益率自上周高点回落,

市场环境仍然相对健康

■ 美联储将随复苏减少购债,市场已提前定价:

美联储主席鲍威尔周四在接受媒体采访时,随着美国经济复苏和目标取得实质性进展,美联储将减少债券购买。这与此前几周其反复重申宽松承诺形成反差,但由于市场在过去一个月已对此进行定价,且上周美联储议息会议暗示要到2023年以后才会加息,货币政策整体仍较宽松,故在鲍威尔上述表态后,美国三大期指虽一度转跌,但当天股市均探底回升以接近最高点收报。全周而言,美债收益率自上周触及的阶段高点1.73%震荡回落至周五的1.68%,美股也呈探底回升之势。

■ 复苏预期推动前期利率上行,市场环境仍然健康:

经济复苏是货币收紧的前提,并且是利好股市盈利的,整体而言近期美股的调整是健康的。证据之一就是与经济关系更紧密的道琼斯工业指数和结构更均衡的标普500指数调整幅度都较小。其二,如果分拆来看,今年以来美债名义利率上行幅度远大于实际利率(由名义利率-通胀预期所得),表明利率上升除了通胀预期上行之外,经济增长预期的好转对名义利率的提升也帮助颇多。历史上看, 无论经济增长还是通胀预期上行是有利于美股的。对股市不太友好的是实际利率的快速上升,就截至目前而言,近期实际利率的上行仍然是可控与健康的,与2013年美联储削减QE引发的“紧缩恐慌”不可同日而语。

新兴市场:土耳其股债汇市大幅波动,

新兴市场不宜一概而论

■ 央行行长因加息遭裁撤,土耳其股债汇市大幅波动:

为应对通胀与货币贬值压力,近期包括土耳其在内的三个新兴经济体央行宣布加息。近两年土耳其已数次大幅加息,最近一次是3月19日。而导致此次市场大幅波动的是,该国总统罢免了央行行长并任命支持低利率政策的新人选。此举打击了海外投资者对该国资本市场的信心,因担心土耳其可能重新采取低利率政策,并放弃控制通胀和拯救汇率。3月22日,土耳其以美元计价的长期主权债券录得创纪录的单日跌幅,基准股指伊斯坦堡100指数下跌9.8%,且股市连续两日两度熔断,土耳其里拉盘中一度大跌17%。

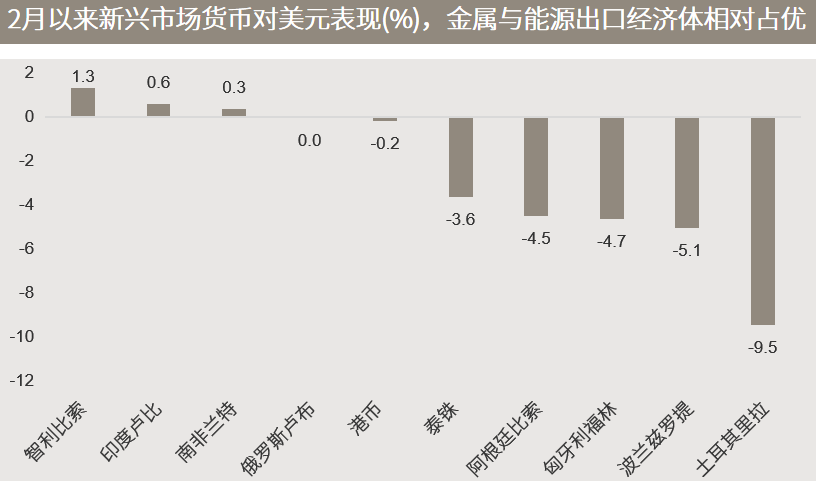

■ 新兴市场不宜一概而论,主动管理择优布局:

土耳其市场的大幅波动引发了投资者关于美债收益率及美元指数上行会否引发新兴市场更大范围动荡的担忧。但新兴市场经济体之间的水平和经济结构差异较大,土耳其等经济结构较为单一、存在贸易和财政双赤字的经济体在海外利率攀升的背景下相对脆弱。全球经济复苏最终将利好新兴市场经济体,2021年和2022年盈利前景的改善也有望利好新兴市场股票。除了正视新兴市场面临的大趋势,更要注重差异化与积极管理。对于出口工业金属和能源的经济体而言,此类产品价格上涨有望带动其增长前景水涨船高。新加坡、韩国和中国台湾等亚洲的出口导向型经济体也可能具有更强的抗冲击能力。

■美国财长称疫情后经济计划将转向基础设施投资和增税

■ 美国3月Markit服务业PMI创近7年新高,价格指数创史高

■ LPR连续11个月不变,货币政策保持稳健中性

■ 央行召开一季度例会,货币侧重支持高质量增长

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。