来源:万家基金

李文宾 | 成长黑马

万家内需增长拟任基金经理

我始终认为业绩的成长性是估值提升唯一可把握的前提条件,离开了业绩成长单纯的谈论估值抬升,在投资中会产生极大的不确定性。

我的组合里面,会有一些和市场共识不一样的公司,不是都买大白马。

我不太看重ROE的绝对值,比较看重ROE的趋势,会去分析ROE上升的原因,判断这是否可持续。

我对估值的容忍度比较高。如果一个企业业绩持续增长和释放,盈利质量比较高,业绩持续性强,那么我一般不会因为估值高了就卖出股票,除非贵得离谱。

2021年以来,A股市场两级分化格局加剧,近期甚至从“二八”演化到“一九”分化。数据显示,今年1月以来,沪深两市4000多只股票中逾3000只股票下跌,中位数收益为-10.73%。在这样的市场环境下,投资赚钱越来越难,“贵”的不敢买,就怕追高进去被套,“便宜”的不愿意买,似乎看不到“涨”的希望。

数据来源wind,截至2021.2.9。

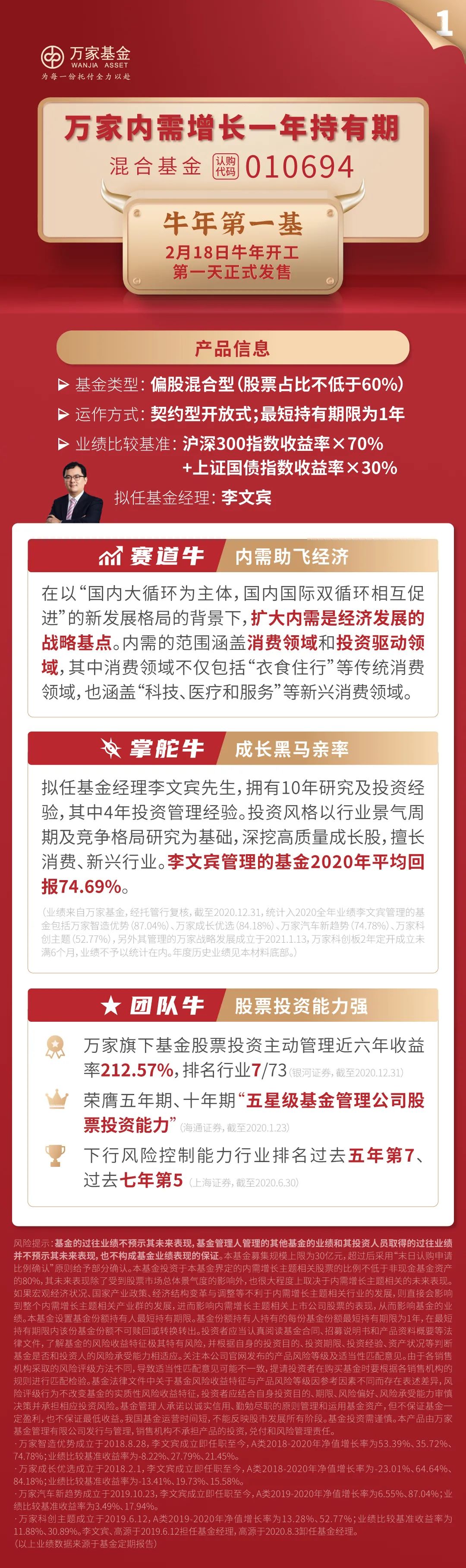

面对这样的市场环境,万家内需增长一年持有期混合型基金(代码:010694)拟任基金经理李文宾给出了自己的应对策略。李文宾是典型的成长股基金经理,过去几年在新能源汽车、医药、半导体以及泛消费领域都有过非常多成功的投资经验,2020年平均收益74.69%,妥妥“潜力小黑马”。面对这极具挑战的市场环境,李文宾将如何应对,继续为投资者力争更高的收益?让我们一起来了解下。

1

近期市场分化加剧的原因是?

李文宾:今年1月份结构性行情的特征更为鲜明了,我认为可能有以下几个原因,首先去年年底,无论是国内还是海外我们都看到了疫情的二次反复,所以公募基金的资金会向业绩更稳定、盈利能力更强的行业高度集中。其次,我们发现中国有一大批优秀的公司,完全能够抵御突发疫情带来的影响,同时能够抓住机会走向全球,能够在全世界范围内扩大市占率。这样一些经受住了疫情考验、同时脱颖而出的公司,尤为受到公募基金和专业投资者的青睐。

2

是否会参与抱团股的投资?

李文宾:我个人于行业和个股的选择标准是始终如一的。对于机构抱团股,首先我们需要去仔细甄别和分析,是具备长期盈利能力的优质个股,还是只是被短期炒作。对于优质的抱团股我们会参与,在参与的同时,我们也会考虑风险收益比、考虑进入和退出的时间,不会去盲目参与市场抱团,不会盲目追高,希望最终给投资者带来更好的持有体验。

3

对2021年的A股市场怎么看?

李文宾:回顾2019、2020,虽然市场都走出了非常不错的行情,但其实这两年是完全不同的。2019年,政策组合是积极的财政政策和中性偏宽松的货币政策,在这个组合之下我们看到2019年市场呈现出结构性牛市的特征。2020年,以2季度末为节点分为两个阶段,年初疫情发生之后国家为了支持实体经济恢复,采取了宽松的货币政策,以及积极的财政政策,股市呈现出了“普涨”的特点,各个板块轮番上涨。2季度之后,货币政策逐步回归正常化,A股就逐步表现出结构性牛市的特点。

对于2021年,我认为A股有望呈现结构性牛市格局。目前投资者可能较为担心流动性对于今年股市的影响,不过2021年增量资金有望持续流入股市,股市的流动性有望相对充裕。增量资金主要来自两方面,一方面是随着国内资本市场改革,越来越多的优秀企业在A股上市、做大做强,而公募基金过去两年也为投资者带来了很好的收益,中长期来看,居民资产将越来越多地向A股进行配置;另一方面是海外投资者对A股仍处于低配状态,中国经济基本面的复苏优于其他国家,横向比较来看,海外资金在2021年也将进一步增配A股。

所以总的来说,在经济弱复苏之下,货币政策不会系统性收紧,增量资金将持续涌入股市,优质标的将获得资金青睐,股市有望呈现结构性牛市格局。

4

万家内需增长未来的投资方向是?

李文宾:从国家政策层面,如果我们追溯过去3~5年,中央在经济领域的政策主线是供给侧结构性改革。如果展望未来5~10年,我认为构建国内国际双循环,将会是指导中央和地方经济工作的主线。而相比于国际循环来说,做大做强国内循环应该是在更为首要的位置。因为无论是疫情之后全球经济亟待恢复,还是中美之间的摩擦,外需存在比较大的不确定性,而内需方面,无论是体量、增速、还是潜力,都值得重点攻坚和挖掘。所以我们这只产品聚焦于内需相关行业。

我个人认为内需主要分为两部分,一部分是包括衣食住行在内的传统消费,另一部分是科技创新相关的消费,也就是由科技催生的消费。比如说是过去3~5年,随着全球智能手机的普及,我们看到包括电商、网络游戏、短视频等新兴产业不断蓬勃发展。总的概括来说,万家内需增长将会聚焦在传统消费和科技两个领域。

在传统消费领域,我们主要关注食品饮料、家电和消费建材这三个细分行业,它们长期受益于消费升级,其中的龙头公司无论在品牌、渠道、研发、产品等方面都已经建立了非常强的竞争优势。在科技领域,我们关注括新能源汽车、光伏、医药、军工、半导体等细分领域,这些细分领域在未来2-3年行业的景气周期和竞争格局都非常不错。

5

看好白酒/新能源车/军工/医药/光伏板块的原因是?

李文宾:我看好中国的高端白酒和次高端白酒。我们看到从2016年开始,具有品牌、文化沉淀的高端白酒,消费量和价格在不断攀升。我相信随着中国经济不断发展,中国消费者对中国高端白酒更加认同,未来5~10年依然会看到在中国白酒不断的价格带上移以及消费量的攀升。

关于新能源汽车,国内的新能源汽车产业近年出现飞速发展,尤其是中游电池环节,产业链中正极、隔膜、负极等细分领域都涌现出了非常多优秀的中国公司,不少企业已经成长为全球领先企业,在全球范围之内具备非常明显的比较优势。2019年之后,很多西方的车企,比如奔驰、宝马、通用在设计新能源汽车整车的时候,往往都会采用中国电池环节的龙头公司作为首选合作方。我相信未来在全球范围之内,随着新能源汽车的渗透率将不断提升,中国在电池这个环节的龙头公司会分享到产业链飞速发展带来的盈利增长。

军工代表了国家科研技术最顶尖的研发和生产能力。过去的5~10年,中国的武器装备量是井喷式发展。在这个背景之下,中国自主研发的核心零部件、材料不断实现了国产替代。比如在最新的战机领域,中国的战机发动机已经非常成熟和稳定,完全替代了前苏联的发动机。在军工整体产业链当中,我最为看好具有实现国产替代能力的一些高精尖的零部件和材料。

过去5~10年中国企业对光伏行业的发展起到了决定性作用。通过不断的技术升级、成本管控,实现了光伏的平价上网。未来我们有望看到光伏成本进一步下降,发电效率不断提升。中国的光伏行业龙头公司在过去3~5年积累了非常大的比较优势,投入了非常多的人力、物力和资金,所以我看好这个行业中龙头企业未来的发展。

无论是国内还是海外的资本市场,医药永远是一个常青的行业。中国的医药公司在过去20年奋力追赶,无论是在医疗器械、药品、检验检疫等领域,都已经是慢慢的赶上了。一方面受益于中国整体医药行业技术、研发实力的提升,另外一方面中国医疗卫生整体蛋糕不断扩大,两者推动之下一定会看到中国医药公司越做越好、越做越强。

6

能否介绍下自己的投资风格?

李文宾:我的投资体系和理念,基于行业比较的维度。首先我会去精选行业,非常关注行业的景气周期,同时辨别行业的竞争要素。第二我尤为关注行业的竞争格局,在我过去的投资中关注到一个现象,就是有一些景气周期非常好的行业,由于竞争格局比较混乱,上市公司很难获得稳定的回报。相反对于一些增速稳健的细分领域,竞争格局非常好,上市公司可以非常舒服的获取中长期的盈利增长。

在选股的时候,我偏向于精选具有高质量持续成长的上市公司。什么样的公司会实现高质量的持续成长?原动力的话,我认为自于企业管理层的管理能力,研发投入,产品竞争力,激励机制,以及渠道、品牌等方面运作。

7

选股的时候比较重视什么?

李文宾:在选股的时候,我认为有两点是非常重要的,第一是好的公司,第二是合理的价格,两者缺一不可。谈到什么是好的公司,我认为最为关键的一点在于公司的护城河,也就是这个公司的核心竞争力是非常的明显的。当然不同行业的核心竞争要素不同,比如高科技的行业,我们更为关注企业在研发、产品等领域的投入和成果。对消费品行业来说,我们会更为关注企业在品牌、渠道等方面的表现。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。