来源:象树资产

校对:方杰锋

会世资产

一、大类资产表现

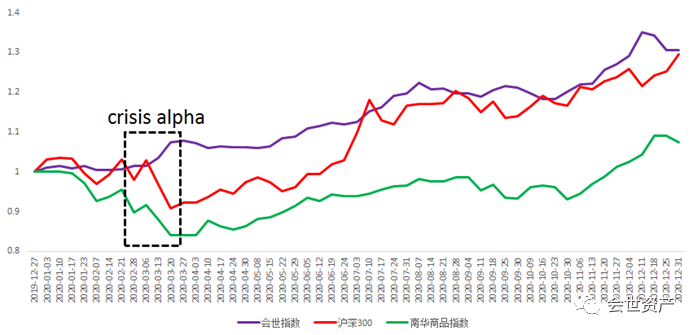

2020年年初,新冠疫情肆虐叠加OPEC+减产协议失败,全球停产停工、经济冻结,所有风险资产无差异恐慌性下跌。5月随着疫情控制和各国相继推出大规模量化宽松政策,商品市场显著反弹,价格修复式上涨。由于疫情影响、国际局势摩擦加剧和新推出的财政及货币政策打乱商品的供给需求节奏,8月后部分商品矛盾突出,加速上涨。全年来看,商品市场趋势明显,一致性较强,CTA资产获取不错收益。

2020年各大类资产表现优异,CTA资产在波动率适中的情况下,也取得了不错的收益。另外CTA充分证明了在一些极端的市场环境下,既能产生一些“crisis alpha”成功扑捉黑天鹅,又能作为大类资产配置工具,获取绝对收益,在风险对冲方面的重要作用。

会世CTA指数VS沪深300VS南华商品指数

数据来源:会世资产,wind

二、利润贡献情况

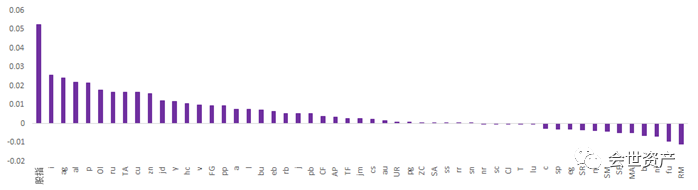

会世品种盈利情况 数据来源:会世资产

会世资产CTA采用的是混合策略,交易标的为所有流动性充足的期货品种及合约,从品种贡献程度来看,股指因有单独的策略盈利贡献较多,其余商品贡献程度比较平均。另外由于会世有套利对冲及截面策略,单品种的盈亏并不能充分体现策略整体的表现,如套利对冲策略的盈利可能集中在某一侧,使得另一侧的产生亏损。

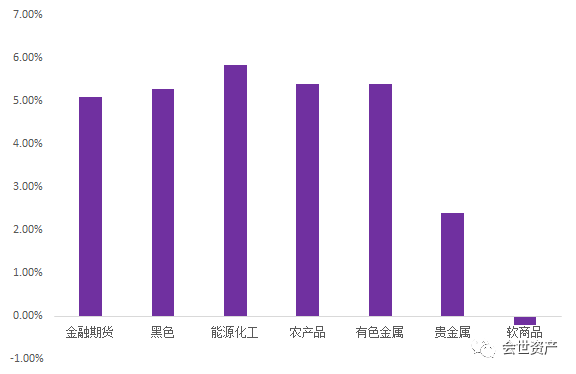

会世板块盈利情况 数据来源:会世资产

2020年为商品大年,外部资金涌入、市场交投活跃,全年行情既有恐慌式下跌和修复式上涨的同涨同跌行情,又有因板块矛盾累积而酝酿出的爆发式行情。总之,2020年商品市场行情为CTA策略盈利提供了丰富的行情基础。会世因严格控制板块的暴露情况,所以四大板块的盈利贡献度较为平均。

文华商品指数月线(2016-2021) 数据来源:文华财经

沪铜周线(2017-2020),2020年趋势行情显著

数据来源:文华财经

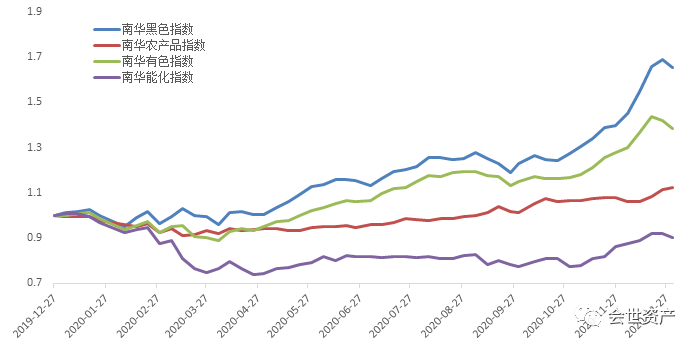

南华商品各板块指数行情(经调整)

数据来源:wind 会世资产整理

三、策略表现分析

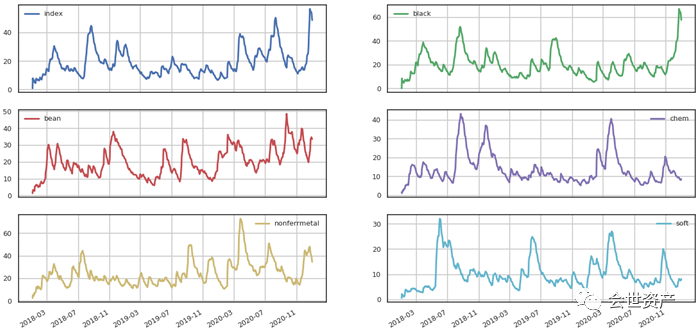

2020年为趋势策略的大年,下图为会世统计的各板块20日波动率变化情况,可以明显看到相比于前几年,去年的各板块升波次数更多、波峰更高。去年还有个值得注意的地方,波动率下降的阶段是以延续行情但变换节奏或盘整来实现的,而这种降波方式非常利于长周期策略。

商品指数20日年化波动率

数据来源:wind 会世资产整理

下图为南华商品指数n日涨跌幅与未来m日收益率均值的相关系数,该图意味长周期动量效应非常强。即无论回看周期是多少,只要跟随趋势持有时间超过10个交易日,策略的表现会非常理想。

数据来源:wind 会世资产整理

基本面量化策略2020年也表现相当亮眼,该策略面临的最大风险就在于外源性数据和商品价格运动规律的脱节,一般在一年三主力合约的品种换月期尤其危险。虽然年初会世对策略进行了改进,以防止未来类似行情对净值造成影响,但去年的7-9月的基本面策略的回撤依旧历历在目,好在今年09/10合约换月至01合约时,商品延续趋势,净值平稳过渡。

铁矿石1909、2001持仓量变化与价格走势

数据来源:交易开拓者

趋势赚取市场的beta,套利对冲赚取的就是市场的alpha。期货市场中beta不常有但alpha常有。相较于20%时间赚取beta的窗口期,alpha显得更加稳定并长远,会世的套利对冲策略除了波动会随市场波动被动加大外,全年盈利分布比较稳定。

玻璃、纯碱2009行情及价差走势

数据来源:交易开拓者

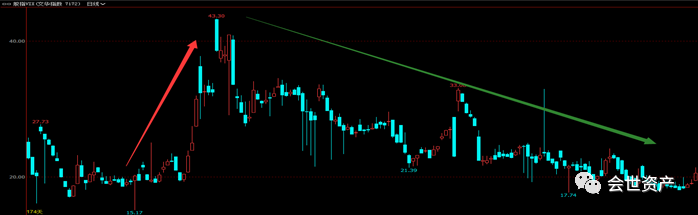

2020年新冠疫情被有效控制后,由于经济修复、GDP向好预期以及流动性整体宽松的环境,股指期货涨势喜人,全年也为股指策略提供了预期的利润。但是股指运行节奏并不平均,利润主要兑现在7月前,8月后的低波动与震荡行情,股指策略盈利效应消失。

沪深300指数日K线VS20日年化波动率

数据来源:交易开拓者

股指期权隐含波动率变化

数据来源:文华财经

四、2021年展望

我们认为2021年CTA的机会还是比较大的,但是可能并没有2020年那么好,并且从利润来源类别或者品种来看,会较2020年更加分散,对管理人的要求更高。我们认为21年的机会可能来自以下几个方面。

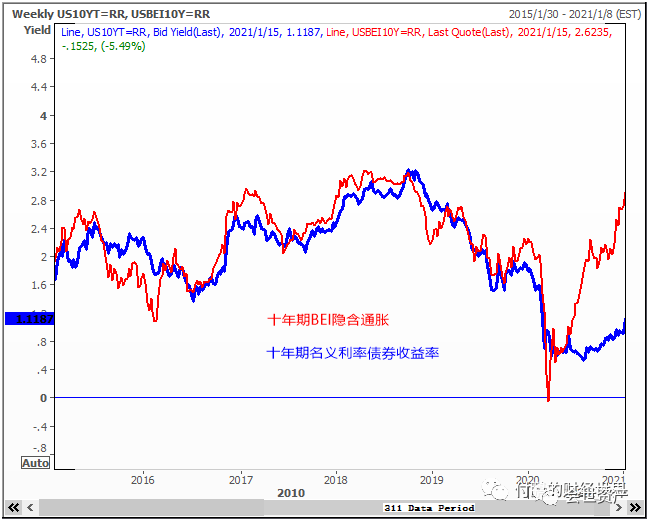

积极的财政政策+逐步恢复正常化的货币政策:近期鲍威尔和拜登的讲话表明,2021年政策可能会转向,美联储逐步恢复其独立性而对经济的救助会体现到更加积极的财政政策。大水漫灌式的上涨可能不会出现,但由于积极的财政政策,个别品种或板块可能会出现非常高的供需矛盾。

美国长端利率已持续反弹

数据来源:东北证券付鹏

美元指数周度K线

数据来源:文华财经

疫情控制,经济恢复造成中游需求提升:虽然近期疫情的二次爆发中断了全球经济复苏的步伐,但是经济复苏、复产复工为大势所趋。相比于2020年,2021年的机会大概率会出现在原材料端,比如铜、原油等,而企业盈利能力可能会明显下降。

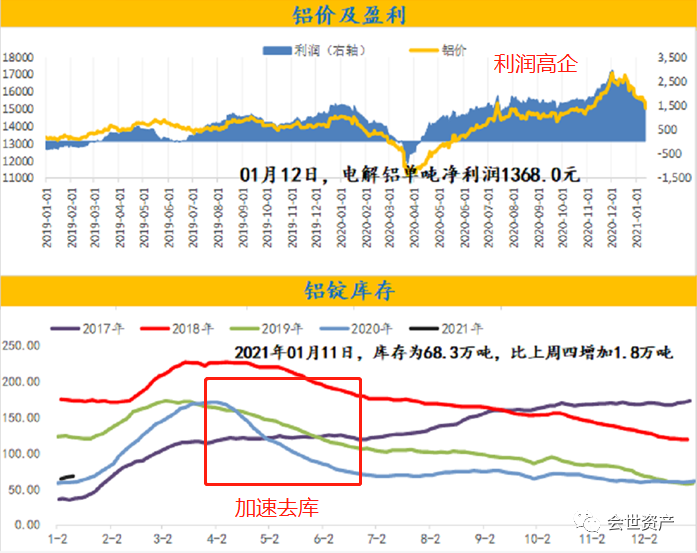

铝行业数据跟踪

数据来源:财通有色李帅华团队

2020年,新冠疫情对消费端下降的影响并没有生产端那么大,铝下游偏消费,全年铝行业呈现出库存去化,企业盈利高位的特性。会世认为2021年,该情况可能会逆转,材料端的品种行情或机会更大一些。

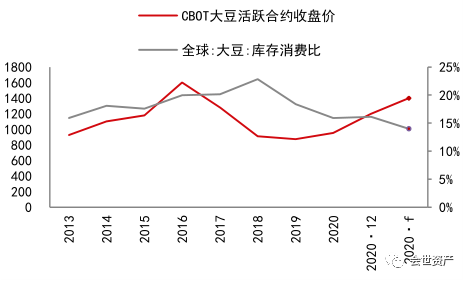

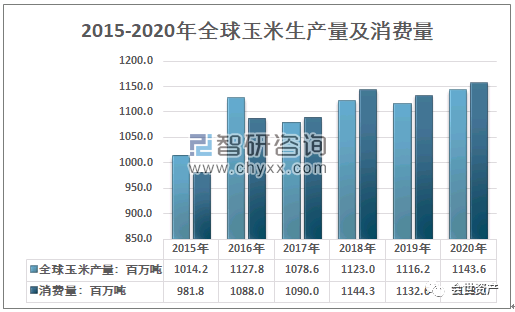

农产品大年:全球主要农作物很早就进入减产周期,农产品的周期特性明显,持续时间长,2021年农产品行情预计会持续。另外生猪期货的上市贯通了产业链上下游,也会为会世套利对冲策略增加了新的利润来源。

全球大豆库存消费比

数据来源:USDA 中信期货整理

全球玉米产量VS消费

数据来源:USDA 智研咨询整理

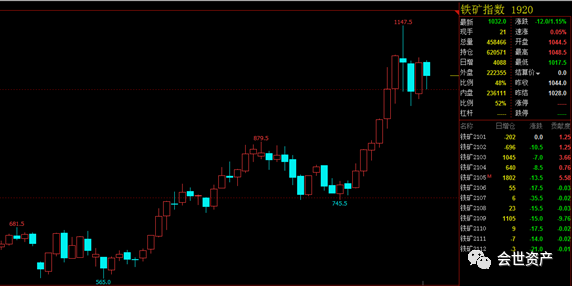

全球持续撕裂化:会世认为全球撕裂化的环境下,对外依存度高的品种可能会有惊喜。

铁矿石周K线

数据来源:文华财经

大宗商品进出口依赖度

数据来源:天风期货

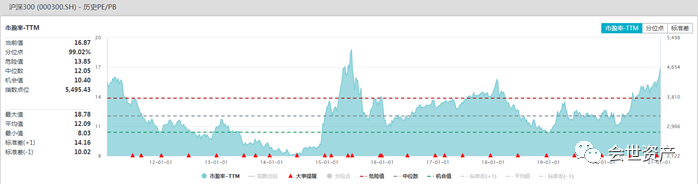

2021年股指正负反馈效应或明显:以沪深300为例,目前估值水平处在十年内99%分位数,叠加近期大量的“日光基”和“二八行情”现象,会世认为未来股指出现正负反馈的行情的概率是极大的。通过对近十年的数据观察发现,市场的估值水平在高位时,没有出现通过企业盈利上升来消化估值的情形。我们认为未来股指的路径可能走正负反馈的逻辑,既盈利效应明显—资金涌入—抱团在确定性的板块—推升估值—抱团瓦解—资金离场—修复估值。这种行情对会世股指CTA行情是非常有利的。

沪深300市盈率-TTM

数据来源:wind

牛

气

冲

天

【温馨提示】本文内容不代表象树资产观点。文中涉及的内容与信息不构成任何投资建议,股市有风险,投资需谨慎。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。