【白酒投资日报】白酒再度大涨 劲牌欲借壳青青稞酒?|| 【新能源车投资日报】明星基金经理重仓标的有何看点?|| 【独家直播】白酒板块回调,买入还是离场?

原标题:规模不再是业绩的敌人 头部私募大出风头来源:上海证券报

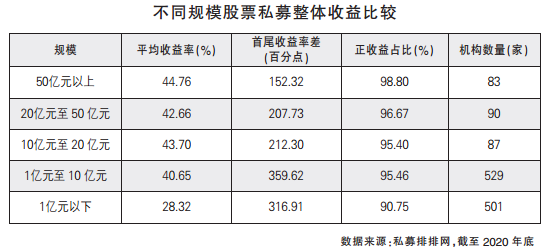

在大市值标的股价陆续突破新高的背景下,头部私募业绩罕见超越中小型私募。最新数据显示,2020年50亿元以上规模的私募平均收益率和正收益占比分别为44.76%和98.8%,在不同规模股票私募中拔得头筹。

多位业内人士表示,大多数头部私募偏向于配置白马股,因此去年规模不再是业绩的敌人。在经济稳步复苏的预期下,今年上市公司业绩表现将更为亮眼,上证综指大概率维持高位震荡,资金仍将聚焦大市值标的,其中顺周期板块的细分赛道龙头股值得关注。

头部私募收益率最高

中小型私募往往凭借高度灵活的仓位操作和集中持股,斩获超高收益。但在去年的股票策略业绩榜单中,头部私募大出风头。

私募排排网最新数据显示,2020年50亿元以上的私募平均收益率最高,为44.76%。而规模在1亿元以下、1亿元至10亿元、10亿元至20亿元的股票策略私募,同期收益率分别为28.34%、40.65%及43.7%。

从正收益占比来看,头部私募也拔得头筹。数据显示,2020年规模50亿元以上的股票策略私募正收益占比高达98.9%,而规模不足1亿元和规模在1亿元至10亿元区间的私募,正收益占比分别为90.75%和95.46%。

“去年机构抱团白马股是流动性保持合理充裕背景下的必然结果,源源不断的增量资金借基涌入资本市场,确定性较高的优质标的估值不断提升。而头部私募大多坚持基于基本面研究的价值投资,持仓集中于白马股,因此其业绩显著高于喜欢埋伏并重仓押注‘灰马股’的中小型私募。”沪上一位私募研究员分析称。

龙头股抱团难瓦解

今年以来,以大市值股票为主角的结构性行情继续演绎。Choice数据显示,截至1月21日,市值超过千亿元的股票今年以来平均涨幅为9%,而市值低于100亿元的股票同期却下跌了2.68%。

世诚投资创始人陈家琳表示,今年市场将继续强者恒强的态势。“大家目前对行业壁垒、景气度的考量胜过了估值的束缚,而且很多热门板块和个股后续是否还有估值扩张空间,取决于机构投资者的定价想法,因此龙头股的抱团现象不会轻易消失。”

“尽管中小市值股票性价比越来越高,但今年大概率还是大市值股票最具机会。”沪上一位明星私募基金经理也直言,在经济稳步复苏的背景下,上市公司盈利改善将会较为明显,叠加流动性边际收紧的态势,今年机构将青睐业绩更为确定的优质龙头股,不过抱团方向有可能发生变化。

顺周期低估值板块受关注

从今年以来机构的调研路径来看,私募关注方向似乎转向了顺周期、低估值板块。

据不完全统计,截至1月22日,今年以来已有197家上市公司接受投资机构调研,诺德股份、华阳集团、蒙娜丽莎、信维通信等公司接待调研机构数量居前。其中,127家机构调研了诺德股份。一位业内人士分析称,今年金属铜的价格迅速上涨,使得市场对铜类加工品的涨价预期愈发强烈,诺德股份因此成为机构最为关注的个股。

与此同时,百亿级私募近期的调研记录显示,其对顺周期板块的关注度也明显提升。比如,淡水泉1月15日调研了张家港行,聚鸣投资和高毅资产在1月12日调研了诺德股份,宁泉资产则调研了老板电器。

聚鸣投资董事长刘晓龙表示,科技、医药和必选消费等板块需要消化前期较大的估值涨幅,金融、有色等行业更加具备估值提升的空间。“均值回归大概率会在今年开始发生作用,因此短期内行业切换的必要性显著提升。”

扫二维码 领开户福利!

扫二维码 领开户福利!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。