市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

来源:基少成多

投资中,赚钱很难,比赚钱更难得是持续赚钱,特别是在波动剧烈的A股市场。

过去10余年,A股不乏机会,上证指数也有不少年份涨幅超过50%,甚至100%,但是很少有人把已经赚到的钱拿走,于是出现了股民“七赔二平一赚”之说。

有无破解魔咒,实现“持续盈利”的秘籍呢?

今天就聊一位成功破解“持续盈利”难题的基金经理——吴渭。他管理的博时汇智回报灵活配置混合基金(004448)曾经连续4年赢利,回报&回撤均居同类基金前列。

吴渭,现任博时基金权益投资主题组投资副总监,拥有13.3年证券从业经验,2007年起先后在泰信基金、博时基金、民生加银基金、招商基金从事投资研究工作,研究功底扎实。2015年3月再次加入博时基金,历任股票投资部绝对收益组投资副总监、股票投资部主题组投资副总监,2017年4月开始担任博时汇智回报混合基金(004448)基金经理至今。

与一般的股票型基金经理不同,吴渭不仅做过股票的研究和基金管理,而且有绝对收益从业经历,对风险控制更为娴熟,基金的波动更小,体验更好。这只基金过往业绩充分展示了吴渭的投资风格——能攻善守。

该基金成立至今,2017年、2018年、2019年和2020年截至12月18日,年度收益分别为16.84%,0.05%、34.73%和53%,连续4年实现正收益,非常难得。

在基金经理运行期间,先后面临资管新规出台、地方政府举债终身追责、国际摩擦升级等种种不利情况,均依靠仓位控制成功保存了前期盈利,同时积极把握消费、医药医疗、科技、新能源等行业景气机会,积累了丰厚的收益,在选股能力和择时能力上均为基金净值增长做出了积极的贡献。

特别是在2018年的全球熊市中,该基金净值逆势上涨0.05%,在银河三级分类同为灵活配置型基金中,排名约前5%(19/346)。

在抗跌的同时,基金的长期复合年化收益率也非常靓眼,根据银河证券和wind数据,该基金自2017年4月12日成立至2020年12月4日期间,复合年化收益率为26.91%,在同类基金中排名约前10%(30/290)。

在基金的回撤控制方面,过去3年,博时汇智累计回报和最大回撤均排名同类前20%(收益58/351,回撤43/351),同时满足这两项条件的同类基金仅9只(占比不到3%)。(数据来源:银河证券、wind,2017.12.4-2020.12.4,同类产品指银河分类为混合基金-灵活配置型基金-灵活配置型基金(股票上下限0-95%+基准股票比例60%-100%)(A类),过往业绩不代表未来收益。)

这类基金的另一个特点是,如果你有耐心,亏钱很难,赚钱比较轻松。

数据显示,任意时间,持有博时汇智回报灵活配置混合基金(004448)满一年,赢利概率是91.2%,最差收益是-7.23%,最好收益是73.17%;持有满两年,盈利概率是100%,最差收益是25.6%,最好收益是116.95%。充分展示,好基金是时间的朋友,拿得越久,赚钱的机会越大,赚得越多。

博时汇智回报灵活配置混合基金(004448)良好的表现,与吴渭的投资理念和投资策略分不开。吴渭追求“绝对收益”——熊市跌得少,牛市跟得上,中长期业绩靠前。

用他的话来说就是:“我赚取长期复利的方法是,经历一轮牛熊,在震荡或下跌行情中大幅领先指数,在上涨行情中跟上指数。”

在熊市中如何控制回撤、跌得少呢?

吴渭认为,要避免基金净值过山车,注重基金持有人体验,关键是要坚持绝对收益理念,当市场上不具备胜率和赔率合适的股票,那么持有现金是一个比较好的选择,同时保持足够的耐心,严格做到知行合一。特别是,当流动性收紧,后者市场情绪转向时,控制仓位是第一要务。

例如2017年底,资管新规出台,社会面临去杠杆,股市回落压力大,博时汇智基金将仓位大幅下调,保住了前期的赢利。

此外,吴渭认为,当戴维斯双杀信号出现(即业绩与估值同时下跌,带动股价快速回落),每一次市场巨大回撤都是时代转换的结果。典型的是2018年下半年,在金融去杠杆、财政硬约束和金融严监管共同作用,固定资产投资大幅减速,社融增速快速回落,消费超预期回落,此外国际摩擦升级,很多企业的利润增速出现断崖式下跌,市场走势非常悲观,股市出现暴跌。博时汇智基金三季度开始,大部分时间保持空仓,避免了基金净值的大幅回撤。

牛市中如何跟得上、涨幅靠前呢?

一是对市场环境的变化敏感,及时把握上车时点。重点关注无风险利率(对应国债收益率)变化和市场流动性(货币投放量)的变化,以及市场的整体估值情况。例如,2019年开始无风险收益率下行进而推动风险资产价格上行(对应股票估值快速提高),同时多数行业和个股的估值处于底部区域,吴渭选择大幅提高基金仓位,把握了市场的主升浪,体现了敏锐的市场触觉。

二是从时代背景出发,选好赛道。吴渭认为,要做好投资,方向感很重要,许多表现好的行业,都具有鲜明的时代特征,选股方向上不过于教条于一两个行业,要与时代为伍,确定大的方向后,再精选优质的成长股重仓。当前中国具有比较优势的投资方向包括两类:

一类是居于人口比较优势的行业。该类行业能够受益于庞大的人口基数,分享人口红利。典型的行业包括受益于万物互联带来场景革命的互联网行业、受益于政策扩内需及盈利修复的消费行业,以及受益于人口老龄化和内外循环共振的医药医疗行业。以互联网行业为例,在5G快速普及,万物互联的背景下,网络上每增加一个节点,交互的信息量会成倍放大,相关的公司盈利空间也会成倍放大。

另一类是机遇成本比较优势的行业。该类行业会受益于内循环和外循环的双重提升,行业景气显著改善。典型的为光伏、新能源汽车和军工等行业。例如经过多年的探索和发展,我国在新能源汽车的电池领域建立了完善的产业链,且在全球范围内具备显著的成本优势,会受益于全球新能源汽车渗透率的快速扩张。

吴渭认为,只有选准了大方向,才能确保不犯大错误,科学抓住大方向,持续站在时代的前列,享受市场认同带来的企业估值提升,提高投资胜率。

三是深度研究,重仓高胜率的个股。作为拥有13年+研究经验的吴渭,对研究非常看重。他认为,作为基金经理,也要保持较高的研究强度,形成“肌肉记忆”,特别是对于重仓股,一定要保持做足研究深度,保持相对于市场的领先优势。在确定赛道后,他会依托内外部团队,构建自己的股票池,密切关注相关企业基本面和外部环境的变化,在胜率较大时及时出手。

在具体个股的选择上,他以ROE(净资产收益率)为门槛,以净利润增长为标杆,前者决定可持续增长的上限,后者则决定企业未来的成长速度。他会重点选择盈利能力高,且持续性、稳定性均较好的个股,这类个股一方面可以享受行业成长的红利,另一方面可以享受自身市场份额提高的红利,获得更快的复利式业绩增长,赚到三部分钱——所在行业成长的钱、企业优势扩张的钱和市场估值扩张的钱。

在胜率合适时,吴渭喜欢重仓具备上述特征的企业,他管理的博时智汇重仓股平均持股集中度约为76%,高于同类基金平均水平,以分享企业的快速成长。

例如2019年,他重仓了处于风口阶段的光伏、互联网金融、消费和生物医药,积累了不菲的赢利。2020年以来,重仓电商、新能源汽车和生物医药等代表未来产业趋势的龙头股,取得不错的业绩。从长江证券统计的基金重仓股看,多数相对行业取得了显著的超额收益。截至12月18日,博时智汇年内累盈利达到53%,在同类基金中排名前列。

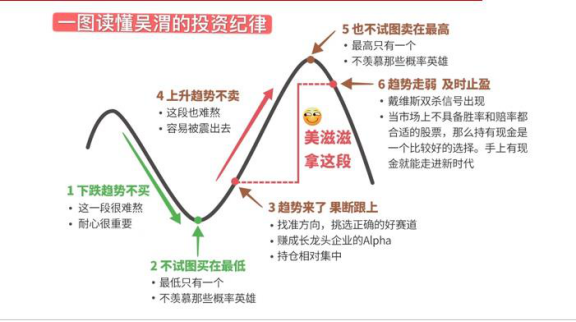

如果用一张图概括吴渭的投资纪律,可以概括为下图:

如果用一张图概括吴渭的投资纪律,可以概括为下图:

从博时汇智回报灵活配置混合基金(004448)的表现看,成立至今,按季度看,仅有2018年三季度净值下跌4.21%,其余各季度均实现了正回报。正是上述良好的业绩,该基金荣获银河证券和海通证券给的双五星评价。

近期,吴渭拟任基金经理的博时汇兴回报一年持有期灵活配置混合型证券投资基金(011056)发行,该基金的主要特点为:

一是为灵活配置型基金。该基金的股票仓位为0-95%,与博时汇智一样,定位于绝对收益。

二是可以投资港股。该基金投资港股通股票的投资比例为股票资产的0-50%,可以分享港股市场的投资机遇。

三是设置1年的持有期,必须持有满1年才能赎回。这样的设置虽然灵活性稍差,但是可以提高的盈利概率,改善投资体验。因很多投资者管不住自己的手,频繁交易,拉低了收益率,出现基金赚钱但是基民不赚钱的情况。根据天天基金数据,即便是博时汇智(004448)这样优秀的产品,基民的平均持有期仅为134.94天,尚不足半年。设置1年持有期后,预计赢利概率会显著提升。

经过两年的持续大涨,当前,市场整体估值不低,市场处于上下均有可能的阶段,此时一只能攻善守的基金,是性价比最高的选择。随着疫苗的大规模推广,全球的经济复苏将逐步加快,出口产业链、出行产业链和通胀产业链等行业将显著受益,市场存在结构性机会。新基金有一段时间的建仓期,可以借助市场震荡逐步减仓,提供更低的波动体验。看好绝对收益,同时不希望承受较大波动的网友,可以关注博时汇兴回报(011056)。

博时基金是“老五家”之一,公司大股东为国资背景的招商证券,出身名门。经过20多年的历练,截至今年三季度末,公司有100多位研究人员,基金经理/投资经理72人,平均从业时间达到12年。剔除货币基金和短期理财资金后,管理的资产管理规模居行业第6,年内旗下有36只产品累计收益超过30%,居行业前列;旗下偏股混合型基金获得银河3年三星级评级产品占比达23.08%,在核心规模前前十大公募中排名第一。有这样的投研实力,新基金未来的业绩更有保障。

风险提示:以上观点仅代表作者个人意见,不代表基金公司立场,也不构成对投资者的投资建议。

扫二维码 领开户福利!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。