市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

原标题:私募基金保持高仓位运行:逾七成认为明年权益市场难续高收益

私募基金已连续四周加仓。而调查显示,基于明年流动性收紧和权益市场高收益不可持续的逻辑,逾七成私募认为应当下调明年在权益市场收益的预期。

今年是权益市场大丰收的第二年,沪深300上涨21.19%,上证50上涨13.50%,科创50指数上涨35.86%,创业板指上涨57.11%。而从市场近期表现来看,振幅明显。

2020年仅剩6个交易日,展望来年,逾六成私募看好以科技为代表的成长股明年上半年的表现。

私募保持高仓位运行

中国证券投资基金业协会最新数据显示,截至11月末,存续私募基金管理人24611家,管理基金数量94739只,管理基金规模15.91万亿元,较10月增加739.46亿元。其中,存续私募证券投资基金52599只,存续规模达3.74万亿元,比上月增加1.69%。

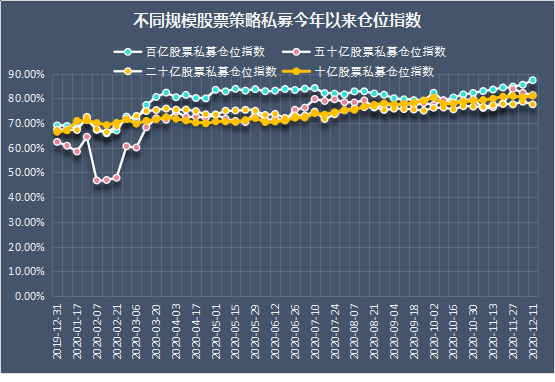

新资金积极进场,私募产品也保持高仓位运行。私募排排网数据显示,股票策略私募已经连续四周加仓。截至12月4日,股票策略私募整体仓位指数为79.56%,较前一周提升了0.35个百分点。

具体来看,61.37%的私募仓位超过八成,仅12.17%的股票私募仓位低于五成。特别是百亿级私募,持续保持高仓位,较前一周提升0.77个百分点,升至85.46%。至此,该指数已经连续九周上涨。具体来看,67.11%的百亿级私募仓位超过八成,4.42%的百亿级私募仓位低于五成。

逾六成私募看好明年成长股表现

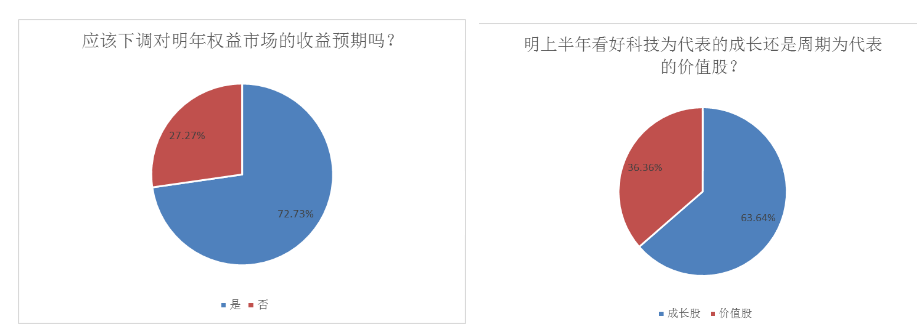

权益市场已经涨了两年,明年是否应该下调对权益市场投资的整体预期?另外,明年上半年更看好科技为代表的成长股还是周期为代表的价值股?

私募排排网调查结果显示,基于明年流动性收紧和权益市场高收益不可持续的逻辑,72.73%的私募认为应当下调明年在权益市场收益的预期。此外,更多的私募看好以科技为代表的成长股明年上半年的表现,这部分占比达到63.64%。

羽翰资产基金经理李新江对此认为,中国的权益市场生态已经发生深刻变化,参与者的构成已经形成以机构为主导的价值投资,这就决定了中国的权益市场长期投资机会的存在,而不是短期投机性的行为。从资产配置的角度说,中国的居民资产已经形成配置权益资产的共识,未来将会有更多的资产选择配置权益市场,一直看好中国的权益市场。短期看好什么行业对于机构投资者来说没有意义,机构投资者更看好的是值得长期投资的行业和企业,长期来说该机构更看好中国科技的崛起和消费的升级,投资周期股只能说是短期投机的行为。

在日前举行的第九届对冲基金年会上,云溪基金总经理阳勇认为,如果明年全球疫情控制不住,全世界央行放水全球股市涨,疫情控制住了,经济会复苏,更加利好股市,更要涨,明年下半年国内货币会收缩,大盘会震荡,很多股票有风险。大家认为白酒、医药是防御性板块,因为内升增长比较快,所以大盘跌它抗跌,但是大盘跌多了它也会跌。白酒受经济周期影响,医药有政策周期,这是它们的风险点。对于医药牛股来说,因为行业风险,或者风格的转换发生黑天鹅事件,对于质地优良的股票来说就是绝佳买入机会。

富实资产研究总监孟兆磊对澎湃新闻记者说,周期行业在下半年经济复苏的推动下,在二级市场呈现高贝塔特征,但是,周期行业最大的问题是行业景气度的持续性有较大的不确定性,宏观经济政策是否会择机退出的担忧在加大,而市场会将这种不确定性较快反映在股价上,未来估值下修的概率较大。

“至于位居今年涨幅前列的光伏和电动车,虽然在目前仍然风头无二,但我们认为这两个行业已经包含太多的乐观预期,目前二级市场投资者对于行业景气度的预期非常线性,如果政策或者行业景气度出现扰动,可能会引发股价的共振和羊群效应,未来较长时间可能都处于消化估值的状态。”孟兆磊认为,明年,伴随疫苗在海外的广泛接种,疫情的传播将会逐渐被阻断,海外经济的复苏可以预期,部分可选消费品、消费电子、互联网、旅游相关行业,明年可能会有较为显著的相对收益和绝对收益。

扫二维码 领开户福利!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。