市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

来源:万家基金

岁末年初,又到了检验自己一整年投资成果的时候。今年的行情还是挺不错的,沪深300上涨超过20%,创业板指涨幅超过50%。本来信心满满,打开投资账户却发现自己今年的投资回报竟然没有超过20%?…

事实上, 2019年市场表现也很好,沪深300涨幅36%,创业板指涨幅44%,其实A股市场已经牛了两年,不过如果投资者看看自己实际的持有回报,估计跑赢指数的人并不多。这是因为,过去两年的牛市是结构性牛市。

指数数据来源wind,2019年数据截至年末,2020年数据截至2020.12.14

01

结构性牛市和全面牛市

虽然都是牛市,但结构性牛市和全面牛市不太一样。全面牛市指的是股市整体普遍有涨幅,比如2014-2015年中;但结构性牛市指的是某些行业板块、部分绩优个股涨的比较好,其他大多数股票表现比较平庸,比如2019、2020。

2014年1月到2015年中就是全面牛市,呈现个股普涨的局面。A股2737只股票,有1993只股票超过沪深300涨幅,占比73%,1632只股票超过创业板指,占比60%。也就是说,绝大多数的股票都跑赢了指数,而且只有15只股票收益率为负。

而2019年就是属于科技股和大消费的结构性牛市,28个申万一级行业中,电子以74%的涨幅排名第一,食品饮料、家用电器分别上涨73%、57%,位居第二、第三。2020年尽管受到疫情冲击,不过在流动性充裕的背景下,A股延续强势,呈现结构性牛市格局。2020年上半年,是属于医药股的,申万医药以40%的涨幅位列上半年涨幅第一。下半年轮动加快,休闲服务、食品饮料、汽车等轮番登顶,11月顺周期则开始发力。

来看2019和2020年股票的表现情况,2019年A股3745只股票,仅29%的股票跑赢了沪深300,25%的股票跑赢创业板指。2020年,仅仅只有17%的股票跑赢了创业板指,不到1/5。负收益股票的占比,相对2014、2015那轮全面牛市也明显提高。可见,在结构性牛市中,更考验投资者的眼光。

数据来源wind,万家基金整理统计,2020年数据截至2020.12.14

02

结构性牛市中,炒股不如买基金

事实上,在结构性牛市中,公募基金整体交出了一份非常不错的成绩单。2019年抓住了医药、科技、消费等领域的机遇,偏股型基金中位数收益43.22%,大幅高于股票中位数收益15.69%。2020年依然延续强势,中位数收益37.69%,比股票中位数收益高了30%多。真是验证了那句 --- 炒股不如买基金。

数据来源wind,万家基金整理统计,2020年数据截至2020.12.14

事实上,近年来A股市场的投资,不再像以前那样炒小炒新,而是更加看重上市公司的基本面和业绩增长。而对上市公司盈利情况、业绩增速,所在行业的发展趋势、景气度情况以及行业竞争格局的研究,正是公募基金擅长的。我们自己炒股票的时候,只能依靠自己的研究判断;但每一只公募基金背后,不仅有经验深厚的基金经理,还有一整个投研团队,他们善于对行业景气度进行前瞻预判,对有竞争优势的龙头企业进行深挖掘,这也是公募基金超额收益明显的原因。

如今站在2020年的尾巴上,可能大家更关注的就是,明年的行情如何,经历了两年的牛市,2021年能否继续牛起?万家战略发展产业拟任基金经理李文宾认为,2021年股市将呈现结构性牛市的格局。因为明年随着疫苗的出现,海外经济有望转好,国内经济也将持续复苏,全球经济的复苏共振为股市向好提供了基本面支撑。另外,从全球范围内来看,在疫情刚有所缓解之际,明年美联储也将维持宽松的货币政策以呵护经济走向复苏,同时国内为了支持实体经济转型也有望保持流动性合理充裕。所以,在宏观经济向好、流动性合理充裕的情况下,股市有望呈现结构性牛市格局。

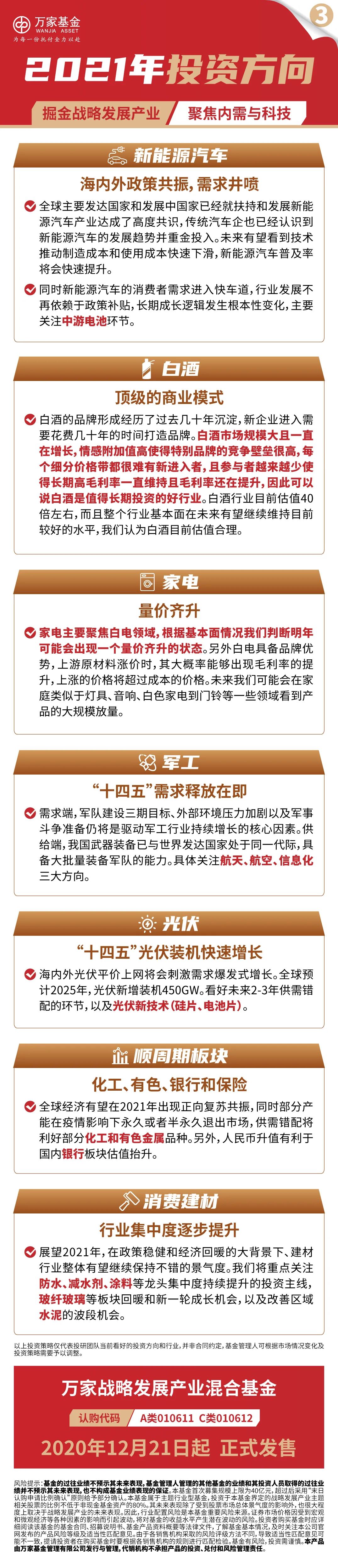

对于哪个行业板块能牛起,李文宾认为消费和科技领域都会出现比较好的结构性机会,在消费领域比较看好白酒、家电、消费建材,在科技领域比较看好新能源汽车、新材料、半导体和光伏等行业。

如果期望在结构性牛市中不再跑输指数,考虑买基金吧。

万家战略发展产业混合型基金(代码:A类010611,C类010612)主要关注消费和科技两大领域,由成长黑马李文宾拟任基金经理,将于12月21日起正式发行,点击此处详细了解产品信息。

一大波幸运红包来袭!领完为止

声明及风险提示:证券市场价格因受到宏观和微观经济因素、国家政策、市场变动、行业和个股业绩变化、投资者风险收益偏好和交易制度等各种因素的影响而引起波动,将对基金的收益水平产生潜在波动的风险。投资人购买基金时候应详细阅读该基金的基金合同、招募说明书、产品资料概要等法律文件,了解基金基本情况,及时关注本公司官网发布的产品风险等级及适当性匹配意见。由于各销售机构采取的风险评级方法不同,导致适当性匹配意见可能不一致,提请投资者在购买基金时要根据各销售机构的规则进行匹配检验。基金法律文件中关于基金风险收益特征与产品风险等级因参考因素不同而存在表述差异,风险评级行为不改变基金的实质性风险收益特征,投资者应结合自身投资目的、期限、风险偏好、风险承受能力审慎决策并承担相应投资风险。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。我国基金运营时间短,不能反映股市发展所有阶段。

基金的过往业绩不预示其未来表现,基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不预示其未来表现,也不构成基金业绩表现的保证。基金有风险,投资需谨慎。

扫二维码 领开户福利!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。