市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

来源:西部利得基金

——01——

股市:科技成长股反弹,风险偏好有提升趋势

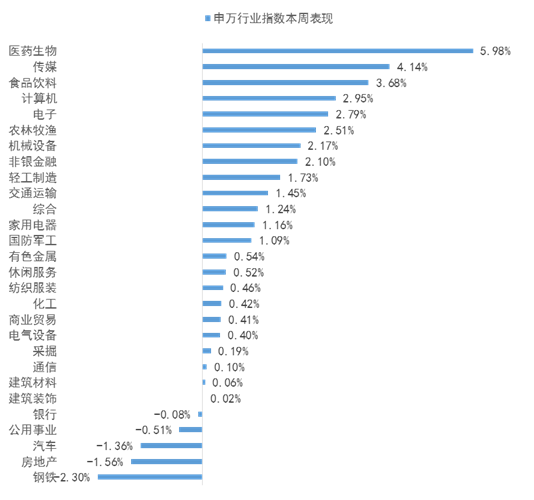

上周上证指数、深证成指、创业板指分别上涨1.06%、2.45%、4.27%,呈现普涨行情,创业板指反弹幅度更大,周二单天涨幅最大。分板块来看,医药生物板块在连跌四周之后迎来大幅反弹,上涨5.98%;其次传媒板块在游戏股超跌反弹等驱动下上涨4.14%;上周下跌的板块包括钢铁、房地产、汽车、公用事业和银行,分别下跌2.30%、1.56%、1.36%、0.51%、0.08%,基本为前期涨幅较高的板块调整。

上周以电子、计算机、传媒、医药为代表的科创成长行业表现亮眼。电子行业在上游涨价传导之下驱动板块趋势上涨;计算机板块在订单回暖、景气恢复等带动下迎来结构性反弹,尤其前期跌幅较多的部分龙头公司;传媒尤其游戏板块在预期估值下修几周后迎来超跌反弹。整体来看,上周风险偏好有回升趋势。

往后看,预计市场可能仍将处于震荡区间,延续分化行情,不过需要警惕机构持仓集中且涨幅过大、估值处于高位的板块。后续市场风格可能会趋于均衡,板块间的估值差有望缩窄,仍然建议关注估值相对偏低、基本面有所改善、机构持仓分位低的银行、保险、地产以及经济复苏下的有色、化工等顺周期板块及汽车、家电、家居、白酒等消费品,同时建议关注前期跌幅较大、基本面现拐点的成长股。

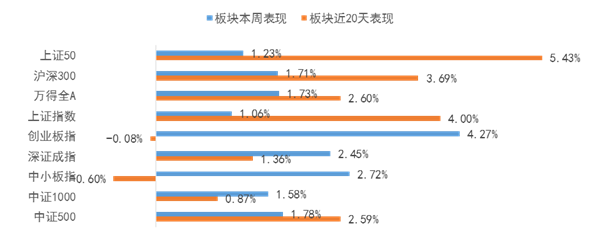

上周权益市场表现

上周各大指数涨跌幅情况

万得全A 1.73%、上证综指1.06%、深证成指2.45%、沪深3001.71%、创业板指 4.27%、中小板指 2.72%、上证50 1.23%、中证500 1.78%、中证1000 1.58%。

申万行业指数涨跌幅情况

申万一级行业表现最好的三个板块为医药生物、传媒和食品饮料,涨幅分别为5.98%、4.14%和3.68%;而钢铁、房地产和汽车跌幅靠前。

——02 ——

债市:经济基本面处于空窗期,关注市场因流动性波动出现的短期机会

经济基本面处于空窗期,关注市场短期流动性的变化。上周,债市基本面跟随流动性波动,全周收益率有所下行。周一央行超预期开展2000亿元中期借贷便利(MLF)操作和1500亿元逆回购操作,大力提振市场信心,收益率下行幅度较大。但随后几天央行逐步回收流动性,市场在国债发行量的消息中反复震荡,全周收益率略有下行。

年末债市或将出现短期上涨机会。首先,从同业存单角度看,年末银行结构性压降任务已经基本完成,银行负债端压力暂时有所缓解,对存单利率下行有所利好,这也将为短端利率下行腾出一定的空间。其次,后续债券供给量将会有所减少。最后,由于处在一季度经济指标空窗阶段,资金面更加会成为主导因素。而央行通常会对元旦和春节进行资金面的呵护。综上,年末及明年一月债市可能迎来一定的上涨机会,可以根据市场情况进行波段操作。

信用风险进一步缓解,系统性重要银行新规发布。上周,陕西国资委继山西之后也表明,“坚决防止发生到期债务兑付违约事件”,秉持“零容忍”态度。辽宁省国资委也组织召开了会议,表明对各类转移资产、“逃废债”的行为零容忍。华晨前党委书记、董事长祁玉民接受审查调查,观察后续事态的进展。另外,12月3日,央行、银保监会联合发布《系统重要性银行评估办法》,将于明年开始实施。对于参选银行来说,这一方面会带来差异性监管,另一方面也会在一定程度上利好债权人,可关注相应的投资机会。

上周收益率小幅震荡下行,银行负债端压力减轻,预计短期内债市有一定的交易机会。信用方面,永煤事件过后期限利差缩窄、信用利差有所走阔,短期内可以捕捉有错杀机会的标的,但仍需注意信用风险,控制资质下沉。

上周债券市场表现

流动性跟踪

1)货币市场:上周央行公开市场累计进行了2000亿元逆回购和2000亿元MLF操作,上周央行公开市场有4300亿元逆回购到期,因此上周全口径净回笼300亿元。截至12月4日,央行已经连续14个工作日开展逆回购操作。

近日,央行行长易纲在《辅导读本》发表《建设现代中央银行制度》的文章。易纲指出:“完善以公开市场操作利率为短期政策利率和以中期借贷便利利率为中期政策利率的央行政策利率体系,健全利率走廊机制,引导市场利率围绕央行政策利率为中枢波动。深化贷款市场报价利率改革,带动存款利率逐步走向市场化,使央行政策利率通过市场利率向贷款利率和存款利率顺畅传导。”

2)货币市场:R001加权平均利率为1.147%,较上周涨25.56个基点;R007加权平均利率为2.3257%,较上周跌25.8个基点;R014加权平均利率为2.4356%,较上周跌42.92个基点。

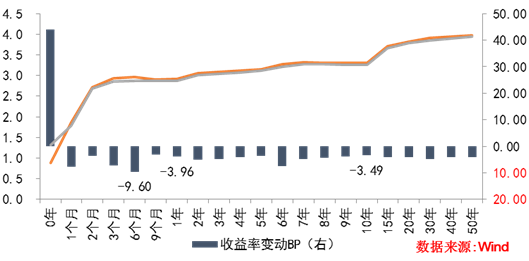

银行间国债二级市场收益率一周变动

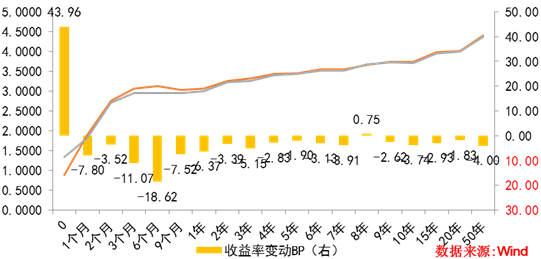

国开债二级市场收益率一周变动

利率债跟踪

1)一级市场:上周一级市场发行18只利率债,实际发行总额2950亿元,债券量与前周相比有所放量。

2)本期银行间国债收益率不同期限多数下跌,各期限品种平均跌2.58bp。其中,0.5年期品种下跌9.6bp,1年期品种下跌3.96bp,10年期品种下跌3.49bp。本期国开债收益率不同期限多数下跌,各期限品种平均跌2.4bp。其中,1年期品种下跌6.37bp,3年期品种下跌5.15bp,10年期品种下跌3.74bp。

信用债跟踪

1)一级市场:上周非金融企业短融、中票、企业债、公司债合计发行776亿元,发行量与前周相比有所缩量。

2)二级市场:本期各信用级别短融收益率多数下跌,就具体信用评级而言,AAA级整体下跌20.44bp,AA+级整体下跌20.32bp,AA-级整体下跌12.32bp。本期各信用级别中票收益率全部下跌,其中5年期AAA级中票下跌8.98bp,4年期AA+级中票下跌3.8bp,2年期AA-级中票下跌6.87bp。本期各级别企业债收益率不同期限全部下跌;具体品种而言,1年期AAA级下跌11.65bp,3年期AA+级下跌12.28bp,15年期AA级下跌6.54bp。

好基推荐

乘宽基指数,享A股机会

国内市场短期震荡,长期向好,宜择机布局优质宽基指数。宽基指数行业分布较为分散,能够有效避免单一行业权重过高带来的行业性风险,同时成分股较为分散可以有效控制组合的非系统性波动。此外,指数基金费用一般较主动型基金更加低廉,产品透明性高,对于个人投资者而言,宽基指数基金是有望获取指数对应市场平均收益的一种方式。

在指数投资中可关注指数增强基金。因为普通指数基金均采用被动投资策略,目标就是复制指数的收益。指数增强基金追求则多一点点,有被动与主动的结合,力求超越指数的收益。

指数增强基金优势:

1)指数增强基金一般来说会将资产的80%以上投资于指数成分股,剩余资产可投向成分股之外的优质股票等其他资产。(具体投资范围及策略以基金合同约定为准)

2)投资于成分股的比例并不一定需要完全复制指数中的固定比例,而是根据指数增强模型的筛选进行比例优化,灵活配置成分股权重。(具体投资范围及策略以基金合同约定为准)

推荐指数增强实力派产品

推荐一:经典指数,聚焦A股一线核心龙头企业。以沪深300成分股为代表的核心资产长期以来受到外资青睐。Wind数据显示,截至 2020年7月14日,沪深300指数成分股的陆股通市值覆盖度达 78.50%,沪深 300指数有望将持续受益于外资增持中国资产的进程。西部利得沪深300指数(代码:A类673100,C类673101,风险等级R3),A类今年以来回报35.61%,近1年回报49.48%,同类排名7/77(排名数据为银河证券发布于2020/10/1,数据截至2020/9/30),近一年实现超额回报30.17%,在指数股票型基金中排名3/136(排名数据为海通证券发布于2020/10/1,数据截至2020/9/30)。

推荐二:重点覆盖新兴产业领域,具有较高的成长潜力。指数重点覆盖医药、科技、可选消费等新兴产业,对应国家经济转型升级新方向,具有较高的成长潜力与投资价值。典型产品推荐:500增强LOF(A类502000,C类009300,风险等级R3),自2020年2月19日转型以来A类回报29.11%,同期业绩比较基准回报9.02%。

推荐三:对标中证500指数,全市场选股的量化增强策略。西部利得量化成长混合(代码000006,风险等级R3)今年以来回报50.15%;近1年回报67.40%,同类排名91/478(排名数据为银河证券发布于2020/10/1,数据截至2020/9/30),自2019年3月19日成立以来回报81.98%。

扫二维码 领开户福利!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。