市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

来源:马克论基

从今年的热销基金来看,投资者在买基金时,从以前仅仅关注冠军或主题上,慢慢迁移到看长期的排名。这无疑是一个好现象。高毅邱国鹭在讲选择平台的基金经理时,有句话叫“7年8年品类第一”,大道至简,深以为然。然而,也常听到关于排名的一些误解,记录如下。

每年二分之一,五年前x排名

这种说法,好像每年业绩在二分之一的水准,五年或者十年后,就排名相当靠前了。实际情况不是这样,如果每年业绩是1/2的水平,5年后还是1/2左右的水平。2019年至2015年44.31%、-23.36%、13.35%、-13.19%、43.94%年,复合累计收益是64%,2015年之前成立的偏股型基金是733只,累计收益排名在当时的基金中为347名,排名分位数是47.4%。如果看2020年截止12月5日的中位收收益为45%,2016年成立的基金数为1339只,16年至20年累计的收益率为56.65%,同期的累计收益排名分位数为43.2%。

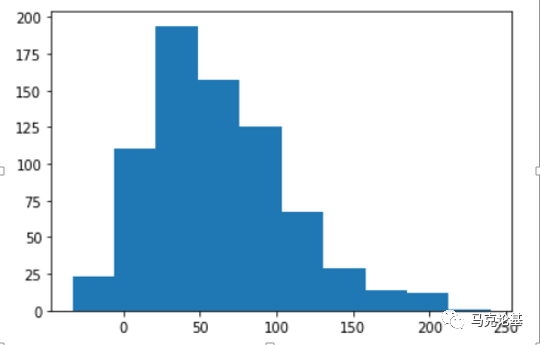

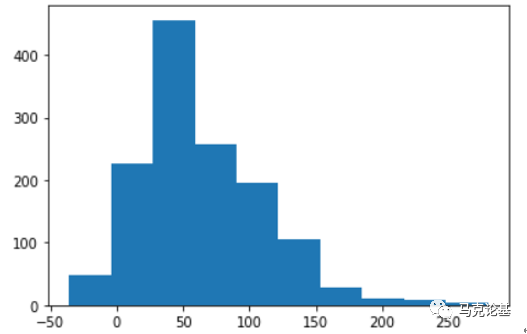

这里面原因是,一群人的收益,大概率还是服从钟形分布的。分别看看这两个5年的直方分布图:

(2015-2019收益率分布直方图)

(2016-2020收益率分布直方图)

那种认为只获得平均收益,只要时间足够长,就能变得出类拔萃的说法,是高估了平庸的价值。一个平庸的基金时间再长也是只平庸的基金,并不会因为时间长而变得不平庸。裹脚布并不会因为放的时间长了,就成了国粹。

下跌跌得少,上涨能跟上

还有一类说辞相当流行,“下跌跌得少,上涨能跟上”。给人的感觉是稳健,似乎只要不追涨,就容易达到一样。但其实,这也很难。把上面的那句话翻译一下:任何时间都在平均水平之上。

同样看看2016年至2020年的数据,如果强制要求排名在每年二分之一以上,那么仅只有31只,占同期1339只基金的2.3%。如果每年的收益在一半以上的概率是0.5,那么5年是3%左右。也即排名每年能在二分之一以上的分布和投色子差不多。

好基金的模式大都是风格适合时候不太差,适合的时候特别好。一直持续好的基金,其实并不能够得到太多分,相反要想一想,是不是风格共振的因素。

最常见是两种类型:在下跌的年份异常优秀,在上涨的年份不差;在下跌的年份平庸,在上涨的年份上涨更多。前者的例子,如兴全趋势,该基金成立以来23.82%,是顶级水平了。主要的特征是在下跌市场中表现好,上涨中能跟上,如2018年,市场下跌25%,基金下跌18%不到,当年偏股型基金平均下跌23%;2016年市场下跌11%,基金2%不到,当年偏股基金平均下跌13%左右。在上涨的年份中,基金并不出色。

另外一个例子是富国天惠成长,走的是大开大合的路子。下跌一点不含糊,上涨也是一马当先。

基金在11年、16年、18年表现都比较落后,跌幅都大于指数,但是当市场一有机会上涨幅跌也非常可观,近十年中比较典型是15年、19年,今年也不差。

这样两种基金更能符合直观,风险与收益对等。也有一类基金,不论什么情况都很好,这类基金大部分是运作时间还不够长,不能用7年8年来衡量,大部分还没有经过周期的考验。比如16年到20年这几年,其实市场就是在走白马风格,业绩异常优异的基金,也是在这个风格上做到极致。这其实让人比较害怕的。反而是其风险经过市场演绎的基金,更让人敢于下注。

说到底,排名只是一个结果,不论是怎么看,都只是看外在。正如“按图索骥”一样,找回来可能是一只癞蛤蟆。真正重要的还是看基金经理赚的是什么钱?买的是什么样的股票。比如,上面两只基金,一只偏向于买成熟的传统的经过市场考验的企业,后者倾向于买新的成长的企业。两个基金经理都是把注还在未来的企业上,而且下注的成功率还挺高。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。