股市震荡,需要注意什么?跨年行情,应该如何布局?【立即开户,领取福利】

监管“亮剑”,百亿“文艺范”私募被处罚!

来源:券业行家

原创 券业点评

又逢周五,正是证监会主页例行更新的时间点。这不,查看证监会官网的行家,又发现一则针对私募的监管函。

此前行家在周报中整理过的涉及私募的监管函,不说上百份,数十份总有了吧。然而,这家私募却接连让行家感到意外——

三起举牌未披露

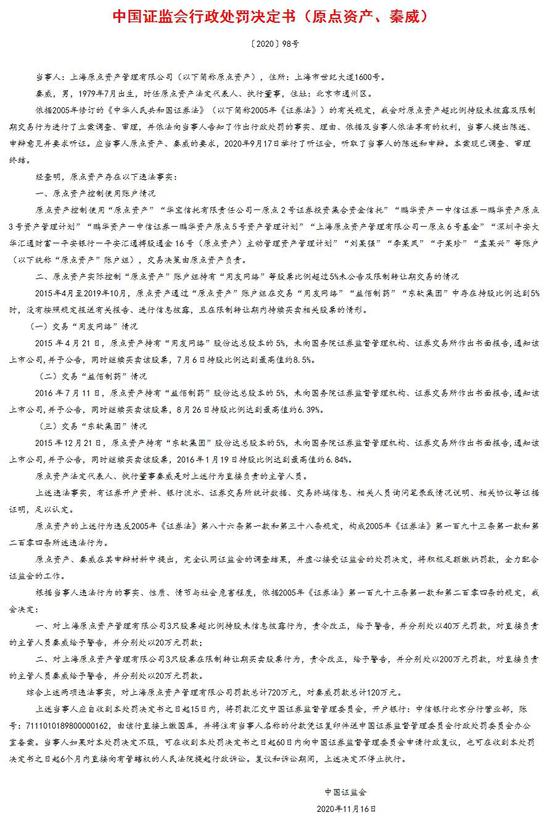

近日,证监会主页行政处罚栏,新增一则编号为〔2020〕98号的行政处罚决定书,直指上海原点资产管理有限公司(简称:原点资产)存在超比例持股未披露及限制期交易行为。

证监会指出,原点资产实际控制了多个机构和个人账户,包括“原点资产”“华宝信托有限责任公司-原点2号证券投资集合资金信托”“鹏华资产-中信证券-鹏华资产原点3号资产管理计划”“鹏华资产-中信证券-鹏华资产原点5号资产管理计划”“上海原点资产管理有限公司-原点6号基金”“深圳平安大华汇通财富-平安银行-平安汇通搏股通金16号(原点资产)主动管理资产管理计划”“刘某强”“李某凤”“于某珍”“孟某兴”等,以下统称“原点资产”账户组。

自2015年4月至2019年10月期间,“原点资产”账户组持有和交易用友网络(600588.SH)、益佰制药(600594.SH)、东软集团(600718.SH)三家上市公司股票。在持股比例达到5%的举牌线时,没有按照规定上报监管部门、进行信息披露;并且在限制转让期内存在持续买卖相关股票的情形。

结合监管函披露的交易情况,行家对相应的上市公司股东情况进行了查询。

用友网络:高度疑似

监管函披露,2015年4月21日,原点资产持有用友网络股份达总股本的5%,未向证监会和上交所作出书面报告,通知上市公司,并予公告;同年7月6日,持股比例达到最高值约8.5%。

行家注意到,2015年上半年末,用友网络的十大股东中,有两家明确显示为前述账户组成员;另有两位自然人高度疑似。这四家股东持股比例之和约为6.66%。而在当年8月21日,四家股东集体消失。

益佰制药:小而分散

监管函披露,2016年7月11日,原点资产持有益佰制药股份达总股本的5%,同样未上报证监会、上交所,通知上市公司公告。同年8月26日,持股比例达到最高值约6.39%。

行家查询了益佰制药2016年内的股东变化情况。当年中报显示,十大股东中有一位确定是账户组中显示的机构账户成员,持股1.45%。在当年三季报中,出现的是账户组中另一家机构,还有一名自然人股东高度疑似,持股比例合计约为3.13%。而在2016年底,以上账户均已退出十大股东。

东软集团:跨年举牌

监管函披露,2015年12月21日,原点资产持有东软集团股份达总股本的5%,同样未上报证监会、上交所,通知上市公司公告。2016年1月19日,持股比例达到最高值约6.84%。

行家查询了东软集团这一区间内的股东变化情况。2015年年报显示,十大股东中有一家机构股东为账户组成员,另一名自然人股东高度疑似,且这两位均出现在前述用友网络的股东中。两家股东持股比例合计约为5.06%。在2016年一季报中,这两家股东也未曾出现。

认错态度太诚恳

通过证券开户资料、银行流水、证券交易所统计数据、交易终端信息、相关人员询问笔录或情况说明、相关协议等证据,证监会认定,原点资产违反了2005年《证券法》的相关规定,构成“超比例持股未信息披露”和“限制转让期买卖股票”两项违法行为。

证监会同时指出,原点资产法定代表人、执行董事秦威是对上述行为直接负责的主管人员。

让行家感到意外的是,当事人后续的反应。

2020年9月17日,在原点资产、秦威的要求下,证监会举行了听证会。

按理说,听证会的本意是为了给当事人一个陈述和申辩的机会。此前,定期整理监管信息的行家就曾发现,当事人通常会进行辩解,称自己非主要高管,对违规行为不知情;或是称出于好意(代客理财),没有从中获利;或是称自己出身贫寒,家境困难,要求减免处罚。

然而,原点资产、秦威提交的申辩材料,却是:“完全认同证监会的调查结果,并虚心接受证监会的处罚决定,将积极足额缴纳罚款,全力配合证监会的工作。”

这样诚恳的认错态度,让行家刮目相看。

最终,证监会“两罪并罚”,对原点资产予以警告,责令改正,并处以720万元罚款;对秦威给予警告,并处以120万元罚款。

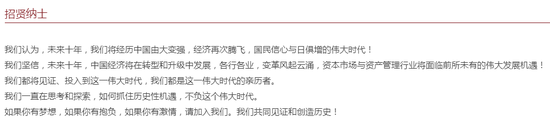

百亿私募“文艺范”

出于好奇的天性,行家打开原点资产官网,映入眼帘的是陆家嘴全景视图,透露出大片的感觉。

在“公司简介”页面,行家看到这样一段,顿时觉得,这家私募颇有“文艺范”。

而在招贤纳士一栏,行家更是发现,满满的都是热情。

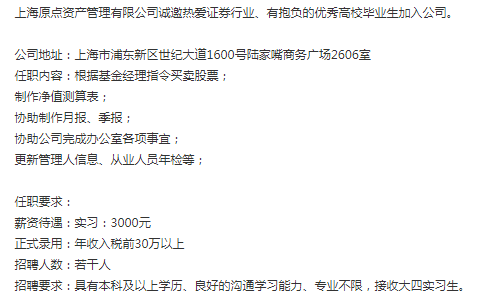

原点资产在某招聘网站发布的招聘公告称:“公司专注于二级市场投资,自2009年成立以来,获得累计回报达50倍以上。目前资产管理总规模已近二百亿。”

而目前在招的职位,待遇看上去颇为不错。

顺手打开一条职位描述,是这样的——

公开信息怎么看

震惊之余,行家进一步翻查了公开信息。

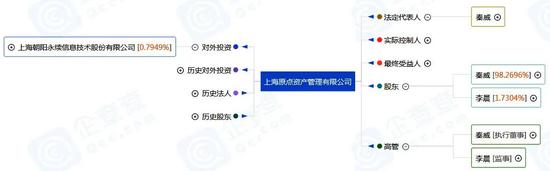

企查查信息显示,原点资产由两名自然人股东组建,其中秦威持股98.27%。

值得一提的是,原点资产注册地位于上海浦东世纪大道,办公地位于相隔不远的源深路——而这两地均属于是陆家嘴区域。行家近期曾有统计过,这一地区集中了近1/4的百亿私募。

知名第三方机构金斧子对于原点资产的介绍显示,公司旗下产品42只,管理规模近200亿元。秦威毕业于清华大学,从业经历14年,曾在易方达基金任职。

在中国证券投资基金业协会,行家查到了原点资产的登记信息:成立于2009年10月,登记于2015年1月。

高管信息栏显示,秦威早年在易方达基金任研究员逾七年,后担任广州恩瑞索投资管理有限公司项目部经理,2014年9月起出任原点资产总经理。而另一位高管杨建标,2019年9月起任职于另一家私募。

行家发现,基金业协会以*特别标示,原点资产目前没有正在管理的私募基金。而在机构诚信信息栏列出了异常原因,“未按要求按时提交经审计的年机构诚信信息度财务报告”。

行家逐一查看了协会披露的产品信息,列表中共有22只私募产品和1只投资顾问类产品,但这些基金几乎都是“提前清算”或“延期清算”。

行家还有一个疑问,基金业协会信息与第三方机构的统计,居然有如此大的差异。

作为官方监管机构,信息应该最为可靠!而第三方机构给出的私募规模,却让作为中立方的行家感到迷茫。

虽然券商越来越重视与私募的合作,但市场上的公开信息太少,并且很难确定是否真实。

另一方面,对于追求快速成长的中小私募来说,如何寻找“含金量”高,值得合作的券商网点,也是颇为头疼的问题。

扫二维码 领开户福利!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。