抄底机会在哪里?【立即开户,领取福利!】

至今,A股三季报业绩已披露完毕。如同用成绩上的分数选拔优秀的学生一样,季报业绩揭示了公司盈利状况和景气趋势,并在一定程度上指引着投资的方向。特别是在影响投资的其他因素趋于中性的背景下,其重要性进一步提升。那么,今年的三季报揭示了哪些信息?又蕴藏着哪些投资机会呢?

整体盈利进一步修复,但板块、个股间分化明显

据wind数据,3季度全部A股归母净利润累计同比增速为-6.59%,若剔除金融,累计同比增速为5.67%,降幅进一步收窄。

板块层面,主板业绩上行提速,创业板修复斜率放缓,两者业绩增速差有所收敛。全部主板(非金融)、中小板、创业板归母净利润累计同比分别为-9.90%、14.68%、21.47%,分别较2季度改善11、6.1、8.5个百分点。

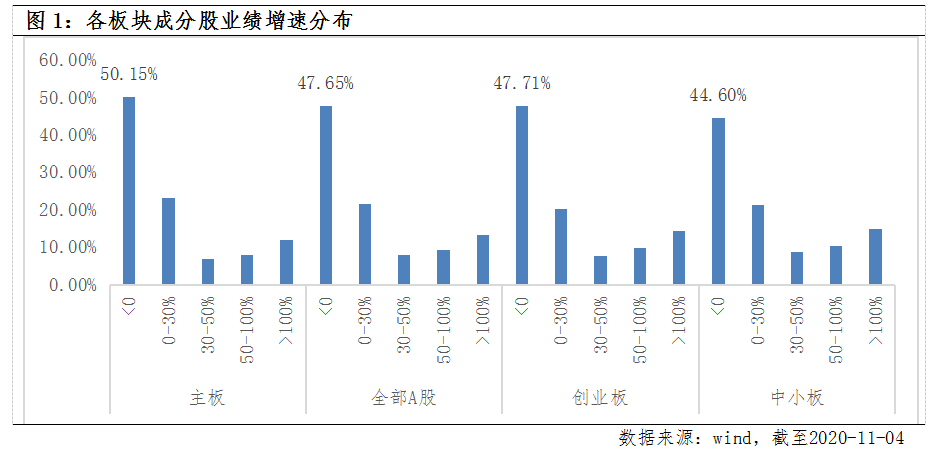

个股层面,无论是全部A股还是各个板块内部,盈利负增长的公司占比近一半。具体而言,全部A股、主板、创业板、中小企业板盈利负增长公司占比分别为48%、50%、48%、45%。个股间的分化,从侧面显现出疫情的负面冲击以及微观层面的“优胜劣汰”。

顺周期是修复主力,金融略有改善,科技维持相对高景气

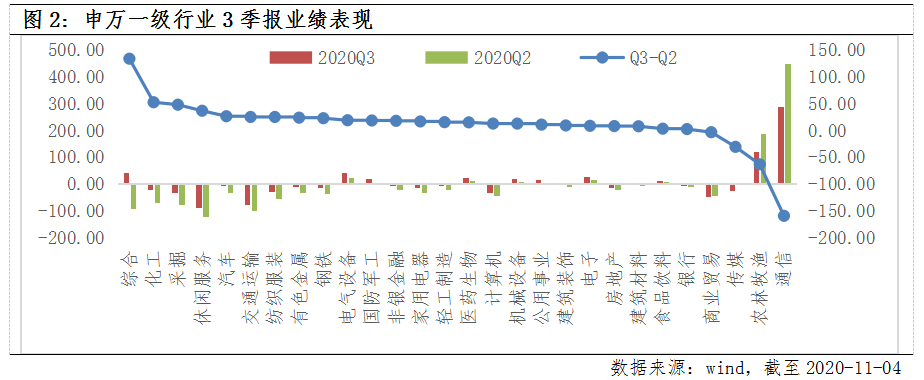

行业层面,从边际变化看,以化工、采掘、有色金属、钢铁等为代表的周期品、以休闲服务、汽车、家用电器为代表的可选消费、以及前期受疫情冲击较大的纺织服装、交通运输业绩改善明显;从绝对景气度来看,电子、医药生物、国防军工、机械设备、食品饮料等净利润增速弹性虽不及前面这些行业,但继续维持高位,保持在高景气度区域。

对于大金融板块来说,申万二级细分行业3季度业绩显示,证券Ⅱ景气最高,三季度归母净利润累计同比增43.97%,银行Ⅱ、保险Ⅱ盈利仍处负区间,累计同比增速分为-7.72%、-21.54%,但3季度相较于2季度有一定改善,改善幅度分别为1.70、13.19个百分点。

综合景气趋势和估值,在“性价比”中寻求投资体验

对于投资端来说,当前的综合背景为:基本面延续修复,无论是宏观的经济数据还是微观的企业盈利都有所验证,但需要认识到是,疫情冲击下依旧有不少小微企业盈利处在负区间;货币政策趋于中性,但在“弱复苏”下也难以进一步收紧;外围环境而言,不确定性尚未落地。

因此,聚焦业绩景气趋势并结合估值考虑的“性价比”成为当前重要考量。结构上,可关注景气修复提速的可选消费、三季度业绩改善明显叠加具备一定“日历效应”(四季度往往表现较好)的顺周期以及维持高景气趋势的科技。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。