抄底机会在哪里?【立即开户,领取福利!】

原标题:多只基金管理人赤裸裸“现金为王”,股债全空仓,又把自己做成了活期存款

来源:财联社

财联社(深圳,记者 沈述红)讯,每一轮反应基金业绩和运作情况的报表出炉,往往都伴随着掌声与嘘声、赞誉与呵责。而在大多数产品老老实实、按部就班向前行进的同时,也总有个别基金耍点“野路子”,剑走偏锋,成为他人眼中不一样的烟火。

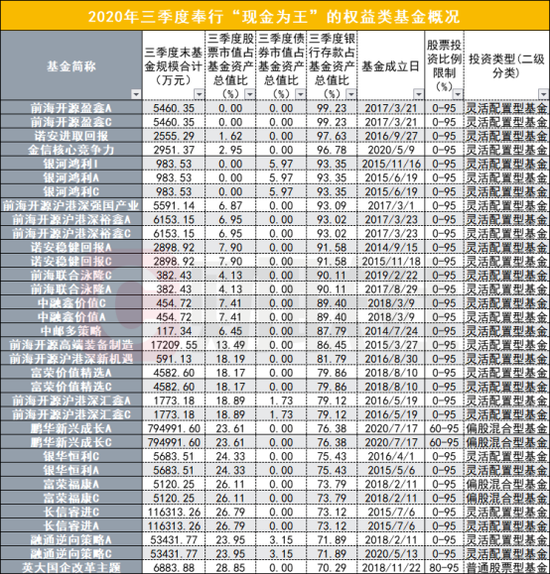

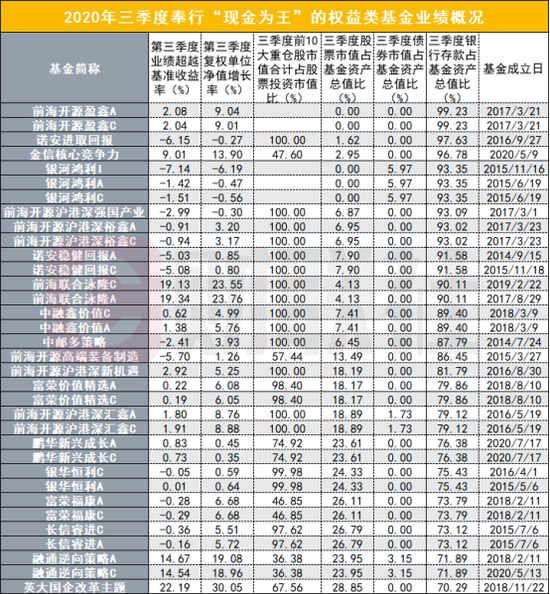

在刚刚披露完毕的三季报里,就有基金不走寻常路,成为资本市场的看客,放肆地玩起了空仓,把自己做成了活期存款。截至2020年三季末,在目前已建仓完毕的权益类基金里,共有8只基金银行存款占基金资产总值比例超过9成。

个别偏股型基金和股票型基金也背离初衷,将自己的股票仓位降至30%以下,更有甚者接近或低至“零”。

在极度保守的姿态下,有基金躺赢,给投资者带来不俗收益;也有基金在“被动挨打”,输给了基准收益率。虽然避险的结果各异,但这些基金大多却面临着相似的处境:机构持有比例过重,曾遭遇巨额赎回,在清盘边缘徘徊……

背离初衷的仓位

财联社记者统计发现,截至2020年三季末,在目前已建仓完毕的权益类基金里(含普通股票型基金、偏股混合型基金、平衡混合型基金、灵活配置型基金),共有8只基金(AC类合并)银行存款占基金资产总值比例超过9成。

这也意味着,这8只基金背后的管理人,在三季度赤裸裸地践行了“现金为王”的准则,仅将基金持有人不到10%的资产投入了股市或债市,有的基金甚至股债全部实现零仓位。

以前海开源盈鑫为例,这只灵活配置型基金在今年三季度末的银行存款达到5527.75万元,占基金资产总值的99.23%。除去资产组合里0.77%的“其他资产”外,该基金权益投资和固收投资仓位均为零。

这只基金成立于2017年03月21日,时任基金经理为王霞。2019年5月15日起,王霞不再管理这只基金,由肖立强接管至今。该基金当初的投资目标为“通过股票与债券等资产的合理配置,在合理控制风险并保持基金资产良好流动性的前提下,力争实现基金资产的长期稳定增值。”如今看来,前海开源盈鑫的运作并未完全符合三年半以前的主张。

前海开源盈鑫在仓位上的极致表现还不止于此,它曾在长达一年的时间里保持着空仓。2018年的二季度末和三季度末,这只基金的股票和债券仓位便已经降至零。2018年四季度末,在前海开源喊出“全面加仓”口号的当口,这只基金依然故我,保持着“双零”姿态。基金经理王霞在季报中表示“一系列的利空风险因素使得市场继续承压,为控制风险,本基金继续维持谨慎的观点,持有现金为主。”此后,这种谨慎的情绪顺延至2019年一季度末。

在肖立强接管后,这一情况得到缓解。截至今年6月底,前海开源盈鑫股票仓位已达到83.70%这一相对较高的仓位。然而,三个月过去,这只基金股债仓位再次回归至零。

不仅仅是前海开源盈鑫,还有不少基金同样违背了成立时的初衷,其股票仓位或远低于招募说明书上约定好的股票投资比例限制,或大大偏离基金契约载明的业绩基准。

以银河鸿利为例,这只灵活配置型基金三季度末的股票仓位,由前一季度的0.08%彻底降至空仓,债券仓位则由58.86%降至5.97%。与此相反的是,该基金银行存款和结算备付金合计达到基金总资产比例的93.35%。

9月底,诺安进取回报银行存款达到2509.14万元,占比基金总资产的97.63%。在“现金为王”理念的指导下,该基金在股债的配置上就极为吝啬,其三季末股票仓位仅有1.62%,债券投资仓位为零。

而在这只基金的招股说明书里,设置了这样的业绩比较基准:沪深300指数收益率×60%+中证全债指数×40%。也就是说,这是基金的设立初衷是一只仓位偏高的偏股混合型基金,但实际上,三季报组合基金经理把它调整成了一只极低股票仓位且没有债权投资的基金,与此前基金契约载明的业绩基准已出现较大差别。

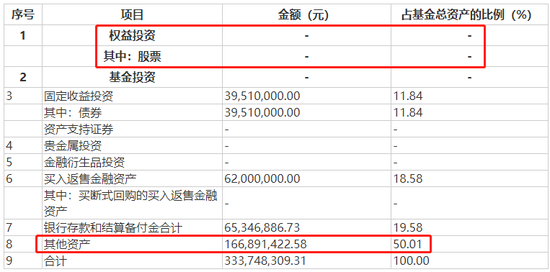

另一只股票仓位为零的基金——国金鑫瑞,在三季度末持有的“其他资产”则达到了基金总资产比例的50.1%,其资产配置同样偏离了契约载明的业绩基准。公告显示,该基金业绩比较基准为:沪深300指数收益率*50%+中证全债指数收益率*50%。而如今股票空仓,债券低配的资产组合,与当初股债指数收益率占比相对均衡的设想只能遥遥相望了。

国金鑫瑞2020年三季度末基金资产组合情况

国金鑫瑞2020年三季度末基金资产组合情况9月底,华富永鑫、信诚至利等基金也均出现了股债皆空仓、且银行存款占基金资产总值较高的情况。另有金信核心竞争力、前海开源沪港深强国产业、前海开源沪港深裕鑫、诺安稳健回报、前海联合泳隆五只灵活配置类基金,在今年三季度末银行存款占基金资产总值高逾九成,但股票仓位均不到8%。

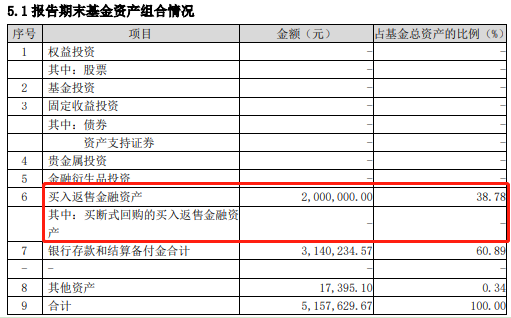

有意思的是,在华富永鑫的三季报里,其买断式回收的买入返售金融资产额度,达到基金总资产比例的38.78%。

华富永鑫2020年三季度末基金资产组合情况

华富永鑫2020年三季度末基金资产组合情况除此之外,还有个别偏股型基金和股票型基金也背离了此前设置的股票投资比例限制,将自己的股票仓位降至30%以下。

股票型基金——英大国企改革主题原有的最低股票投资比例为80%,而今仅有28.85%的股票仓位,其余70.29%的资产同样作为银行存款存入了银行。还有偏股型基金偏股型混合基金——富荣福康将自身73.79 %的资产放入了银行,股票仓位仅为26.11%。

另有上投摩根尚睿、海富通聚优精选、嘉合永泰优选三个月、诺德大类精选等逾40只股票型基金、偏股混合型基金和平衡混合型基金,在三季度末出现了银行存款占积金资产总值比重较小,但股票为空仓、债券配比也极低的情形。从基金资产组合情况看,这类基金或买入了返售金融资产,或将资金投向了金融衍生品等范畴。

“避险”结果各异

在极度保守的姿态下,基金最终业绩也表现各异,有基金躺赢,给投资者带来不俗收益;也有基金在“被动挨打”,输给了基准收益率。

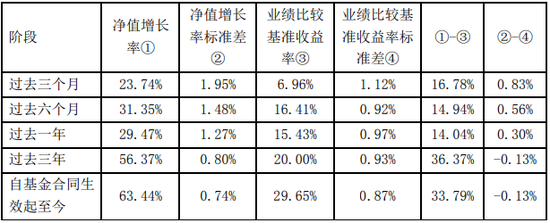

虽然前海开源盈鑫三季度末以空仓收尾,但从业绩上看,这只基金却妥妥躺赢了。过去一个季度,该基金净值增长率达到23.74%,复权单位净值增长率也达到9.04%,以细微的优势超越了同期业绩基准收益率。

前海开源盈鑫A净值表现

前海联合泳隆三季度更是收获了23.76 %的业绩回报,远超业绩基准收益率。该基金三季度博银行存款占基金资产总值的90.11%,股票仓位仅有4.13%,债券仓位则为零。而在6月底该基金的股票仓位还有88.28%。很明显,该基金在三季度一直保持着非常谨慎的态度。

不过,鉴于该基金三季度末持有的两只基股票——慧辰资讯和孚能科技在第三季度表现都较为一般,慧辰资讯股价在第三季度甚至下跌逾半,其在三季度的良好业绩或得益于二季度末重仓股的贡献,以及三季度的积极调仓。6月底,该基金手握伊利股份、美的集团、平安银行、双汇发展、中国平安、长江电力等重仓股,而这些股票在6-9月大多都有不俗的涨势。

在今年三季度末银行存款占基金资产总值比重超过九成的权益类基金里,还有金信核心竞争力、诺安稳健回报实现了“躺着也赚钱”的美梦。

与上述产品相对应的是,银河鸿利、前海开源沪港深强国产业、诺安进取回报等基金则在三季度处于亏损状态。

其中,银河鸿利A第三季度复权单位净值增长率仅为-0.47%,未能达到同期业绩基准收益率。

诺安进取回报第三季度业绩同样为负值,报告期内回报仅为-1.45%,低于同期业绩基准收益率。

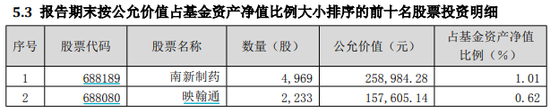

值得一提的是,诺安进取回报三季末持有的两只股票——南新制药和映翰通,也都贡献了负收益。其中,南新制药股价在三季度微跌2.03%,映翰通股价则大跌20.11%。

诺安进取回报2020年三季度末持有股票投资明细

诺安进取回报2020年三季度末持有股票投资明细基金经理这样解释

对于三季度末为何空仓成看客,前海开源盈鑫基金经理肖立强解释,三季度内A股市场经历了较为剧烈的震荡,7月份在流动性和基本面的利好下,市场单边上扬,科技板块和医药板块表现突出,传统周期板块同样实现了一定程度的上涨。8、9月份市场出现明显的高位震荡,主要受海外市场的动荡影响,以及个别行业短期涨幅过高出现正常回调。“在此背景下,本基金在报告期以稳健为原则,高度重视市场风险,实现净值平稳增长。”

成立于2015年6月的银河鸿利,目前由蒋磊和余科苗共同担任基金经理。在三季报中,他们这样解释自身的资产配置:三季度债券市场总体震荡上行,利率债及同业存单供给压力较大叠加央行对长钱的投放总体较为谨慎,资金面逐步收紧,且非银融资的难度在加大。权益方面,休闲服务、国防军工及电气设备等涨幅居前,通信、商业贸易及计算机等表现靠后。“由此,该基金减持了信用债和权益仓位。”

除此之外,基金规模的大幅缩小,同样使得蒋磊和余科在投资中面临流动性风险,基金管理和操作难度也顺势加大。

三季度“躺赢”的前海联合泳隆在三季报里透露,在投资策略方面,该基金在三季度保持了适当的谨慎,坚持自下而上精选优质个股,关注科技创新周期带来的优质龙头公司估值提升,如 5G 应用、自主可控、硬件创新等,看好优质科技股的长期投资价值;同时也关注业绩超预期的行业,把握估值低、有政策预期或有积极催化剂的板块。坚持从公司的基本面、估值出发,重点选取基本面坚实、具备核心竞争力、资产负债表健康、业绩具有稳定性的行业龙头公司,买入持有,以获取长期的投资回报。

诺安进取回报基金经理裴禹翔、吴博俊在季报里没有明确解释如此低比例配置股票的原因。不过,他们对于接下来的市场和操作策略做了介绍:对于债市来讲,弱势震荡行情或将延续,该基金在规避部分信用等级低的企业债违约风险同时,继续维持高等级、短期限的债券作为本产品投资部分。

而对于股市来讲,经济弱企稳,货币相对宽松的预期仍在,优质蓝筹股以及低估值业绩增长的成长股都会是诺安进取回报投资的方向,如国企改革、战略新兴产业等政策相关的主题投资也会不断挖掘。但在震荡市场中,该基金将更注重个股的业绩增长以及转型的实际落地效果选股。

清盘边缘背后的巨额赎回危机

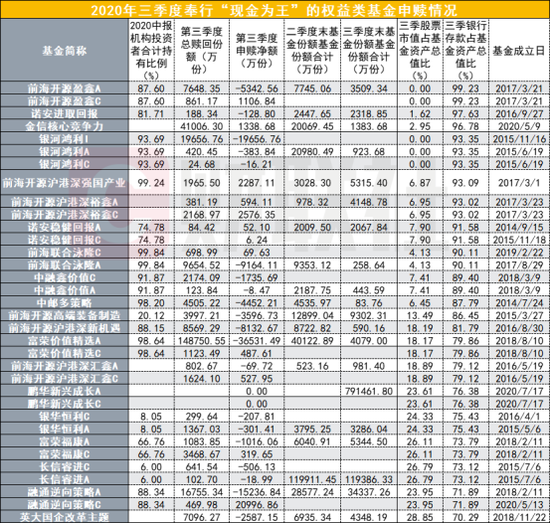

虽然实施极度保守策略后的结果各异,但这些基金大多却面临着相似的处境:在清盘边缘徘徊,曾遭遇巨额赎回,机构持有比例过重……

从前海开源盈鑫的情况来看,今年第三季度,虽然其并未出现连续20个工作日基金份额持有人数量不满200人或者基金资产净值低于5000万元的情形,但截至9月底,该基金规模仅剩5460.35万元,直逼5000万元清盘线。

由此,该基金也提示了未来转换运作方式或终止基金合同的风险,即:若单一投资者巨额赎回后,若基金连续60个工作日基金份额持有人低于200人或基金资产净值低于5000万情形的,投资者可能面临基金转换运作方式或终止基金合同的处境。

与此同时,单一投资者巨额赎回,可能导致基金在短时间内无法变现足够的资产予以应对,基金仓位调整困难,导致流动性风险,还将导致基金规模过小的情况下部分投资受限,而不能实现基金合同约定的投资目的及投资策略。

诺安进取回报三季末基金规模也只有2555.29万元,同时还在报告期内出现了连续60个工作日基金资产净值低于5000万元的情形。三季报显示,该基金基金管理人将积极与基金托管人协商解决方案,包括但不限于持续营销、转换运作方式、与其他基金合并等,并适时根据法律法规及基金合同约定的程序进行。

银河鸿利的境遇更甚。截至9月底,其总规模仅余983.53万元。三季度,该基金已出现连续20个工作日基金资产净值低于5000万元的情形。

遭遇巨额赎回也是上述基金面临的艰难现实。

银河鸿利在三季度的总赎回份额则达到了2.01亿份,几乎“全军覆没”,其中仅一家机构在7月15日便赎回了1.97亿份,引发巨额赎回,直接导致基金规模急剧缩小。

同期,前海开源盈鑫总赎回份额达到8509.52万份,申赎净额则达到-4235.72万份。这也意味着,该基金在第三季度总份额已降至6月底的45.31%,缩水逾半。

机构投资者持有比例过高的基金,往往比其他基金更容易遭受巨额赎回风险。三季报显示,8月27日,有一家机构全部赎回前海开源盈鑫,赎回份额达到6784.37万份,占该基金总份额比例近九成,直接构成了巨额赎回。

虽然9月底另有一只机构净申购769.20万份,但这依然无法弥补上一家机构“出走”给这只基金带来的损失。

前海开源盈鑫2020年第三季单一投资者持有基金份额比例达到或超过20%的情况

前海开源盈鑫2020年第三季单一投资者持有基金份额比例达到或超过20%的情况如此看来,在没有出现系统性风险的市场环境下,若非基金规模小,机构持有比例高,且出现巨额赎回导致基金难做的现象,一般权益类基金经理并无太多空仓运作的动力。然而,在基金行业马太效应突出的当下,上述迷你基金的运作困境,也是不应该被忽略的事情。

扫二维码 领开户福利!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。