各大指数强势翻红,白酒概念延续强势【立即开户,领取福利!】

来源:好买财富

好买说

基金投资“坑”很多,亮眼的业绩可能缺乏持续性,华丽的指标可能与投资能力无关。基金投资中有哪些常见的“坑”,投资者又应如何规避呢?

投资股票型基金时,你是否有过以下经历:

买之前基金涨得猛,买后不久基金开始跌,持有几年都没回本!

基金历史业绩非常亮眼,但买完后连续多年竟然跑不赢指数!

基金投资结果不理想,可能的原因有很多。投资者或许承受不了波动,追涨杀跌,自身行为理念出了问题。另一方面,投资者可能就是选了一只问题基金。

基金投资“坑”很多,亮眼的业绩可能缺乏持续性,华丽的指标可能与投资能力无关。研究猿大大小小各式各样的基金接触过许多,见过的坑可谓不少。接下来研究猿列举几个,希望能帮投资者避一避这些问题产品。

你看到的是高收益

得到的却是高风险

以私募基金一为例,下面列出了该基金2014年9月到2015年4月的业绩数据,你觉得这只基金怎么样呢?

设想你在2015年4月末了解到了这只私募产品,你会有何感想呢?该基金半年多时间就大赚159.31%,且近期净值一路向上,你是否也想快快买入赚一波钱呢?

这是基金投资中一个常见的坑,基金经理策略太过激进,承担巨大风险,博取超高收益,一味进攻而不注重防守。这类高风险高收益产品,你看到的往往是已经兑现的高收益,而买入后,你将承担尚未释放的高风险。

这只基金2014年9月到2015年4月最大回撤达-44.26%,同期沪深300最大回撤仅-8.88%。如果市场转向,沪深300若回撤-20%,该基金的处境将非常危险。2015年6月后,这只基金快速下跌,随后一蹶不振。

引用巴菲特一句话,“如果你想赌博,为什么不带着钱去拉斯维加斯?”如果你想以长期复利为目标进行投资,以上这类基金最好还是敬而远之。

长期业绩亮眼

投资能力一般

如果你经验丰富,对短期业绩爆表的基金保持谨慎,更加看重长期业绩和风险收益指标。不好意思,还有一个坑在等着你。

看看下面这只基金,你觉得怎么样?

6年22.76%的年化回报,-17.66%的最大回撤,看起来是一只不错的产品。实则不然,这是基金投资中的另一个坑,管理人能力并不出众,但凭借几次幸运操作取得了看似优异的长期业绩。

从私募二净值走势中可以看出,该基金在2015年牛市中幸运逃顶,除了这一次漂亮操作外,其他时间均未有突出表现。如果不考虑2015年的择时操作,该基金2016年1月到2020年9月的年化回报降到8.97%。2016、2017两年,该基金年化回报仅为6.18%,而同期沪深300指数都实现了9.63%的年收益。

如果投资者对历史业绩不加分析,买入了该私募基金,可能要陷入多年跑不赢指数的窘境。只有对业绩数字刨根究底,才能避过这类坑。

多策略运营

仅展示业绩最好的产品

如果你既关注长期业绩,也对每一时间段的业绩详加考证。不好意思,你还是有可能踩坑。

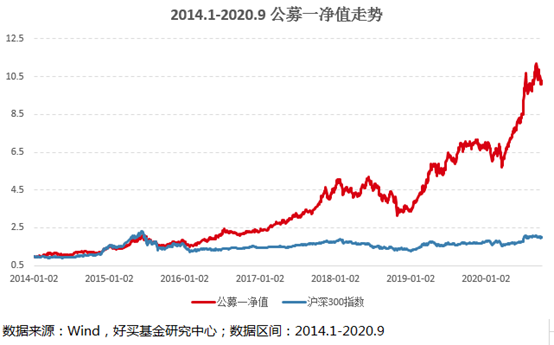

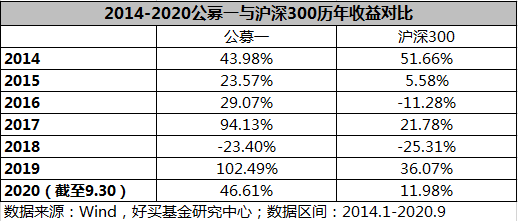

下面是一只公募基金,研究猿截取了2014年1月到2020年9月的业绩,你再看看这只基金怎么样。

2014年以来,该基金竟然实现了41.24%的年化回报,完成了6年10倍的壮举。从净值上看,基金将沪深300远远甩在身后。基金每年业绩都很亮眼,几乎年年跑赢沪深300。

什么基金这么牛?哪位基金经理这么厉害?答案可能会让你失望。这是一支被动指数型基金,跟踪的是白酒行业指数。

为什么举这个例子呢?你不妨再看看下面这个故事:

研究猿2013年准备创立一家私募基金,发动亲朋好友凑了2000万。2014年1月,研究猿一口气成立了10只产品,一只全部买白酒个股,一只全部买医药个股,一只全部买半导体个股……10只产品各押注一个弹性极强的行业,被动跟踪。2020年,研究猿的10只产品中就会诞生一个年化44%,6年10倍的“神仙”产品。然后研究猿拿着这份6年10倍的成绩单,再将自己的投资理念加以包装,想必会吸引很多投资者!

这是基金投资中又一个坑,基金经理可能有多种策略的产品,但着重展示业绩最好的产品,以偏概全证明自身实力。如果不与基金公司、基金经理深入接触,普通投资者较难客观评估管理人实力。

不仅仅是私募产品,公募基金也有类似现象。比如公募机构同时扶植多位年轻的基金经理,然后各个基金经理重仓不同的行业或风格个股,最后只着重宣传跑出了耀眼业绩的基金经理。明星基金经理光环下,几分实几分虚呢?

以上仅列举了基金投资中的三个坑,其实可以讲的案例还很多。基金管理是一个离钱非常近的行业,难免会有人动歪脑筋。普通投资者很难识别一些假象,明辨基金质量需要专业的基金投研能力。

希望文中案例能为投资者提供参考,不能简单迷信业绩数据、排名指标。而是应该全面思考、理性考证、倾听专业意见。避开了坑,你才能走得更远。

文中数据来源:Wind,好买基金研究中心

*风险提示:投资有风险,决策需谨慎。文中观点不代表平台投资意见,内容仅供参考并不构成任何投资及应用建议。未经好买财富授权许可,任何机构和个人不得以任何形式复制、引用本文内容和观点,包括不得制作镜像及提供指向链接,好买财富就此保留一切法律权利。

扫二维码 领开户福利!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。