蚂蚁集团来了!10月29日!立即开户为申购做好准备!【立即上车做股东,享开户福利!】

来源:REITs行业研究

作者:吕岚、李春燕

来源:标普全球

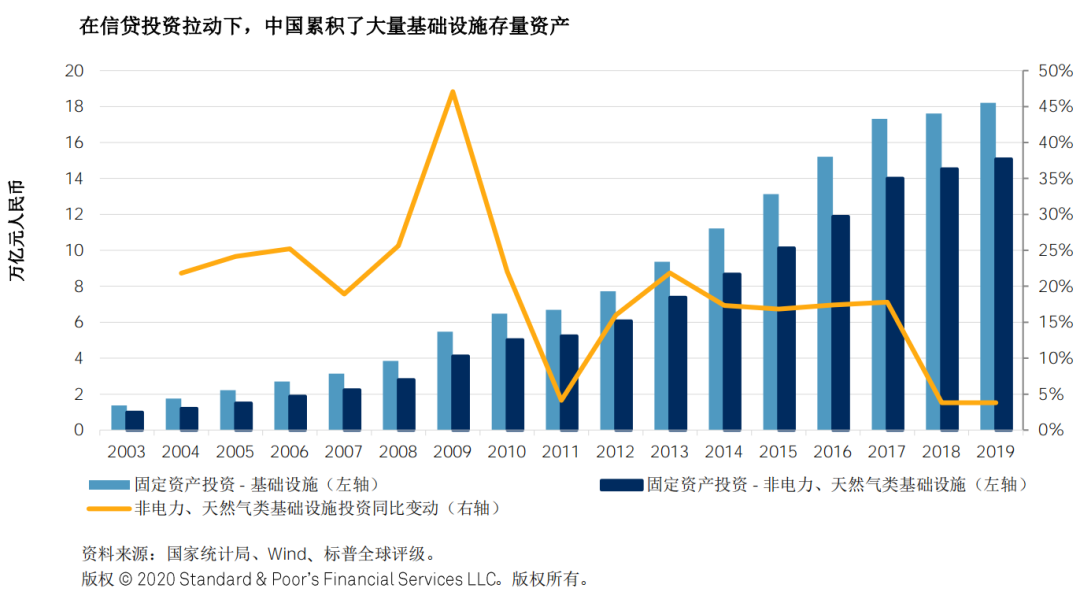

中国推出的试点REITs项目旨在助力控制基础设施领域的杠杆率,并为新项目投资及经济增长创造空间。

我们认为,产生充足且稳定的经营性现金流的底层资产较为稀缺,或将阻碍基础设施REITs市场的初期成长。

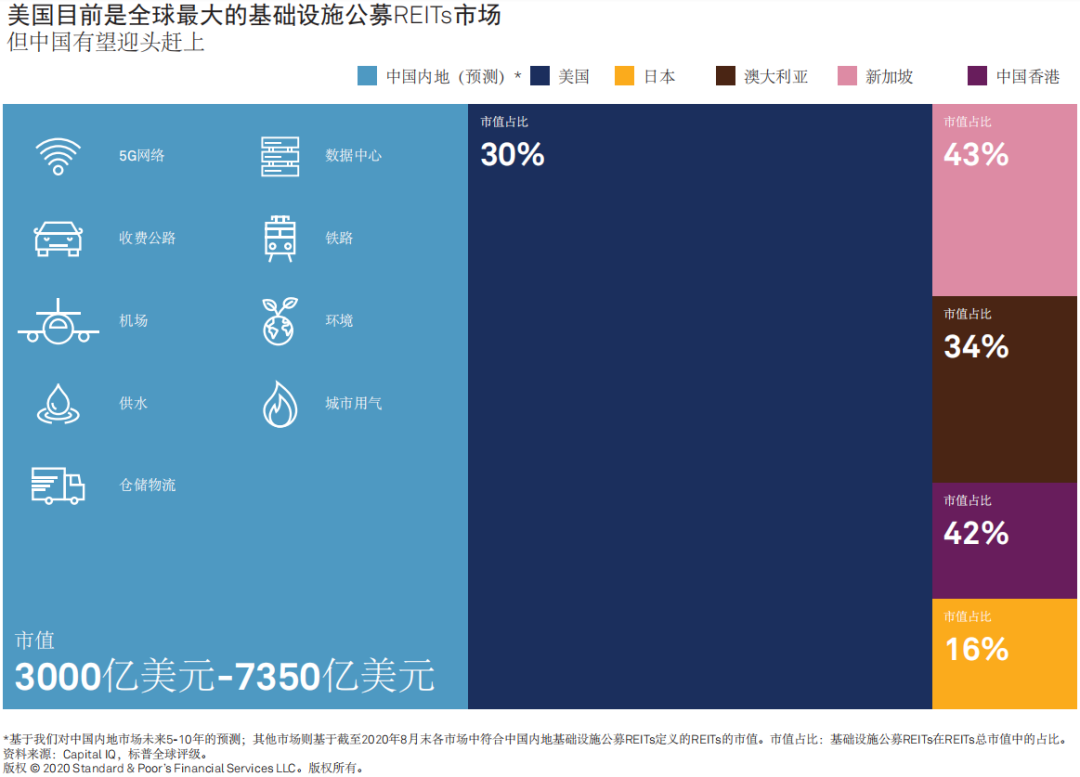

尽管如此,我们预计随着REITs相关法规的进一步完善,以及快速增长的“新基建”和电商类仓储物流资产的拉动,中国的基础设施REITs市场有望在未来10年内达到3000亿-7350亿美元的规模。

中国新推出的基础设施领域不动产投资信托基金(REITs)市场将从小规模起步,初期试点项目的体量或将在100亿美元以内。但考虑到中国基础设施存量资产的规模庞大,中国仍有潜力在该领域发展成为全球最大的REITs市场之一。

标普全球评级近日发布报告《中国基础设施REITs市场:始于毫末,乃至大成?》(China's Infrastructure REIT Market: From Slow Start To Big Bang?,点击“阅读原文”下载完整英文报告)如是表示。

我们认为,公募REITs是中国基础设施融资机制发展演变的一部分,旨在帮助基础设施开发商降低债务负担。这种市场化的融资机制转型还将反过来影响未来项目的开发,使其更加注重项目的现金产出和回报水平。

中国版REITs市场初期的发展道路与众不同,其明确将居民住宅或商业房地产项目排除在允许的底层资产之外。试点项目仅支持基础设施领域企业参与其中,助力控制基础设施领域的杠杆率,并为投资新项目及经济增长创造空间。中国推出公募REITs的时点并不意外,时逢中国期待加大基础设施领域的投资以稳定新冠疫情冲击下的经济增长。

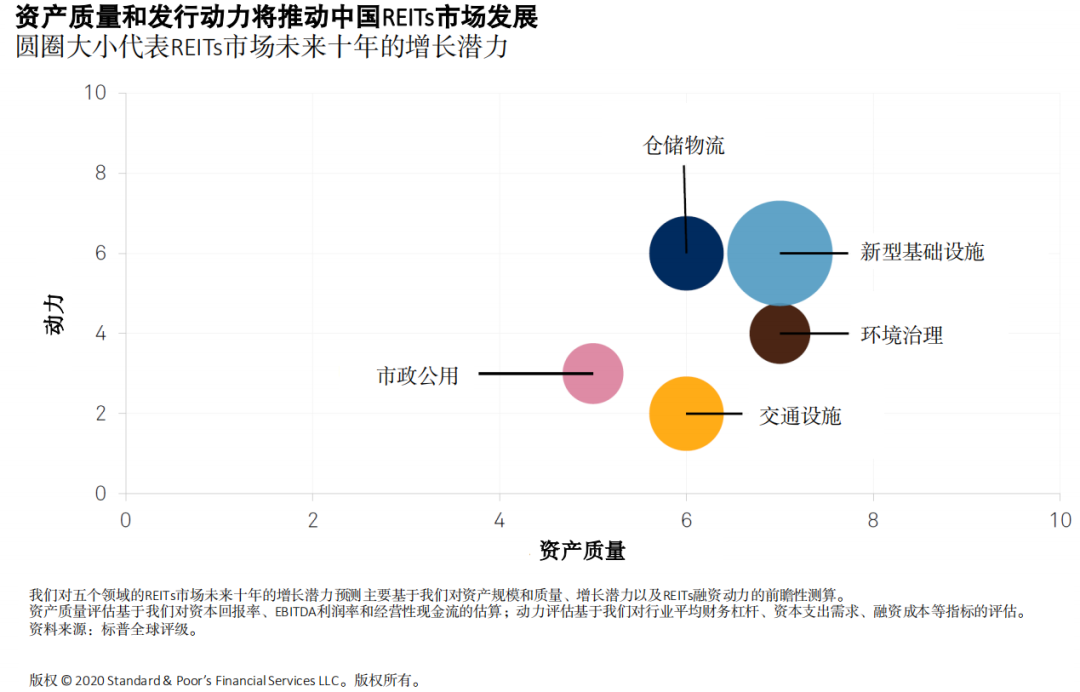

REITs试点项目将聚焦于经济较发达的重点区域和五大重点基础设施行业,包括仓储物流、交通设施、市政公用、环境治理以及新型基础设施相关的资产。

长期来看,投资者或更加青睐以5G、数据中心等新型基础设施为底层资产的REITs,其受欢迎程度或将超过如公路及电力等传统基础设施的REITs。

自国家发改委和中国证监会于2020年4月30日发布《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》(“40号文”)以来,已有不少中国企业开始筹备申报发行基础设施公募REITs。

我们认为,40号文及后续的配套政策对于试点REITs的规定较为严格,比如基金的底层资产要满足三年运营时间,现金流或盈利稳定,提供不低于90%的利润分配比率,基金的现金收益率不低于4%,对基金杠杆率的上限要求也比国际水平更加严格。

但是中国目前并没有专门针对REITs立法,这一新兴产品将遵循公募封闭式基金的规则和有关REITs的规定。中国的REITs市场与典型的国际市场的一个关键区别在于,中国没有推出对运营者和投资者的税收优惠政策。这也是我们预计REITs在试点阶段不会出现爆发式增长的原因之一。此外,中国REITs的交易结构复杂,这可能导致较高的中介服务机构的管理费用,令底层资产的分红回报率愈加难以达到要求水平。

标普全球评级认为,相比于发展初期的如火如荼,中国可能更加乐见REITs市场长期稳定的发展。我们预计,中国将在总结试点项目经验教训的基础上,在未来推出更有针对性的支持政策以促进REITs市场的发展,可能包括税收优惠及其他激励措施。我们留意地方政府如北京市在这方面积极先行,出台若干促进基础设施REITs发展的措施。

鉴于中国基础设施存量资产规模庞大、电子商务蓬勃发展,且新基建发展计划雄心勃勃,基础设施REITs市场有望在经历和解决初期的问题后发展壮大,达到庞大的体量。我们粗略估算,该市场有望在未来10年内发展至2万亿-5万亿元人民币(约合3000亿-7350亿美元)的规模。相比于我们预计试点项目50亿-100亿美元的总规模而言,这无疑是一个重大飞跃。

报告分析了中国版基础设施公募REITs可能采用的结构,并研究了符合该市场要求的底层资产池。我们认为,新经济基础设施参与方和电商相关的仓储物流项目将有较好的预期收益、更高的增长潜力和融资需求。这或将为市场化融资提供良好的基础,从而为REITs提供更强的发行动力。相比而言,部分传统旧经济基础设施可能继续作为公共资产依赖债务融资,且融资和收入水平更多地受到政策和监管规则的影响。根据该政策通知的指引,一般只有市场化运营(而非依赖政府付费)的项目才可以参与发行REITs。

【法律声明】本文所载信息来源被认为是可靠的,但不代表REITs行业研究立场,REITs行业研究亦不保证其准确性或完整性。本文仅供参考之用,并不构成投资建议,REITs行业研究对任何人因使用本文内容而造成的任何后果不承担任何法律责任。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。