蚂蚁集团来了!10月29日!立即开户为申购做好准备!【立即上车做股东,享开户福利!】

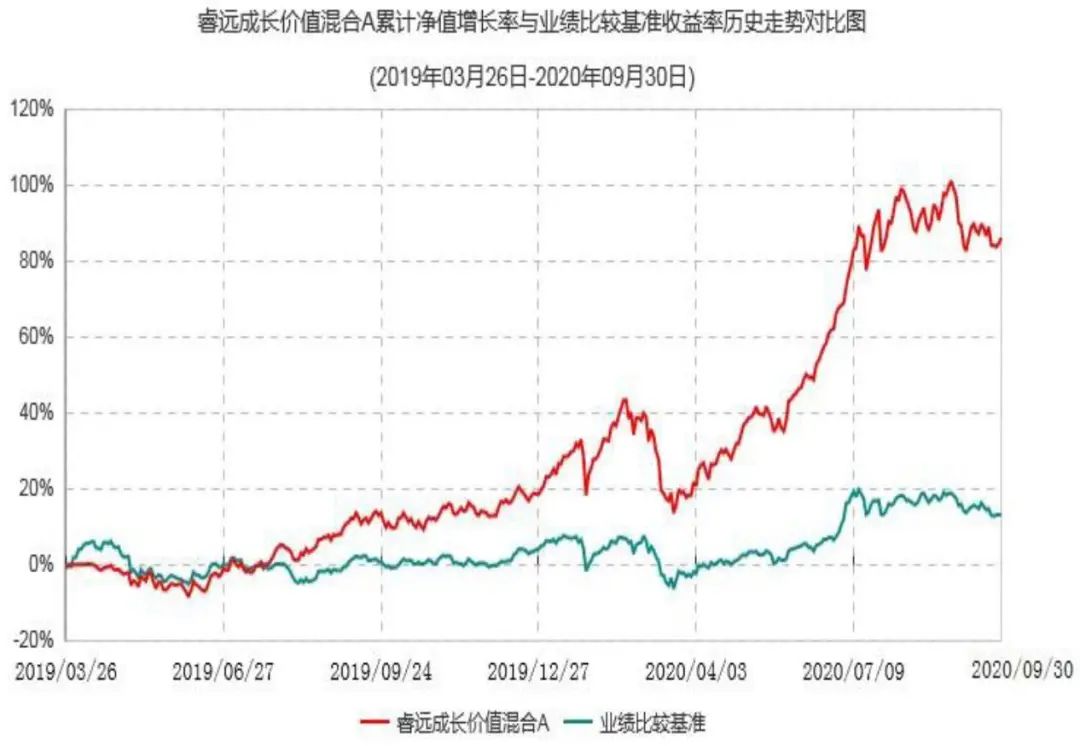

截至报告期末睿远成长价值混合A基金份额净值为1.8631元,本报告期内,该类基金份额净值增长率为11.94%,同期业绩比较基准收益率为5.40%。

+

主要财务指标

主要财务指标

睿远成长价值A

本期已实现收益

2,163,926,700.00

本期利润

1,887,639,910.49

加权平均基金份额本期利润

0.1943

期末基金资产净值

19,146,991,219.39

期末基金份额净值

1.8631

报告期(2020年07月01日 - 2020年09月30日)

单位:人民币元

注:1、本期已实现收益指基金本期利息收入、投资收益、其他收入(不含公允价值变动收益)扣除相关费用后的余额,本期利润为本期已实现收益加上本期公允价值变动收益。2、所述基金业绩指标不包括持有人认购或交易基金的各项费用,计入费用后实际收益水平要低于所列数字。

+

基金净值表现

+

投资组合(前十大重仓股)

股票名称

占基金资产净值比例(%)

股票名称

占基金资产净值比例(%)

隆基股份

5.79

五 粮 液

4.19

东方雨虹

5.40

万华化学

4.17

国瓷材料

5.01

先导智能

3.46

三诺生物

4.64

贵州茅台

3.20

立讯精密

4.56

人福医药

3.09

+

投资策略和运作分析

2020年三季度初始的估值修复行情后,市场整体处于宽幅震荡的状态。随着关键时间节点的临近,以及各国政府在疫情控制上的不同步,使得外部的不确定性不断加大,宏观因素成为这段时间影响市场的主要权重因素。从企业经营层面来看,盈利分化和行业集中度提升成为主流,同时在外部不确定因素不断增大的背景下,行业景气度的确定性也成为市场关注的焦点。

三季度,本基金依旧维持了原有的仓位配置策略,考虑到宏观不确定性的加剧,对持仓的分散度进行了微调,同时可以看到本基金所持仓的企业在此轮盈利分化和行业集中度提升中、在产业链或同行业中的话语权有了一定幅度的提升,这也充分证明了优秀企业家在经历宏观或者行业巨大波动时具有的前瞻性和主观能动性,企业家们展现的超常竞争力也是我们持仓信心的来源。

展望下一个季度,宏观及货币政策导向、国际环境变化将成为我们不得不关注的重点,我们将依旧坚持对优质企业给予更大的关注度,通过持仓均衡的方式来确保组合的平稳运作。

风险提示:基金管理人承诺依照诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现。投资者投资本基金前应认真阅读基金合同、招募说明书等法律文件,了解拟投资基金的风险收益特征,并根据自身投资目的、投资期限、投资经验、资产状况等判断基金是否和投资者风险承受能力匹配。

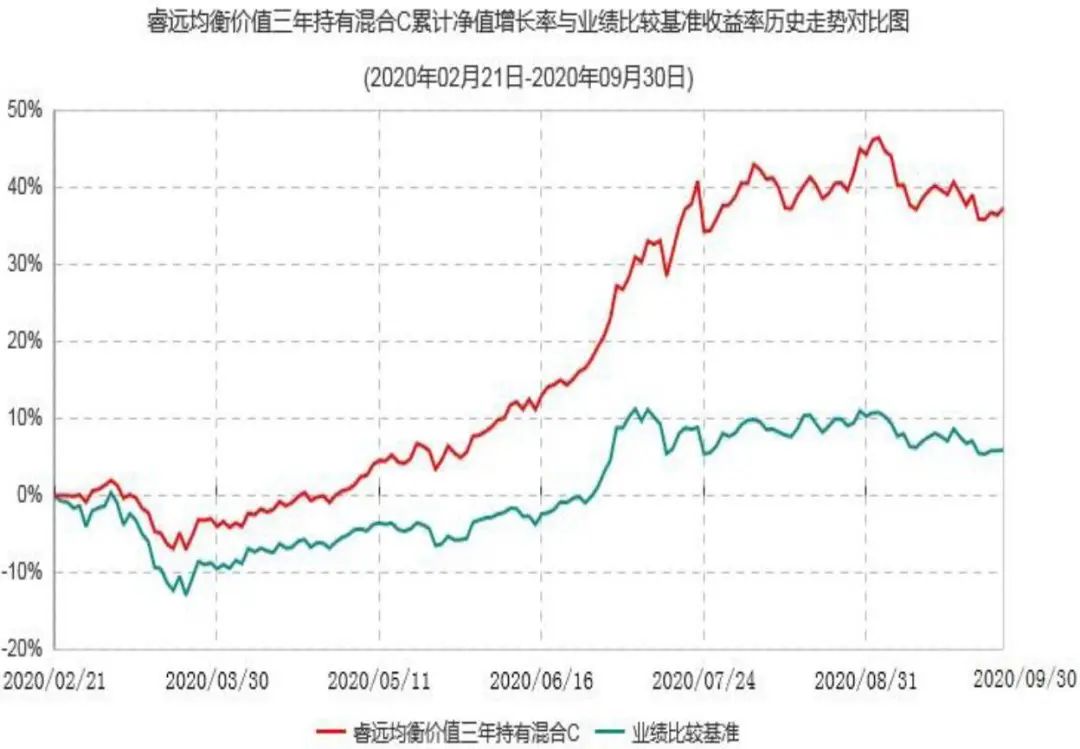

截至报告期末睿远均衡价值三年持有混合A基金份额净值为1.3766元,本报告期内,该类基金份额净值增长率为16.78%,同期业绩比较基准收益率为6.06%;

截至报告期末睿远均衡价值三年持有混合C基金份额净值为1.3741元,本报告期内,该类基金份额净值增长率为16.70%,同期业绩比较基准收益率为6.06%。

+

主要财务指标

主要财务指标

睿远均衡价值三年持有混合A

睿远均衡价值三年持有混合C

本期已实现收益

729,881,974.42

60,521,979.94

本期利润

1,166,933,063.71

86,731,821.27

加权平均基金份额本期利润

0.1767

0.1517

期末基金资产净值

9,844,155,232.92

933,810,170.60

期末基金份额净值

1.3766

1.3741

报告期(2020年07月01日 - 2020年09月30日)

单位:人民币元

注:1、本期已实现收益指基金本期利息收入、投资收益、其他收入(不含公允价值变动收益)扣除相关费用后的余额,本期利润为本期已实现收益加上本期公允价值变动收益。2、所述基金业绩指标不包括持有人认购或交易基金的各项费用,计入费用后实际收益水平要低于所列数字。

+

基金净值表现

+

投资组合(前十大重仓股)

股票名称

占基金资产净值比例(%)

股票名称

占基金资产净值比例(%)

小米集团-W

6.95

万 科A

5.30

三诺生物

6.21

隆基股份

4.62

万华化学

5.81

生物股份

4.31

瀚蓝环境

5.52

宁波银行

4.23

华润啤酒

5.39

三一重工

3.75

+

投资策略和运作分析

A股市场三季度延续了二季度的上升势头,创出今年以来的新高。在这个过程中,新能源、医药和消费品等成长类个股继续为投资者所青睐,表现突出;另一方面,以银行、地产为代表的传统行业却表现平平,成长和价值风格在股价表现上的差异持续扩大。

市场的风格偏好对我们组合的影响有限,我们坚持自下而上选股构建组合,期望组合在较长时间上可以获得合理回报,组合通过行业的分散和风格的均衡减小净值的波动水平。在三季度,我们减持了前期涨幅较高的医药和消费类个股,增持了地产等估值较低的个股。

展望未来,随着疫情的缓解,全球经济活动终将获得恢复,我们对未来几个季度的宏观经济形势持有较为乐观的看法。伴随宏观经济形势的好转,价值类个股的盈利增长有望提高,较低的估值也有望获得一定的提升。经过多年的竞争,中国优秀的龙头企业不仅在国内获得了更高的竞争优势,市场份额持续提升,研发创新能力不断增强,有部分行业的龙头企业已具备全球竞争力。中国品牌开始走向海外,进一步打开了增长的天花板。我们希望通过广泛深入的研究,不断把这些优秀的企业纳入我们的组合,使得我们可以分享中国优秀企业成长的收益。

风险提示:每份基金份额需持有三年方可赎回,请做好资金安排。本材料仅供宣传,不作为任何法律文件。投资有风险,基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资者购买基金时应仔细阅读本基金的基金合同和招募说明书等法律文件及最新公告,了解本基金的具体情况。基金管理人管理的其他产品业绩和其投资人员取得的过往业绩以及同类基金的过往业绩表现,均不构成本基金业绩表现的保证。本基金可投资于境外证券,除需要承担与境内证券投资基金类似的市场波动等一般投资风险外,本基金还面临汇率风险等境外市场投资所面临的特别投资风险。

扫二维码 领开户福利!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。