首次对话神秘基金经理陈星

带我们走进中国 “聚宝盆”——长江三角洲

你想知道1/3的顶级富豪都来自哪里吗

魅力长三角又有什么投资机会吗

快来一起看看精彩对话吧

理性睿智的基金经理

基金经理:陈星

上海财经大学国民经济学专业硕士

历任中海基金管理有限公司助理分析师、分析师、高级分析师、高级分析师兼基金经理助理,兴业基金管理有限公司专户投资经理。

2018年4月进入中海基金管理有限公司工作,曾任高级分析师、高级分析师兼基金经理助理。

2020年7月至今任中海魅力长三角灵活配置混合型证券投资基金基金经理。

一起走进魅力长三角

长江三角洲地区在我国乃至世界上的经济意义是什么呢?

长江三角洲地区是我国经济发展最活跃、开放程度最高、创新能力最强的区域之一,在国家现代化建设大局和国家区域发展总体战略全局中具有举足轻重的战略地位。2018年11月,国家提出,将支持长三角区域一体化发展并上升为国家战略。2019年3月,李总理作政府工作报告,正式将长三角区域一体化发展上升为国家战略,提出到2035年,长三角一体化发展达到较高水平,成为最具影响力和带动力的强劲活跃增长极。

从经济体量来看,长三角地区经济实力较强,经济总量约占全国1/4。我国共有17个GDP万亿城市,而长三角城市群就占到了6个。并且短期之内,长三角城市群还将增加两个万亿城市,那就是合肥和南通。所以长三角城市群的GDP万亿城市将增加到8个,长三角城市群的发展才刚起步,未来的潜力将逐渐释放。

从上市公司而言,截至6月底,在上海、深圳、香港、纽约等全球15个交易所上市的上市公司共计7425家,长三角整体有131家上市公司冲进市值500强。这意味着26%的500强上市企业都在长三角地区。

长三角区域哪些产业发展比较好?中海魅力长三角作为一只投资于长三角区域的主题基金,主要投资于哪些优质赛道呢?

长三角地区在电子信息、生物医药、高端装备、新能源、新材料等领域形成了一批国际竞争力较强的创新共同体和产业集群。

目前中海魅力长三角这只产品关注比较多的是医药、食品饮料、科技、新能源汽车、高端制造,这些都是比较受益于长三角发展的行业,同时它们的注册地、主要客户群也集中于长三角区域。

陈星首次分享,基金投资思路不容错过~

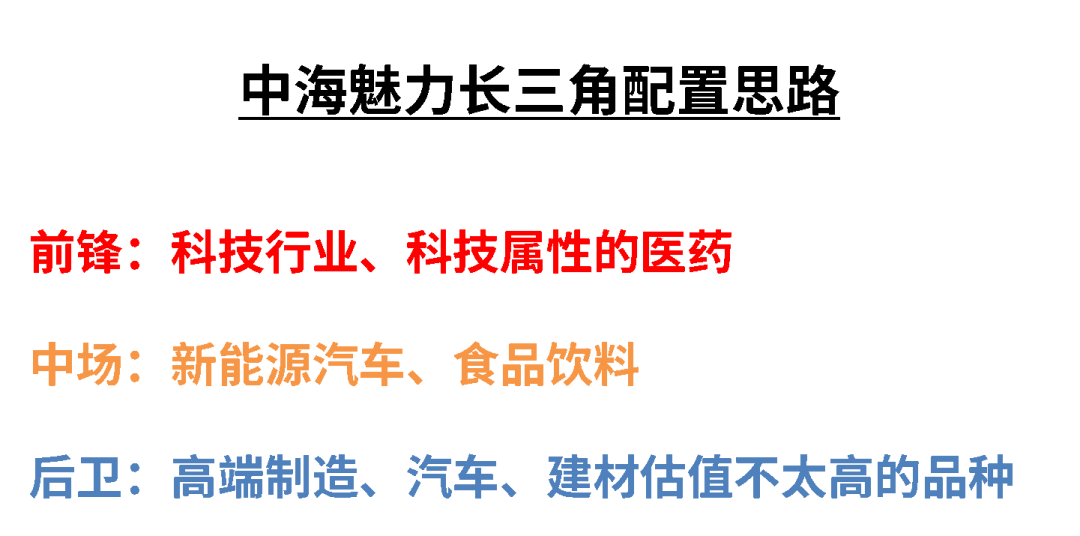

中海魅力长三角这只基金的投资思路是什么样的?

这个产品我们主要想做成稳健、均衡、成长的产品。在仓位上不会过于激进,在标的比较贵或是处于比较高的估值的时候,就不会有过高的仓位,同时注重整体组合的均衡性。

标的范围内会配置若干个驱动力,医药、科技、食品饮料等驱动力都是不同的。有些是来自消费升级、有些是国家保证产业链安全加强自主可控以及国产扶持力度、有些是海外产业转移。若干个驱动力可以使得整个组合的表现均衡,拉长来看能够获得跑赢主要指数的收益。

选择标的的出发点还是出于成长性。要考虑未来的两到三年是否业绩、关键财务指标上是否有明显的增速。会从自上而下的角度去寻找符合未来产业趋势的行业中好的赛道,再在其中找增长确定性比较高、估值相对匹配的标的。

从行业角度来说,比如说医药,其实可以分为很多不同属性的赛道,包括有科技属性的创新药疫苗、有消费属性的药店、以及其他属性的医疗服务、医疗器械等。医药当中也会寻求相对均衡的配置,不会集中在某一个领域。把医药看做一个全市场的行业,实现组合的均衡性。

在其他行业也会有所配置,包括电子、机械、电力设备等。会找未来景气度持续向上的龙头配置。

我也会控制估值水平,不会清一色高估值不考虑业绩情况,也不会清一色低估值,会按照投资组合的边界把不同的增速和估值尽量安排在这条边界上,做到有效的分散,降低组合的风险和波动率。

例如,计算机作为进攻性的行业,会配置一些比较好的云计算,虽然暂时看不到估值,利润表观上没那么突出,但会关注其景气度、成长性并作为配置。从组合的均衡性考虑,还会考虑机械、汽车等进攻性没那么突出,但也有一定成长性、估值也能接受的品种。

如果拿足球队来比喻我的组合的话,不可能全上前锋或是后卫,前锋、中场、后卫都会有所配置,攻守兼备。

如何选择进攻和防守队员?未来这些行业的展望又是如何?

前锋的话,市场在比较好的时候,计算机、医药中带有科技属性、TMT品种会有更好的收益率,在选择这些品种的时候会选择成长性最好的赛道。既然买了成长股,就是为了获得超额收益,必须要选择最好的赛道。同一个赛道中会做一个均衡,云计算SaaS这边高估值和低估值都会坚固,不会只考虑估值高成长性好的前几大标的,会兼顾估值合理的配置。

科技中的云计算、5G中光模块光器件判断是有比较好的成长性的。

除了打前锋的计算机、医药中带有科技属性、以及TMT品种,防守部分如何布局?

防守的布局是一种相对进攻的防守,不是单纯指银行这类低估值的品种,只是平衡组合的风险回报比,配置大家认为会介于成长和价值之间的品种。像汽车、机械,风格上会相对中性一些,不会被归在科技、低估值这类。还是想从这些当中找到有成长性的品种,在市场出现下跌的时候相对抗跌一些。例如汽车零部件下游是非常大的市场空间,这个行业在我国可以享受到成本优势、工程师红利,未来能够复制之前家电领域这样的优势,不断替代外资成为市场上主要的份额,从份额的角度核心的公司还是会有比较大的成长空间。这些汽车零部件不光是用在传统汽车,新能源汽车也会用,不会去选择只能用在新能源汽车上或是传统汽车。

医药行业前阵子涨了很多,最近也在回调,您对医药行业如何看?主要关注哪些子领域?

医药也同样考虑了未来的成长性,包括创新药、CXO等。从国内政策出发来看,国内对于创新药的发展毋庸置疑是支持的;从海外产业转移的角度来看,我国CXO公司也是进步越来越明显、争取到越来越多的份额,带来了更大的创新药的需求。医疗器械也是看的到比较明显的国产替代加速的过程。医药中也会配置一些进攻性的品种,在市场情绪好,催化剂比较多的时候会配置的比较多一些,在估值有些贵的时候会在医药当中做一个均衡,调整创新药龙头的比例。

对于市场震荡,投资者心情波动较大,有什么好的投资理念吗?

越是震荡,越要去看中一个公司的质地,这样抗风险的能力会强一些,时间拉长质地好的东西还是会跑出来。这样可以抵御。我的投资组合中主要还是要看成长性,不一定是龙头就配置,主要是挑选最具有成长性的赛道加上龙头。

在做组合的时候,我会注意各方面的均衡,包括选择行业、以及行业内标的之间都会均衡配置。我们类比足球队的阵容,主教练在选择合适的球员时,领先的阶段中要适当防守以保住胜利果实,估值低的时候可以加一些进攻策略。

感谢陈星经理的精彩分享!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。