2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰、简七等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

来源 | 财主家的余粮(ID:CaizhuFinance)

作为最主要的国际货币,美联储印出来的美元,并不仅仅在美国国内流通,美国国外的美元数量也十分庞大。

拿美元现金做个例子来说明。

根据美联储统计,截止2020年8月26日,美元流通中的现金(Currency in Circulation)为2.01万亿美元,而1998-2018年不同面值的美钞数量见下图。

据此比例计算,百元美钞的额度在总金额中占比约80%,折合1.62万亿美元,50美元和20美元分别有2300亿美元和1100亿美元,其他面值的美元额度占比极小。

根据美联储的估计,按照数量统计,大约60%的美钞现金在海外流通,但若按照额度统计,80%的百元美钞都在海外流通,这样折算下来——

就所有美元现金来说,美国国内的流通量可能仅占1/4,而海外则可能占到了3/4,总额约1.5万亿美元。

当然,我们都知道,在计算机和互联网早已普及的今天,大多数的美元并不是以纸钞现金的方式存在,而是以账户数字的方式存在。

这里需要说明一下的是,前面提到的美元现钞属于实体货币,也是基础货币,它如果在A处就不可能会出现在B处,是唯一的。然而,账户美元却并非如此,随着大家在商业银行的存入贷出,1美元的基础货币,很可能衍生出5倍甚至10倍的账户美元——所以,绝大部分的账户美元不是基础货币,而是广义货币。

关于美国境内的美元统计,并不复杂。

在“钱,钱,钱,钱……”一文中,我曾经提到过美国的货币统计体系:

M1=国库、美联储和存款机构以外的现金(即前文“流通中的现金”)

+商业银行的活期存款(不含存款机构、美国政府、外国银行和官方机构在商业银行的存款)

+非银行发行的旅行支票+其他与商业银行活期存款性质相近的存款;

M2=M1+储蓄存款+存款机构发行的隔夜回购协议+小额定期存款

+货币市场存款账户(MMDA)+零售市场货币市场共同基金(MMMF)

+美国银行向美国居民发行的隔夜欧洲美元+合并调整。

根据上面的定义,你基本就能明白,美国境内银行系统中的账户美元+现金美元总额,用M2基本就可以全部统计。

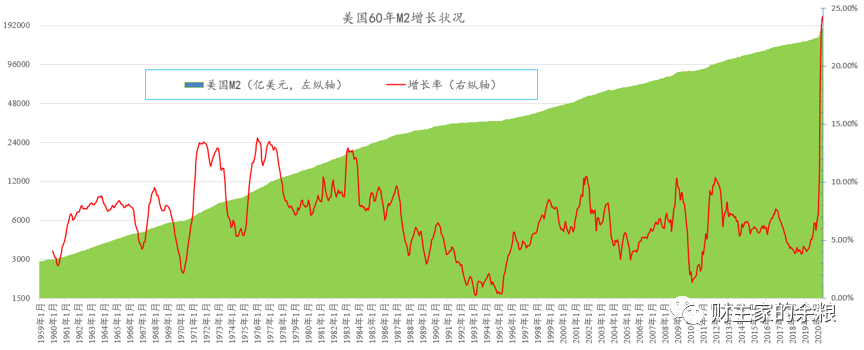

下面这张图,就是1959年迄今美元M2总量以及年度增长率情况(因为数额增加太快,左纵轴采用对数坐标),截止2020年8月17日,美元M2的总量为18.45万亿美元。

因为美联储过去几个月飞速印钞,2020年6月美元M2的年化增长率达到了24%,而美元过去60年的历史上,M2增长最高的年份也没有超过15%。

美国国内的美元,全部处于美联储监管之下,所以其总量很容易统计。

但是,海外美元并没有一个中央机构监管,其统计比较复杂。

当美国之外的某家企业或个人得到了美元(不管是通过出售商品服务得到美元,或通过发行债券、股票或贷款得到美元,一般都是账户美元),其选择通常是将其转入本国银行,这是形成海外账户美元的第一步。

这些海外账户美元早期有个名称,叫“欧洲美元”(Eurodollar,不含海外现金),因为其主要存储在欧洲的银行而得名。1980年以来,欧洲在全球的经济地位相对降低,而日本、中国以及其他新兴经济体先后崛起,于是这些美国境外所流通的账户美元,便被统称为“离岸跨境美元”,它们相当于海外美元的“基础货币”。

对于离岸账户美元的整体规模,国际清算银行(BIS)一般用离岸跨境美元敞口来表示。

截止2020年,包括欧元区的离岸跨境美元敞口和新兴市场的离岸跨境美元敞口,其总规模大约在3-4万亿美元的规模(见下图)。

当离岸美元账户形成之后,这些美元要么形成美元储蓄,要么,该企业或个人会再拿着这个账户美元去购买以美元计价的商品、服务或者资产。

如果是储蓄,银行得到这些美元,绝对不会让这些美元躺在账户上睡大觉,它们一定会拿着这个美元去放贷、去投资美元计价的债券,以获取收益。如果债务来自美国国内,那意味着这些美元又回流到美国境内,如果债务来自非美国区域,那意味着这个账户美元形成了一个新的、与美国无关的美元融资循环。

因为所有的账户美元都是一样的美元,它们来回与美国国内或海外发生债权债务关系,最终形成所谓的“跨境美元融资”。2020年6月,国际清算银行专门发表一篇文章,讨论了美元的跨境融资问题。

(文章网址:www.bis.org/pub1/cgfs65.htm)

文章提到,截止2019年4季度,以美元计价的跨境未偿付债券及跨境贷款总额,高达22.6万亿美元,美国,毫无疑问是跨境美元资金的最大提供者和接受者,但大量的美元融资活动发生在美国之外。

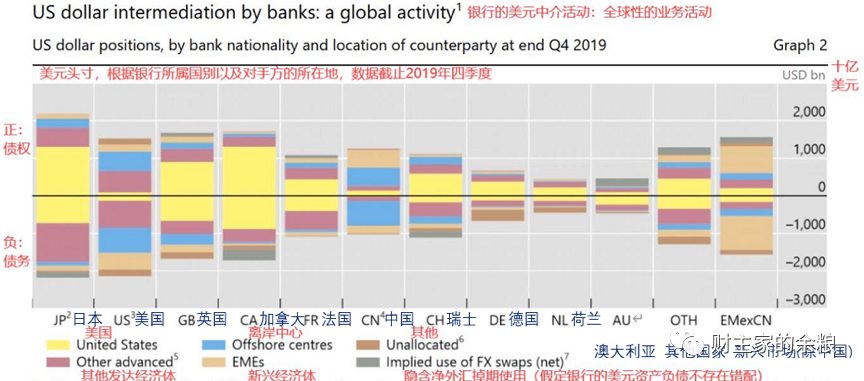

下面的图表,就是国际清算银行统计的,截止2019年底,不同国家跨境美元融资的构成。

通过图表我们可以看到,各国海外美元融资,主要还是由美国(图中黄色图例)、其他发达经济体(图中暗红色图例)、离岸中心(图中蓝色)所提供,其他方式的融资相对较少——而所有的黄色相加(源于美国的融资)总额是6.1万亿美元。

所有的这些跨境美元融资,最终形成了新的美元资产和离岸美元信用创造——每多出来一份跨境融资,就多出来一份新的美元资产,就多出来一份离岸美元信用创造。

与美国国内账户美元不同,海外账户美元不受美联储监管,也没有什么准备金的限制,同样的一百万美元,理论上说,其可以被无限次存入贷出,所以导致了海外美元的信用创造能力远大于美国国内。

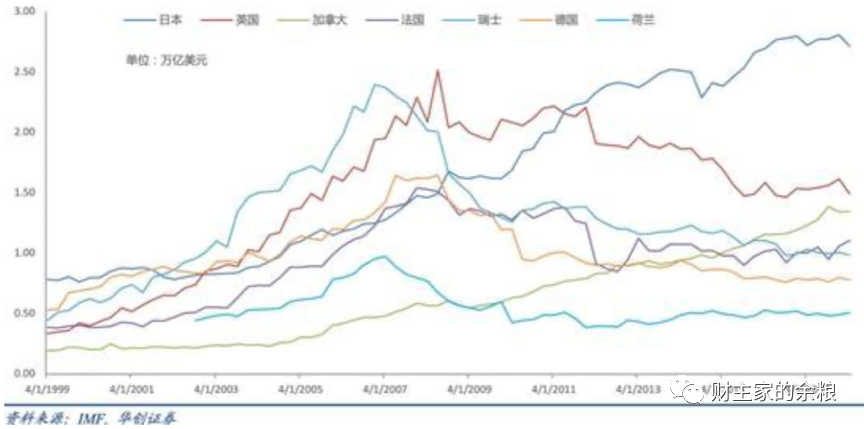

IMF对主要发达国家商业银行1999-2018年的离岸美元信用创造进行了一个统计,见下图。

根据图表,在2018年初的时候仅日本一国的商业银行所创造的美元信用,就高达2.7万亿美元,英国和加拿大紧随其后。

说到这里,我们有必要区分一下海外美元、海外美元融资、海外美元债权、美元外汇储备等概念(这里的“海外”指的是“非美国”)。

“海外美元”,前文已经讲过,主要是指存储在非美国银行的账户美元,也就是说,必须是货真价实的账户美元,但是又不在美国境内的银行存放。

“海外美元融资”,和“海外美元债务”差不多是同一个概念,指的都是非美国人(包括居民、企业和政府机构)所欠下的美元债务,可能以债券或美元贷款的形式显示,其债权人可能是美国人,也可能不是美国人。

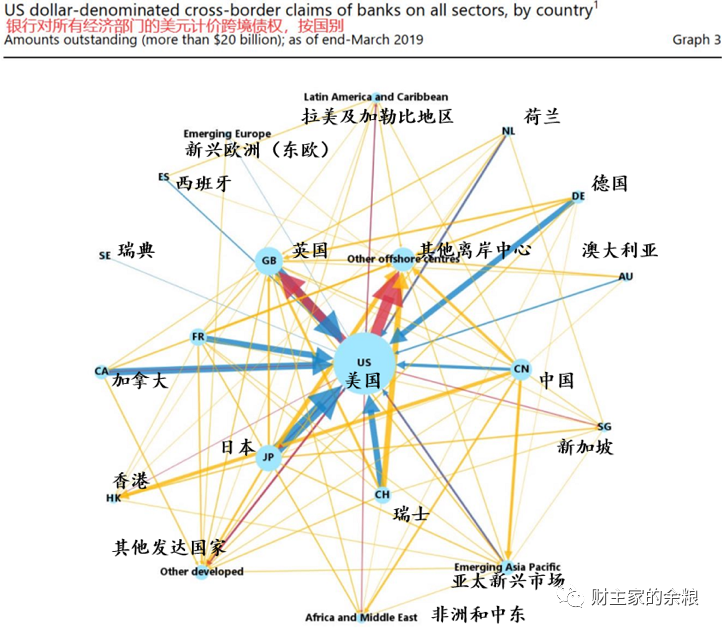

“海外美元债权”是指由非美国人所拥有的美元债权,但根据BIS的研究,这些债权关系中,有近一半都与美国无关,正如上文分析,总部位于日本、英国、加拿大、中国、瑞士、法国的商业银行才是其主要债权人。另外一半,则确实是美国人的欠债(包括企业和政府债务),下图显示了截止2019年3月份以美元计价的跨境债权关系。

图例说明(线条粗细表示其规模大小):

蓝色线条显示的是对美国的债权,日本最多,英国其次,加拿大、德国、瑞士、法国随后,其中有相当大一部分,是海外政府和央行所持有的美国国债;

黄色线条显示的是对非美国的美元债权,瑞士对离岸中心债权最多,其次是日本对离岸中心的债权,中国对香港的债权,中国对亚太新兴市场的债权,中国对离岸中心的债权,中国对非洲和中东的债权等;

红色线条显示的是美国银行对海外所拥有的债权,主要是对离岸中心的债权,其次是对英国的债权。

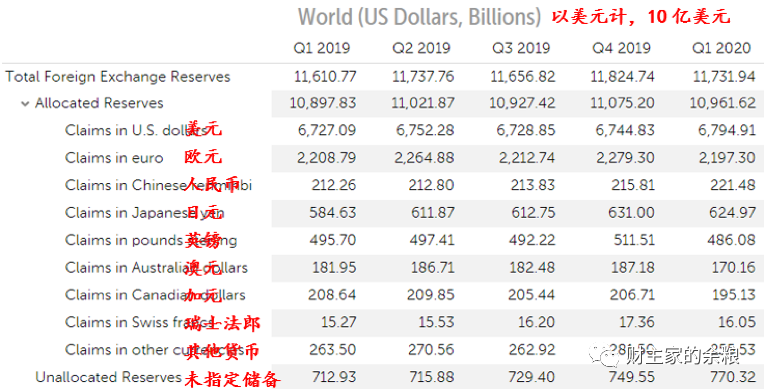

各国的美元外汇储备,指的是各国政府外汇储备中的美元资产,无论资产是账户美元本身、美元债券或者美元股票,例如,中国高达3.15万亿美元的外汇储备,大部分都是美国国债而非账户美元。根据IMF统计,世界各国外汇储备中不同货币计价的资产如下。

最后,特别说一下与中国相关的海外美元。

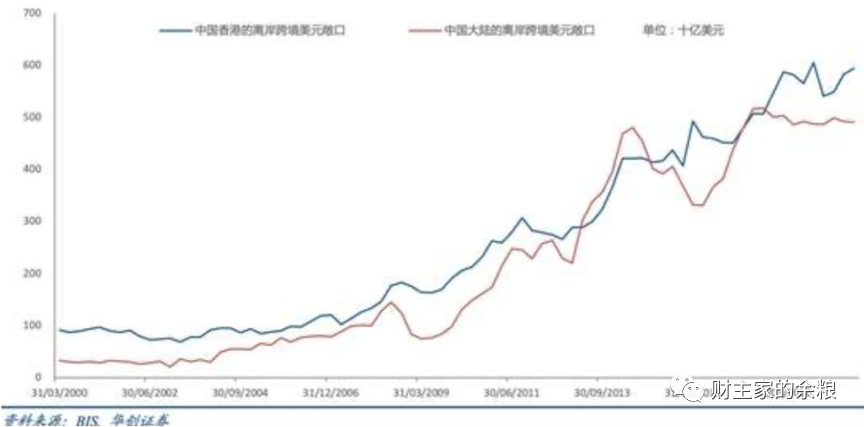

从账户美元的数量来看,从2008年开始,大陆及香港的离岸跨境美元敞口开始激增,到2020年年中,香港的离岸美元约6000亿美元,而大陆的离岸美元约5000亿美元,总规模相加约1.1万亿美元。

与其他国家跨境美元融资主要来源于美国不同,中国的跨境美元融资主要来源于离岸中心,也就是说,中国美元债务的主要债权人和债务承担人都来自于离岸中心(见“不同国家跨境美元融资构成”一图)。

这显然说明,中国那些涉及美元债务债权关系的企业,为了规避中国、美国的法律条文以及避税需求,他们通常会选择海外业务公司的股权,放在离岸金融中心开设的一家SPV那里。由此导致了中国的美元融资业务,债务人和债权人都显示来自离岸中心。

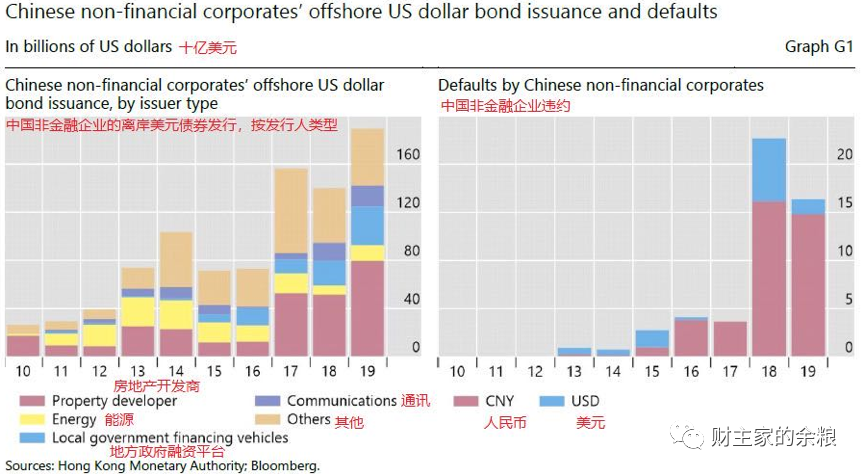

截止2019年底,中国的非金融企业约有5900亿美元的未偿还美元债券,相比中国的GDP规模,看起来其额度很低,但有几条值得注意的现象:

1)这些债务占了新兴经济体美元债务总量的36%;

2)这些美元债务中,很大一部分是2017年以来所借;

3)房地产开发商占了这些美元债券总额的40%,地方政府融资平台又占了20%,凑巧的是,它们恰恰都是在财务上根本没有美元收入的企业,其发行美元债券,纯粹是为了融资套利,如果美元升值,将对它们的债务偿还造成额外的压力;

4)未来5年之内,这些企业将面对4880亿美元的债务到期,其中2021年底房地产开发商就会面对800亿美元的债务到期,到期无论房价下跌或者美元升值,对它们来说都不是好消息。

如果进一步考虑到国有企业、金融企业的对外债务,根据中国国家外汇管理局发布的数据,截止2019年底,中国的外币外债余额为9.3万亿元人民币(等值1.33万亿美元),其中美元债务占83%(约1.1万亿美元)。

另一方面,从债权关系来看,随着中国过去20年的经济发展,中国目前已经是全球主要的美元债权国之一。前面的“跨境债券关系”图中已经显示,中国对香港、对亚太新兴市场,中国对离岸中心,对非洲和中东都拥有相当数量的美元债权。另,有人估计,中国还有5300亿美元计价的官方贷款和对中低收入国家的赠款,这也算是中国的美元债权。

有人曾从金融的角度来解释川普的行为:“中国央行已经变成了一家世界上最大的离岸美元商业银行,存准为0,不受美联储控制,而川普的做法是要降顺差,挤兑这家银行。”

这话虽然有一定的道理,但明显有夸大之辞,因为中国的离岸美元信用创造能力目前还远不及日本、英国和加拿大,另一方面,各种统计途径均显示,中国美元债权与债务总额整体相当接近,在庞大美元外汇储备的支撑之下,“挤兑”之说暂时难以成立。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。