2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

如果用一句话描绘近期的A股?跌跌涨涨跌跌涨涨……

没错!7月上旬沪指走出一波急涨姿势,“睁眼涨”、“牛来了”都是那段时间的写照,然而快乐来的太短暂,7月14日至16日,沪指连续下跌三日,随后A股开启涨跌交替的日子。

面对这样的行情,相信不少同学内心是非常纠结的!

股市大跌时,纠结要不要抄底,买早了会有浮亏,买晚了又会错失良机。

股市大涨时,纠结要不要追涨,后悔当初买少了,想追加又怕买在高位。

就如2020年2月份,月初市场受新冠疫情影响大幅下跌,肯定有很多人看到机会但纠结何时抄底。结果行情V型逆转,几周后,纠结的问题又变成到底该不该追涨。

那么,基金投资究竟该如何才能买得巧呢? 答案是四个字——“大巧若拙”。

可能有小伙伴又要问了“这四个字作何解?”不要急~请听小信为大家一一道来!

所谓“大巧若拙”,我们先来说一个巧字。可能对于大部分投资人来说,巧字主要体现在买卖时间的巧,即择时,低点买进高点卖出。但事情真的有这么简单吗?

首先,我们来看看,择时究竟有多难?

有人做过一个很有意思的研究:1996-2015年,买入并持有美股的年化回报约为8%。但如果投资者在上涨幅度最大的5天没有持股,那么年化收益会降低到5.99%;而如果是涨幅最大的10天踏空,回报会进一步下降到4.49%。10天相比于20年的5000多交易日,仅仅是千分之二。你有信心通过择时把这10个交易日找出来吗?

其次,如果要保证择时策略为你赚钱,需要的最低准确率是多少呢?

提出夏普比率的William Sharpe曾在美股市场做过研究,如果要想带来正收益,择时的准确率至少要达到74%。也就是说择时4次,对3次才可以。A股市场素来波动大,涨跌相比成熟市场都更加迅猛,对择时准确率的要求只可能更加残酷。实际上,多数A股投资者的择时决策往往贡献了负收益。

这里可能有些小伙伴又要提出疑问了,“为什么我们绞尽脑汁去择时,到头来择时却贡献了负价值?”其实,归根结底:业余者不够专业,专业者战胜不了人性。

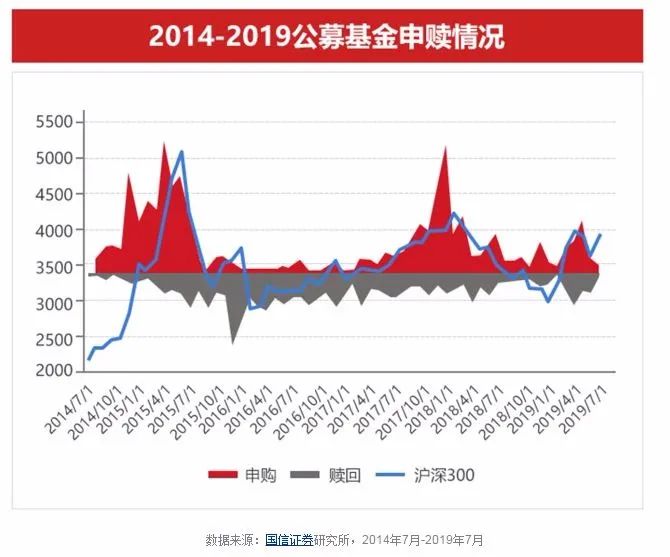

简单来说,就是“业余投资者追涨杀跌的择时,专业投资者靠选股获得超额收益”!举个例子,2014年7月到2019年7月,公募股票型基金的资金申赎情况基本印证了业余投资者追涨杀跌的择时过程。

如上图,我们可以很明显的发现,市场顶部往往是公募基金净申购的高点,业余投资者的择时以情绪化的追涨杀跌为主。

所以,最后我们回归一开是的四字箴言,“大巧若拙”。基金投资,很多时候讲究的是买的巧不如选的好,即选好基金、均衡配置、无视波动,这种“大巧若拙”的“笨方法”反而更有利于投资者的长期理财成果。

最后老规矩,给大家推荐几只绩优好基,有兴趣的小伙伴可以先行加自选哦~

(一)信达澳银新能源产业股票基金(001410),作为市场上专注科技领域投资的标杆产品之一,长期业绩表现优异,成立5年净值增长率270.67%。该产品基金经理冯明远先生,也是业内知名的“科技股”猎手、金牛基金经理,已在科技领域深耕十余年,投资风格成熟,擅长在高成长行业中深挖低估价值个股。(数据来源:海通证券,数据区间:2015.7.31-2020.7.31,信达澳银新能源产业基金:2015年7月31日成立)

(二)信达澳银健康中国混合基金(003291),该基金聚焦医疗领域投资,近一年收益高达114.49%,同类排名前2%。(数据来源:海通证券,数据区间:2019.8.1-2020.7.31,同类指主动混合开放型,合计1628只,信达澳银健康中国混合型基金:2017年8月18日成立)

(三)信达澳银红利回报基金(610005),该基金聚焦A股核心资产,行业覆盖广泛,持仓集中度低,近一年收益率68.89%,总得来说,这只产品比较适合心态稳固,追求长期收益的投资者。(数据来源:海通证券,数据区间:2019.8.1-2020.7.31,信达澳银红利回报混合基金:2010年7月28日成立)

信达澳银新能源产业基金:2015年7月31日成立。基金定期报告显示,2015-2019各年度及2020年上半年净值增长率分别为13.40%、-5.91%、39.27%、-16.08%、94.11%、36.79%,同期业绩比较基准(沪深300指数收益率*85%+上证国债指数收益率*15%)增长率分别为-1.12%、-8.94%、18.42%、-21.10%、31.08%、2.02%。【基金经理管理的其他同类基金】信达澳银先进智造基金:2019年1月17日成立;基金定期报告显示, 2019年度及2020年上半年净值增长率分别为39.64%、37.60%,同期业绩比较基准增长率分别为21.38%、0.72%。

基金经理冯明远:10年证券从业经验,6年基金从业经验;现任信达澳银联席投资总监、权益投资总部总监、基金经理;目前管理信达澳银新能源产业、信达澳银精华配置、信达澳银先进智造、信达澳银核心科技、信达澳银科技创新一年定开、信达澳银研究优选六只基金产品。冯明远自2016年10月19日起任信达澳银新能源产业基金经理,自2017年12月27日起任信达澳银精华配置基金经理,自2019年1月17日起任信达澳银先进智造基金经理。

信达澳银健康中国基金:2017年8月18日成立;基金定期报告显示,2017-2019各年度及2020年上半年净值增长率分别为2.09%、-18.87%、45.92%、60.81%,同期业绩比较基准(沪深300指数收益率*60%+上证国债指数收益率*40%)增长率分别为3.10%、-13.74%、22.93%、2.50%。

信达澳银红利回报基金:2010年7月28日成立;基金定期报告显示,2010-2019各年度及2020年上半年净值增长率分别为11.1%、-32.90%、0.82%、3.79%、55.87%、9.99%、-10.28%、-1.00%、-34.91%、61.51%、24.31%,同期业绩比较基准增长率分别为10.06%、-18.19%、6.44%、-8.21%、42.93%、24.58%、-5.54%、13.63%、-13.89%、13.66%、-5.68%。

风险提示:本材料不作为任何法律文件。我国基金运作时间较短,不能反映股市、债市发展的所有阶段。基金的过往业绩并不代表未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩的表现保证。基金投资有风险,请投资者全面认识基金的风险特征,听取销售机构的适当性意见,根据自身风险承受能力,在详细阅读《基金合同》及《招募说明书》等文件基础上,谨慎投资。请投资者严格遵守反洗钱相关法律法规的规定,切实履行反洗钱义务。

扫二维码 3分钟在线开户 佣金低福利多

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。