牛市第二阶段上攻蓄力中?军工、医药等牛股倍出,牛市情绪仍在,你还不上车?点击立即开户,3分钟极速响应,专属福利!助你“稳抓赚钱时机”!

出品|每日财报

作者|淇子

2020开年以来,资本市场回暖,基金赚钱效应显现。天相投顾数据显示,上半年各类基金利润合计达7268.52亿元,较去年同期增长10.75%。

据《每日财报》统计发现,数据可查的144家基金机构(含公募基金公司、券商资管等)上半年利润(即一季度+二季度)这一指标中,仅有2家是负值,其中便包括渤海汇金证券资产管理有限公司(以下简称:渤海汇金)。

公开资料显示,渤海汇金成立于2016年,系渤海证券旗下全资子公司,值得注意的是,该公司去年经历巨大人事变动,今年上半年又现负利润。为何在基金赚钱效应持续升温的背景下,渤海汇金上半年却出现负利润呢?

基金利润、公司收入持续下滑

据《每日财报》了解,渤海汇金资管成立于2016年,是渤海证券的全资子公司,去年,该公司的总经理、副总经理、董秘等重要职务均出现人事变动。

按公告日期,4月份总经理周磊离任,11月份副总经理屈艳霞离任,12月份董秘周里勇离任。

作为今年上半年出现亏损的两家公司之一,今年二季度渤海汇金资管利润为-0.64亿元,一季度则为66.51万元,综合来看,上半年利润为-0.63亿元。

具体来看,渤海汇金资管旗下的渤海汇金汇增利3个月定开在二季度利润为-0.65亿元,数据显示,虽然这是一只债券基金,但由于二季度债券市场的调整,上半年回报为-1.81%。

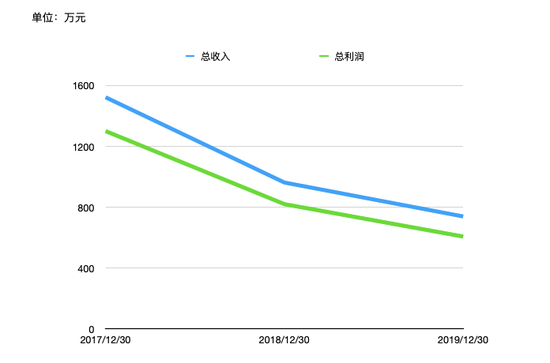

而反观近几年渤海汇金的收入情况表现,据财报显示,渤海汇金2017年至2019年总收入分别为1,522万元,962万元,739万元,呈持续下滑状态,2019年收入总额不足2017年的一半。

此外,渤海汇金在此期间利润总额也呈直线下降,2017年至2019年分别为1,300万元,820万元,607万元,利润下降幅度过半。

据天天基金网显示,渤海汇金三年间净资产规模也是一路走跌,从2017年年底的1.51亿元下降到2019年底0.23亿元,截至2020年6月30日,资产规模为0.27亿元,较去年年底略有微升。

据《每日财报》了解,2017年年底,渤海汇金净资产规模就比前年同比下降52.87%,2018年同比下降22.03%,2019年则同比下降3.09%,下降幅度有所减少。

综上,渤海汇金今年以来的业绩滑坡,或许是近几年利润与资产规模不断下降导致的结果,作为年轻的证券市场加入者,渤海汇金还需要实施有效措施,加快摆脱业绩下滑的困境。

频频换帅,弊大于利

据《每日财报》不完全统计,2019年来已有30多家基金公司出现总经理变更,从侧面反映出行业竞争的激烈。

渤海汇金近几年的人事调动也颇为频繁,此前2019年11月6日,渤海汇金发布高级管理人员变更公告,副总经理屈艳霞因个人原因于11月4日离职。

而在去年10月,渤海汇金也发布过高管变动公告,经渤海汇金第一届董事会第45次会议通过,盛况代替公司董事长徐海军升任总经理,同日,风险控制部总经理赵猛被聘为高级管理人员,总经理助理。

据公开报道,早在2019年4月,公司董事长徐海军才刚刚代任原总经理周磊任公司总经理,一年时间不到,渤海汇金高级管理人员变动频频。

而基金公司总经理岗位出现变化,原因不外乎原总经理升任董事长、个人原因离职、任期届满、工作安排等,其中,升职和个人原因占较大比例。

行业内高管人员频繁流动是行业竞争激烈的反映,一方面说明资管机构数量增加,高管人员以及基金经理具有更多选择与诱惑;另一方面是说明各大机构求贤若渴,强化投研部队的需求不断高涨。

公司高管人员流动在一定程度上有好处,公司核心人才更换对基金公司产品布局,销售风格以及投研体系带来更多创新契机。

但是,频繁更换核心高管人员影响公司正常经营,造成人心不稳,战略连续性以及基金经理业务衔接性减弱。

“马太效应”持续加剧,中小基金举步维艰

据《每日财报》了解,相比渤海汇金与博远基金的负向利润,上半年易方达基金、广发基金、汇添富基金、富国基金及华夏基金的利润均超300亿元,分别约为484亿元、461亿元、401亿元、328亿元及304亿元。

如果将统计结果范围扩大,上半年一共有11家机构利润超过200亿元。此外,还有17家基金机构上半年利润破百亿元,南方基金、嘉实基金、中欧基金、工银瑞信基金等表现也不错。

虽然绩优基金公司爆款赚得盘满钵满,但也有16家公司“颗粒无收”,而表现疲软的这几家都属创立时间较短的中小型企业,证券投资市场马太效应愈加凸显。

市场挺过寒冬,进入暖春后的基金购买热潮并未被所有公司充分利用,主要原因是渤海汇金、国开泰富基金等16家公司规模尚小,成立时间短,品牌影响力及投研实力都较薄弱。

据《每日财报》了解,其中多家公司选择持续营销工作,并无新增发行计划。而更为现实的事实是大型公募在产品新发等各方面优势不断发酵,中小型机构渠道也资源被不断挤压。

独立分析师杨晓磊认为:头部公募基金在主要销售渠道的市场集中度过高,所以中小型公司在“牛市”中也很难尝到甜头,而且长期缺少新品发行不仅错失良机,也会导致基金公司管理费收入下降,造成恶性循环。

随着行业竞争日趋白热化,明星基金经理+好看的过往业绩成为代销机构推送新基金产品和普通投资者认购新基金的必备条件,而这也恰恰是众多中小基金公司所不能具备的。

虽然中小基金也将公司发展方向放在了投研和权益产品之上,但因不能留住核心人才,更别提引进“自带流量”明星基金经理,面对理想与现实之间的鸿沟,中小基金公司也愈发举步维艰。

扫二维码 3分钟在线开户 佣金低福利多

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。