大讨论:近期,爆款基金频现引起各方关注,爆款基金是否有利于行业发展?是否有利于基金投资者?

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

新经济IP

“食之无味,弃之可惜。”

上述这句话或许正好可以用来形容中泰证券(上海)资产管理有限公司(以下简称中泰资管)当下公募业务的处境。

作为中泰证券(600918.SH)旗下专注于资产管理业务的子公司,中泰资管成立于2014年8月13日,公司注册资本为1.67亿元。

早在2014年,章飚离任国泰君安资管公司,负责组建中泰资管(原齐鲁资管)团队。2017年12月,中泰资管拿到公募基金牌照。在资管行业严监管、去通道、降杠杆的背景下,这也是当年获批的唯一一张券商系公募牌照,中泰资管由此成为第13家获得公募牌照的券商系资管。在三名发起人股东中,中泰证券控股并持有其60%股份。

不过,章飚治下的中泰资管在拿下公募牌照之后,旗下业务并没有突飞猛进,相反却渐呈“鸡肋”之势。

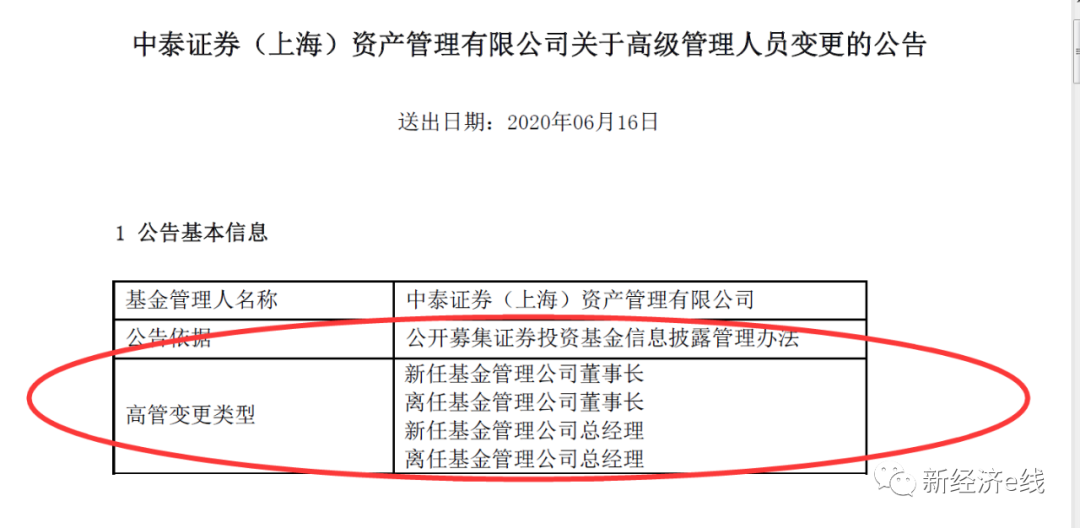

新经济e线获悉,2020年6月16日,中泰资管发布关于高级管理人员变更的公告称,公司董事长章飚和公司总经理叶展均因个人原因离任,原副总经理黄文卿将接替章飚担任董事长,公司CEO徐建东将担任公司总经理和CEO职务。

来源:公司公告

据中泰资管当天的公告表明,章飚离任后仍将担任公司董事一职,而叶展在公司不再担任其他任何职务。

管理费不够“塞牙缝”

新经济e线注意到,中泰资管虽然在2017年12月拿下了公募牌照,但旗下公募业务却始终长不大。说得夸张一点,公司凭公募业务赚取的管理费恐怕都不够“塞牙缝”。

Wind统计显示,截至今年一季度末,中泰资管公募资产规模从2019年四季度末的19亿元下降至14.3亿元,行业排名也从去年年末的116/140大幅后退至124/140,再度落后了8名。

按公司披露的2019年年报表明,报告期末,公司公募业务收取管理费共计约2654万元。同期,对应托管费和客户维护费分别为427万元和1096万元,合计为1523万元,占比近六成,余下销售服务费和其他费用分别为123万元和86万元。其中,仅客户维护费占管理费比例已超过四成,高达41.3%。

此前,中泰资管直到拿下公募牌照近一年之后的2018年12月5日才成立了旗下首只公募产品——中泰星元价值优选,该基金为大盘价值混合型基金。不过,中泰星元价值优选成立至今规模急剧缩水,从2018年四季度末的9.2亿元缩水至2019年四季度末的3.3亿元,一年之内资产规模缩水幅度超过六成,高达64%。

截至今年一季度末,中泰星元价值优选规模仅剩下2.8亿元。截至6月18日,该基金单位净值为1.2804,今年以来的净值回报率为1.1%,同类排名为1692/1906,表现相对落后。从中泰星元价值优选成立以来的业绩表现来看,年化回报为17.41%,同类排名985/1806。

公开资料表明,基金经理姜诚历任国泰君安资产委托管理总部助理研究员、研究员、投资经理,安信基金研究部总经理兼基金投资部总经理。2018年12月起任中泰星元价值优选基金经理。2019年3月和9月起分别担任中泰玉衡价值优选、中泰开阳价值优选基金经理。其在管基金总规模计6.88亿元。

截至目前,中泰资管旗下仅发行了8只公募产品,具体为债券型基金、混合型基金各3只,另有2只股票型基金。今年以来,中泰资管仅发行了2只指数型基金,分别是中泰中证可转债及可交换债和中泰沪深300指数,其最新资产规模分别为3.66亿元和5.56亿元。

值得关注的是,作为章飚的继任者,公司新任董事长黄文卿也来自国泰君安。黄文卿2001年7月加入国泰君安,2001年7月至2010年7月期间,历任国泰君安上海分公司证券分析研究员、衍生产品部投资经理、资产管理总部固定收益业务投资经理(部门总助)。2010年8月份至2014年7月期间,历任上海国泰君安资管固定收益部总经理兼金融市场部总经理、公司总经理助理。2014年7月份起加入中泰证券(原齐鲁证券),筹建资产管理子公司。

而徐建东则是中泰证券的“老人”,其于1994年至2001年,任泰安信托上海赤峰路营业部交易员、证券营业部经济业务副经理;2001年5月至2014年11月,任齐鲁证券上海赤峰路营业部总经理、济南山大路营业部总经理、莱芜业务总部、经纪业务总部总经理、北京资产管理分公司副总经理。2014年11月至今,徐建东历任中泰资管副总经理、总经理,现任中泰资管总经理、CEO。

券商系公募处境尴尬

实际上,新经济e线调查发现,类似中泰资管这样长不大的券商系公募并不是个案,而是普遍处于这种尴尬的境地。

截至目前,作为券商系公募龙头,上海东方证券资产管理有限公司(东证资管)正处于青黄不接的阵痛期。继王国斌、陈光明离职之后,今年5月,东证资管又一位明星基金经理林鹏从东证资管离职。随着公司主力操盘手的出走,公司眼下面临着人才断档、青黄不接的困境。东证资管尚且如此,其他券商系公募就更别提了。

Wind统计表明,在13家券商系公募中,主要分为两种发起模式。其中,东证资管、浙商资管、渤海汇金、财通资管、长江资管、华泰资管和中泰资管都是由券商资管子公司来申请公募牌照,相当于把公募作为资管公司部分业务体系设置,而目前华融证券、山西证券、国都证券、东兴证券、北京高华证券、中银国际均是直接申请公募基金牌照。两种模式背后其薪酬体系、激励机制、销售等诸多方面也会存在明显的差异。

新经济e线注意到,截至目前,不管是采取直接设立公募基金公司,还是借道旗下资管子公司申请公募牌照,券商系公募整体表现难言出彩。

从全年管理费规模来看,截至2019年年末,除了东证资管达到了十亿元级别以外,另有中银国际和财通资管两家在亿元以上,余下券商系公募则均在亿元以下。其中,华融基金、国都证券、渤海汇金这三家券商系公募2019年管理费收入更是不足千万元,分别仅有601万元、391万元、133万元。

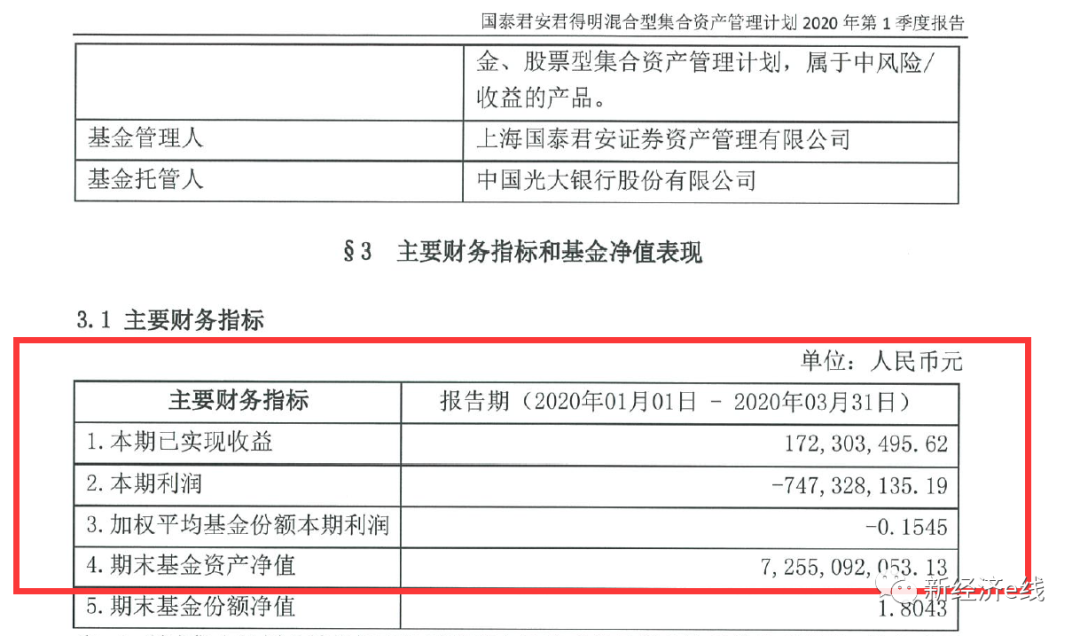

来源:基金公告

不过,对券商资管而言,旗下大集合公募化改造却又迫在眉睫。去年8 月,监管层给中信证券、国泰君安和东方证券 3 家券商正式下发了“大集合转公募”的确认函。2019年9月16 日,国泰君安资管大集合公募化改造后的首只产品即君得明混合型集合资产管理计划对外发售,首日销售规模超过 120 亿元。“君得明”是国泰君安资管首只大集合改造落地的产品,产品保留集合计划的形式,但按照公募基金进行产品运作。

另据“君得明”披露的2020年一季度报告显示,截至报告期末君得明集合计划份额净值为1.8043元。本报告期内,集合计划份额净值增长率为-8.84%,同期业绩比较基准收益率为-6.80%。与此同时,“君得明”最新资产规模较去年四季度末近122亿元相比,已急剧缩水49亿元至73亿元,缩水率逾四成。其中,今年一季度持有人赎回份额高达21.3亿份。

进入今年以来,券商大集合公募化改造的速度明显提升,中金公司、广发证券、太平洋证券、兴业证券等多家券商均推出了公募化改造产品。

业内认为,在银行系、券商系、私募系等各类类基金公司并行的竞争格局中,券商大集合产品纳入公募监管体系,此举利好资管行业长期健康发展,但大资管行业内部竞争也更加白热化,头部机构的优势将更为明显,而部分中小型基金公司受品牌知名度不高、分销渠道与合作对象拓展困难等问题影响,面临较大的竞争压力。同样,对券商系公募而言,这也更加考验券商资管的主动管理能力。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。