来源:麻利二铺

之前说过关于原油的一些风险和投资逻辑,果不其然这百年一遇的巨坑还是出现了。

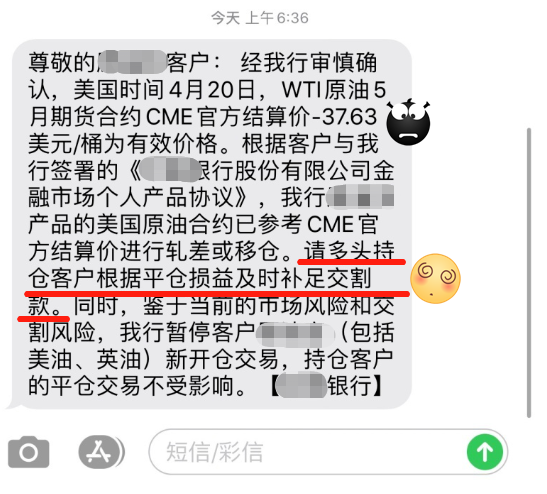

很多国内买所谓记账式原油的朋友,因为近期合约价格掉到了负数,所以在本金亏光的基础上,还倒欠了某银行一大笔钱,这就是商品期货的交割风险。

正常来讲,期货在交割的时候不管价格到多少钱,都可以有两种选择,一种是平仓出场,另一种是交割现货。然而大部分的投资者和国内的做市机构,基本上都在玩第一种;咱们在中国,交割成现货,那几桶石油要存放在哪里,都是有指定空间的。

可关键是,就算你想交割成现货,在国内也没这个条件,所以就算机构在1块钱选择平仓出货,海外真正有现货交割能力的机构是不会接这个货的,这样没有买家的状态只能挺到结算时间了。所以就导致了国内关于原油的记账式产品交割风险大规模爆发。

这里可以看出,这类记账式商品期货,本质上并不具备完整的期货投资属性,而更像是期权。可以买涨,也可以买跌(买卖也是一个坑,手续费),也可以续约(续约也是一个坑,直接剃肉)。

那亏了钱之后,会发生什么?首当其冲可能是某银行把交割后的欠账先垫付掉,然后在拿着欠款账单向散户要钱。

这就两难了,站在散户的角度,倾家荡产的估计不少,还拿什么还钱?站在某银行的角度,投资的决策是散户下的,风险自担,还不上钱的话很有可能拿着征信的皮鞭让散户跪着唱征服,但估计有可能然并卵,监管部门已经插手。

扩展了解:霸菱银行事件

当时,年仅30岁,身兼霸菱银行(BaringsBank)新加坡期货公司营业及后勤部负责人尼克·利森(NickLeeson)。1995年,利森利用不法手段进行欺诈交易,虽然“只”令霸菱承受14亿美元的损失,但却令这家拥有232年历史的霸菱最后走上破产之路。

霸菱银行(Barings Bank),是英国历史最悠久的银行之一,于1762年在伦敦开业,创办人为法兰西斯·巴林爵士(Sir Francis Baring)。

霸菱银行因从事国际贸易融资而致富,在英国担当一个重要的角色,英女皇伊利莎伯二世亦曾经为其客户之一。美国独立战争后,英国靠霸菱银行的信用,才能重开与美国的贸易。英法战争背后的最大金主正是霸菱,英国政府感激之余,还授予霸菱家族成员五个爵位。1988年,霸菱更获得英女皇颁赠杰出成就奖。

霸菱银行从来未在伦敦证券交易所上市,资产所有权全在高级管理层及慈善基金会的手上。

1995年2月26日,霸菱银行倒闭,其原因是一名在霸菱新加坡分行任职交易员的尼克·李森(Nick Leeson)在衍生性金融商品的超额交易,投机失败,导致损失14亿美元。

霸菱在倒闭后,以1英镑的象征价格卖给荷兰的ING集团,并成为该集团成员之一。霸菱银行及后改名为“霸菱资产管理”,继续在金融业立足。

“霸菱事件”的始末是这样的:上世纪九十年代在霸菱银行任职的利森,利用两个不同的帐户,以出神入化的技术,透过买卖日经指数期货牟取暴利。可是,日股市况突然逆转,令霸菱忽然承受18亿美元的损失,令这家拥有232年历史的霸菱最后走上破产之途。

当时,年仅30岁的利森身兼霸菱新加坡期货公司营业及后勤部负责人,急功近利的他,看中日股不断攀升的机会,利用不法手段进行欺诈交易,他一人开设两个不同帐户,透过这两个户口相互进行交易。当时日股气势如虹,利森因而为霸菱赚取巨额回报,在霸菱声名大噪。

霸菱本身对交易员的买卖有严格限制,利森这种欺诈手法原来很难得逞,不过,利森利用职权更改内容审核系统,才得以瞒天过海,顺利过关。

日股在93至94年底不断攀升,吸引利森在94年底购入2万至4万张期指好仓合约。然而,1995年1月17日日本发生大地震,日股迅即崩盘,一天内大泻超过1000点,利森开立的户口录得庞大亏损,但他利用职权隐瞒损失,更继续增持日经期指好仓,终于令霸菱承受近18亿美元的亏损,更被迫走上破产之途,并以象征式的1英镑卖给了荷兰金融机构ING。

利森事败后逃离新加坡,但最终仍要向德国当局自首,并被新加坡政府判处六年半监禁,但由于行为良好而缩短刑期。

P.S.霸菱银行的这个事情跟今天的原油事件,本质上的区别在于,霸菱银行亏的是自己的钱,而后者涉及到散户的钱。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。