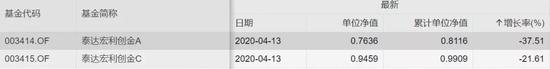

惨过跌停板!泰达宏利创金A单日暴跌超37%,历史组合并无踩雷记录

来源:资事堂

作者 | 陈嘉懿

编辑 | 廖莎

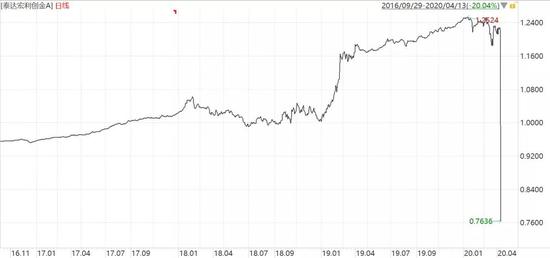

一个单日净值1.2219元的基金,下一天变成了0.7636元。这样的结果,基金持有人的心脏是否能承受得了?

4月13日,波澜不惊的基金市场上出现了罕见“放量大跌”的基金案例。

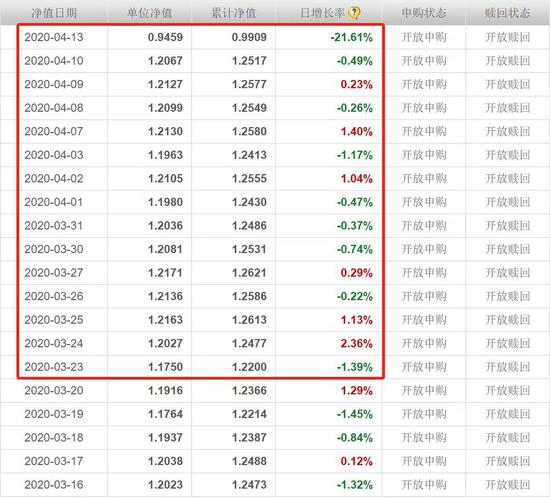

泰达宏利创金基金A类份额净值跌幅超过37%,C类份额的净值跌幅也21%。

令人意外的是,这只基金债券持仓以政策性金融债为主,权益资产占比不及50%。基金经理更是泰达宏利的投决会成员之一。

它为何会跌幅如此之深,一切令人费解。

单日净值大跌逾37%

4月13日,泰达宏利创金基金净值大跌。与上周五相比,该基金净值单日跌幅超过20%。尤其A类份额跌幅超过37%。

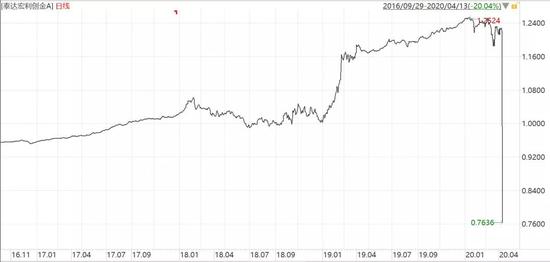

历史上看,该基金的表现颇为稳健。当日,其余基金鲜见跌幅超过4%者。泰达宏利创金为何创出如此大的跌幅?

股票异动概率不大

泰达宏利创金是一只灵活配置型基金,招募说明书显示,该基金股票资产占基金资产的比例为0%-95%。

那么是股票的异动吗?

从现有公开资料判断,大概率不是。

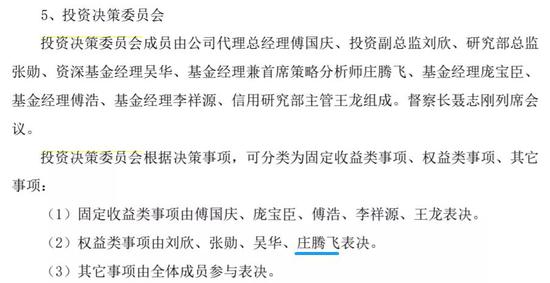

一方面,从历史的资产配置情况看,该基金成立以来,最高时股票占净比不到50%;从近期的资产配置看,股票占净比约在20%有余。

▼附图:泰达宏利创金A历史资产配置明细

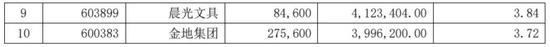

另一方面,以4季报披露的该基金权益部分持仓品种看,持仓以银行、家电、水泥等高股息低估值的板块为主。即使出现了一定的加仓,若不显著偏离这一风格,则组合难以出现单日如此大的基金跌幅。

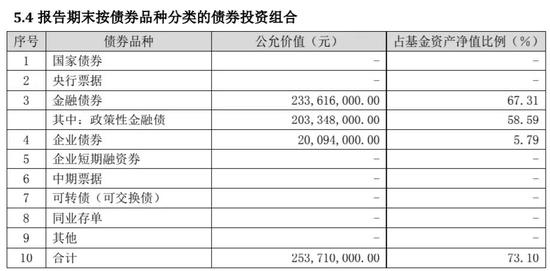

历史持仓以政策性金融债为主

那么是否是债券部份的投资是否出现了问题?

从2019年4季报的持仓信息看,可能性也不大。从债券品种看,该基金主要投资于政策性金融债,只有不到净值6%的比例投资于企业债券。

具体看,前5名债券明细确实未见能带来如此巨大的基金日跌幅的产品。

同时,2019年4季报显示,报告期内基金投资的前十名证券的发行主体未出现被监管部门立案调查的情况,在报告编制日前一年内未受到公开谴责、处罚。

基金经理在2019年4季报中也提到,基金组合的固定收益部分,考虑到经济基本面和潜在的通胀数据扰动,在 2019 年四季度保持了稳健配置的思路。

除非其一季度在债券投资策略上发生很大的变化,否则该产品债券踩雷的概率也很小。当然,这一情况或许可以等不日披露的基金一季报再做验证。

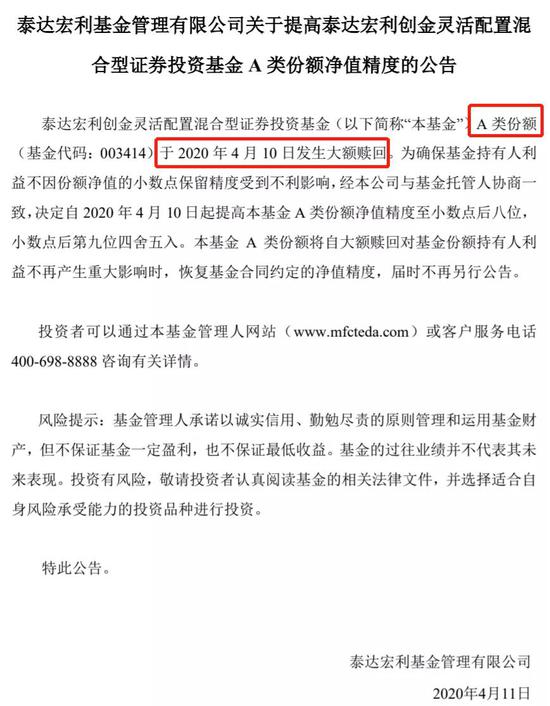

大额赎回影响?

那么若是这一惊人的单日跌幅并非来自投资策略,那又是为何呢?泰达宏利创金近日的公告或许提供了一些线索。

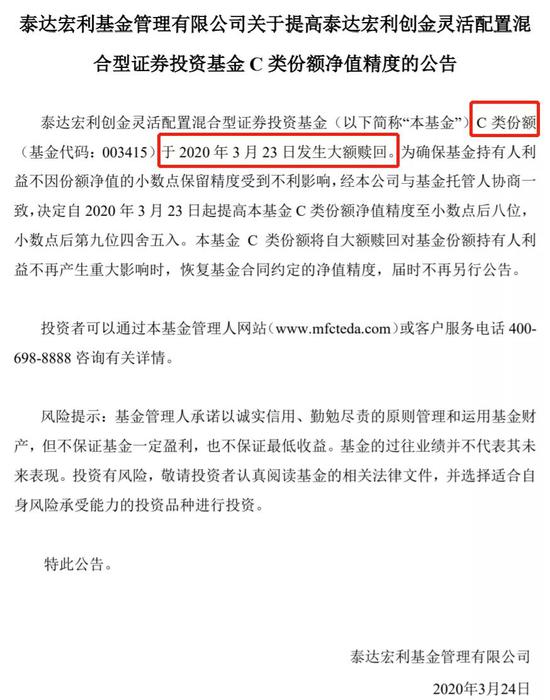

4月11日,泰达宏利创金公告,A 类份额于 2020 年 4 月 10 日发生大额赎回。为此,基金公司将调整净值精度,直到“大额赎回对基金份额持有人利益不再产生重大影响时”,恢复基金合同约定的净值精度。

不过C类份额并没有同期公告类似的消息。

C份额的大额赎回发生在更早些时候,此前有公告显示,泰达宏利创金基金C类份额于2020年3月23日发生大额赎回。

不过,从该基金近期最大的波动确实出现在4月13日,即A类份额公告大额赎回之后。

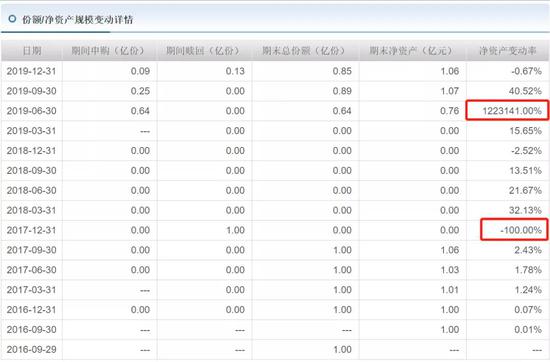

此外,从泰达宏利创金2019年半年报看,机构投资者占泰达宏利创金的比例很高,总共2.4亿份份额的产品,99.99%的份额由机构投资者持有,持有人户数仅仅205 人。

报告中也提示基金机构投资者占比较高,请投资者关注相关风险。

同时,2019年半年报显示,有6个机构账户持有份额比例在2019年上半年达到或超过20%。如今该基金仍未披露年报,从2019年4季报看,仍有2个机构账户在4季度期间出现持有份额比例达到或超过20%的情况。

基金报告提到,这类情况,易发生巨额赎回的情况,存在基金资产无法以合理价格及时变现以支付投资者赎回款的风险,以及基金份额净值出现大幅波动的风险。

▼附图:泰达宏利创金2019年半年报

▼附图:泰达宏利创金2019年4季报

历史上曾被机构“抛弃”

事实上,泰达宏利创金C类份额,自成立以来机构持有比例一直维持在接近100%的水平。

A类份额更为有趣,成立初期,一度都是机构投资比例接近100%。不过中间有段时间个人持有比例“西风吹倒东风”。其中,内部持有比例超过90%。当然,彼时A类剩余的份额数量很少。

历史上看,该基金的表现颇为稳健。而且,同时业内其余基金也罕有跌幅超过4%者。创金A如此大的跌幅确实令人费解?

▼附图:A类份额规模变动

不过,从A类份额的净值波动看,基金此前在面对机构资金的撤出时并未出现明显的净值异动,若此次真是受大额赎回影响,还真是“越活越回去”了。

▼附图:A类份额净值波动(前复权)

基金经理操盘风格差异大

另一个线索是,作为泰达宏利创金的基金经理,庄腾飞管理的两只产品持仓风格差异巨大。

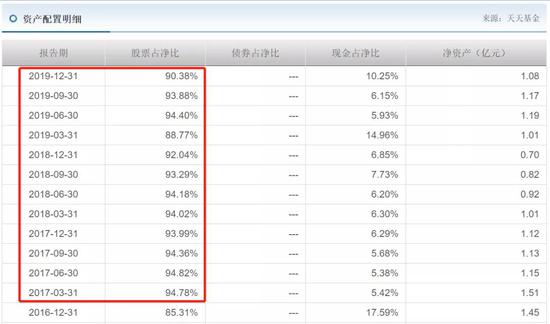

公开资料显示,庄腾飞是北京大学经济学硕士。2010年7月他加入泰达宏利,任职于研究部,负责宏观经济、策略研究及金融、地产行业研究,曾先后担任助理研究员、研究员、高级研究员等职务,现任基金经理兼首席策略分析师。

同时,他也是泰达宏利投资决策委员会的一员,参与权益类事项的表决。

如今,除了泰达宏利创金,他还管理泰达宏利市值优选、泰达宏利品牌升级以及泰达宏利领先中小盘。

这几只基金虽然现在均由庄腾飞单独管理,但股票占净比差异较大。2019年末时,泰达宏利领先中小盘股票占净值比约90%,市值优选净值比也较高,而泰达宏利创金显然是其管理的产品中股票占净值比最低的。

庄腾飞当前管理的产品中,泰达宏利领先中小盘是其单独管理时间最长的产品。自2017年1月管理至今,应当可以显露出其一定的投资风格。

招募说明书显示,泰达宏利领先中小盘股票资产占基金资产的投资组合比例为:60%-95%。而实际情况看,该基金自庄腾飞管理以来,定期报告的股票占净比从未低于88%。

同时,泰达宏利领先中小盘的持股风格也表现出明显的差异。以2019年4季报,基金经理提到,着眼 2020 年,进行一些过去两年处于底部、低估值品种的初期配置,比如银行、地产、传媒、汽车及新能源产业链等,但组合整体依然保持了对医药和电子行业的核心配置。

以此来看,庄腾飞在不同产品上的管理策略显示出了明显的区别。这是为何?

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。