基金“贫富”差距太大了!一年管理费只有30万,还有一年暴赚5个亿…

来源:券商中国

原创 詹晨

一季度即将结束,公募基金纷纷开始披露年报,一些平时无法了解的基金产品细节随之浮出水面。

在已披露的200多份年报中,兴全合宜大赚5亿管理费,排在权益型基金之首。然而,市场中总是几家欢喜几家愁,在ETF市场,也可以看到一些边缘化的品种举步维艰,比如万家上证50ETF,全年管理费收入仅30万元。

ETF的围城之境

ETF是近些年基金市场里发展极为迅猛的品种,各家基金公司前赴后继地进入这个领域想要分一杯羹,但殊不知,对于一些公司来说,这只是一座围城。

截止到3月28日,博时上证50ETF和万家上证50ETF是唯二的两只披露了2019年年报的上证50ETF。年报披露得很详尽,同时也多多少少地呈现出了ETF市场的真实情况。

万家上证50ETF(代码:510680)是一只被边缘化了的上证50ETF,最新规模1.67亿元,而2019年全年的成交额是685万,在某些日子里,一天的成交额甚至只有几百元,几乎被人遗忘。

那么这样的一只ETF能给万家基金带来多少收入?

答案是30万元。

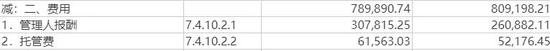

经过一年的运作,万家基金从这只ETF赚到了30万的管理,而托管行华夏银行则赚了6万元。这是一个可以忽略不计的数字,还抵不上基金公司为了日常维护这只产品所付出的精力。

与此同时,可以将其与博时上证50ETF作个比较。

博时上证50ETF2019年全年的成交额是96.7亿元,算下来,日均成交额在3000万元左右,相比之下,境况要好上许多。而根据博时上证50ETF披露的2019年年报,博时赚了178万管理费。

流动性的问题除了带来管理费的差异,还会影响其它方面。就全年来看,万家上证50ETF的年报显示,基金报告期内日跟踪偏离度为0.0372%,年化跟踪误差为1.2443%,这符合基金合同中日平均跟踪偏离度低于0.2%和年跟踪误差低于2%的规定,效果尚可。

在年报里,还有一些有意思的东西。

2019年,万家上证50ETF付出的指数使用费是15万元,这个数字在2018年更大,是20万元。相比之下,博时上证50ETF2018年和2019年的指数使用费都是5万元。

指数使用费是基金公司支付给指数编制公司的,收费标准由基金公司制定,而这个费用会平摊在投资者的头上。同样是上证50指数,万家上证50ETF收取的费用却要更多,这或许也是为了应付捉襟见肘的维护开销。

假如一位投资者购买了65000份万家上证50ETF份额(约合17万元人民币),就可以进入年报中的前十名持有人,看到自己的名字“上报”。

这样的窘境其实同样会存在于一些其他的基金产品,只是,主动型产品还可以寄希望于做好业绩来实现逆袭,而ETF又能如何破局呢?

赚了5亿管理费的兴全合宜

其实在已经披露的200多份基金年报里,管理费赚的最多的不是兴全合宜,而是博时现金收益。

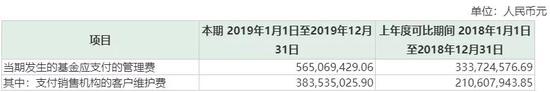

这是一只规模1600亿的货币基金,根据2019年年报,博时现金收益A赚了5.65亿元管理费,高于兴全合宜。只不过,这5.65亿元中,需要返给销售机构3.83亿元(占67.87%),留给博时的,便只剩1.82亿元了,这也是绝大多数货基的现状。

而在兴全合宜的年报里,则要硬气许多,5.03亿的管理费,只需要返给销售机构1.83亿元,分配比例为36.47%。招行是兴全合宜的销售机构,同时也是托管行。

想要切实地感受这个数字的大小,还需要拿同类产品作个比较。

销售机构与托管行同样也是招行,东方红睿丰2018年年报中显示,1.92亿的管理费中,返给了销售机构9000万,占比达到47%。

可见,兴全对于渠道端来说,议价权不小,毕竟兴全合宜在2018年收取的管理费,排在全市场第10,权益型基金第1。

除了大额进账的管理费,兴全合宜还可以为兄弟公司带来大量的佣金收入。2019年,兴全合宜为兴业证券带来了865万元的佣金,占当期佣金总量的26.20%。受规定限制,兴全合宜还要租用其他券商的交易单元,占比高的还包括中投证券、广发证券和中信证券。

兴全合宜庞大的基金规模常常为人诟病,但其实,规模大也会有许多好处。

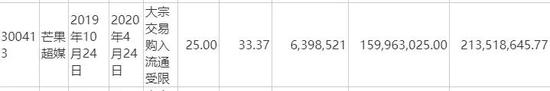

在兴全合宜的持仓中,许多股票是依靠大宗交易买入的,这会比直接在股市上买卖便宜很多。比如2019年10月24日的这一单芒果超媒,大宗交易认购价格是25元,而当天的盘面最低价26.86元,如此一来,不用看分时,就可以买得比最低点还低。这一单大宗交易花了兴全合宜1.59亿元,这几乎顶的上一只小基金的全部规模了。而这节省下来的1000多万元的建仓成本,也是兴全合宜大规模的优势所在。

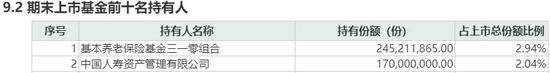

目前,兴全合宜的前两名持有人分别是基本养老保险基金和中国人寿资管,这也能看出险资对于兴全合宜的偏爱。

对未来市场的展望

基金年报中的投资观点是每一位投资者最关心的部分。在已披露的200多份年报中,绝大多数管理人依然呈现出谨慎乐观的态度。

广发双擎升级基金经理刘格菘表示,“展望2020年,宏观经济受短期冲击影响,增长预期有所下修,经济增长的不确定性可能主要来自房地产投资韧性是否可持续。2020年上市公司盈利端的企稳预期有望逐渐发酵,A股仍有震荡上行的空间。A股的整体估值水平仍不高,科技创新行业仍然是景气度最确定的投资方向之一,本基金继续看好科技和新兴成长行业的投资潜力,重点关注国产信息技术自主创新、新能源汽车等高景气行业,同时也关注部分出现景气拐点的互联网行业。”

兴全趋势投资基金经理董承非表示,“经过2019年一年的上涨,可以明显感觉到市场风险偏好的上升。从价值风格慢慢切换到下半年的成长风格占市场主流,到最近主题风格的盛行。虽然因为病毒疫情将行情稍有推迟,但是市场热情不减。我们对2020年A股的回报持稍微谨慎些的态度。目前的实体回报并不能支撑A股连续的高回报。如果只是估值水平的提升的话,那也只是寅吃卯粮,最终还是回到本源的。而且2015年过去不久,我想同样的错误市场应该不会再犯。所以2020年我们将注意力聚焦一些风险收益比比较好的板块。”

万家行业优选基金经理黄兴亮表示,“无论从全球ICT产业的发展周期,还是从本土公司的竞争力来看,在未来相当长一段时间里,国内科技产业有望获得长足发展。在诸多科技细分领域,本土公司的份额还很低,有足够大的进口替代的空间。在全面重视本土产业链发展的大背景下,加上国内科技企业已经积累形成一定的竞争力,这些公司有机会超预期增长,值得投资者长期关注。我们对国内科技产业的长期发展保持信心。我们重点关注核心半导体、网络安全、云计算、新能源车、医药研发、医疗服务等领域。这些领域的成长空间足够大,其中的代表型企业已经在全球竞争中获得一席之地,将来有望持续增长并给投资者带来回报。”

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。