原标题:外围市场大跌,溅了这些基金一脸血!却依然有人想抄底……现在会是好时候吗?

来源:每日经济新闻

继周一之后,昨日晚间美股再次触发熔断,这也是美股历史上的第三次熔断,没想到来的如此密集迅猛。而同日还有约10个国家的股市发生“熔断”,看得一众投资者直呼“活久见”!

随着外围市场大跌,QDII也被溅了一脸“血”——从2月21日美股大跌至2月11日,QDII已经平均跌超10%。虽然净值大跌,但从跨境ETF的流向上看,自2月21日大跌至今,依然有不少资金在默默“抄底”。这时抄底,是否为时尚早?

外围市场接连熔断,却依然有人在抄底?

本周的股票市场从美股的“黑色星期一“开始,随后演变成“黑色一星期”,特别是3月13日美股一周之内二度熔断,全球股票市场引发“熔断潮”。

相应的,以海外市场为主要投资标的的QDII基金和跨境ETF业绩也大幅下跌。

从QDII的业绩来看,自2月21日美股大跌至3月11日,QDII基金平均下跌10.83%,跌幅最大的一只是某石油主题QDII,2月21日至今已跌去45.4%,净值近乎腰斩。而随着3月12日净值的公布,其跌幅或将扩大。在普跌的背景下,仅有11只QDII(A、C份额分别计算)硕果仅存,期间收益为正。

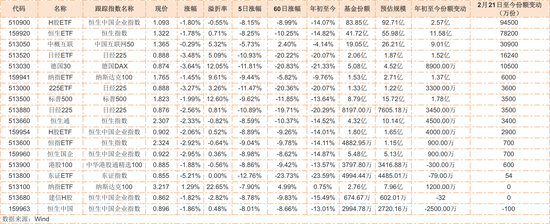

从跨境ETF来看,今日18只跨境ETF有17只飘绿。截至收盘,唯有一只纳指ETF午后翻红,上涨1.29%。同时,拉长时间来看,跨境ETF几乎无一收正,且年初至今跌幅超20%的有5只,分别是东证ETF、德国30和3只日经225ETF。

不过《每日经济新闻》记者注意到,即便业绩不够好看,但依然有资金不断往里涌。ETF的份额变化最为迅速明显,从当前跨境ETF的基金规模变化上不难看出,2月21日至今,大部分跨境ETF份额依然在不断增长。

比如,跌幅居前的3只日经ETF年初至今均呈现净流入,当前份额较2月21日共增长超2亿份;而跟踪纳斯达克100的两只指数虽然增长不如此前,但期间也有约6000万份的份额增长;此外,H股ETF和恒生ETF在这轮大跌中也获得不少资金看好,Wind显示,2月21日至今分别有9.45亿份和7.82亿份增长。

此外,据记者了解,近期有QDII基金呈现净流入,并且由于外汇额度限制,最近部分QDII公告暂停申购。而与此同时,也有QDII恢复此前暂停的申购业务。比如国泰纳斯达克100今日公告称,基金从1月17日起暂停申购,而为满足基金投资者需求,现于3月12日起恢复申购。

影响超预期,这是抄底的好时机吗?

净值大跌但基金份额却增加,这些资金是要抄底吗?究竟是抄底还是抄在半山腰?其实很难说,这取决于投资者自己对于市场的判断。

有基金业内人士表示,资金想要进场,是因为他们认为现在这个位置的相对价值确实还挺有竞争力的。从价值投资的角度,逆流而上买便宜是一种方式,但要说是不是底部,现在没有人敢轻易言底。这时候投资人进场之前,一定要评估好自己的风险承受能力。

上海证券基金评价研究中心某高级分析师表示,对于欲抄底的普通投资者而言,需要格外注意三点:一是要具备相应的风险承受能力;第二是要在个人的认知和能力范围内,对标的有一定的了解;第三是即便抄底,也尽量避免一次性投入所有资金。毕竟是绝对的底部还是相对的底部,很难预测。但价格跌得越厉害,性价比的确更高,越跌越买的逻辑是成立的。此外,当有多只产品跟踪同一指数时,最简便的方法是拿指数收益和基金收益进行对比,选择与指数收益最贴近的产品即可。

天相投顾高级基金研究员杨佳星表示,“近期因为海外原油、美股、包括黄金市场的大幅波动,对进行套利交易的资金形成了较大的吸引力,所以我们会看到有大量套利资金借助ETF入场进行套利操作,想去抄底美股或原油。对于普通投资者来说需要格外慎重。虽然下跌带来套利的机会,但是目前不论是原油还是美股都难说见底,在这种巨幅波动的情况下贸然抄底的风险性是非常高的,即便入场也不宜仓位过重。反倒是黄金作为优质的避险资产,其波动率相对较低,可以在回落时适当配置,在市场波动时期起到平抑风险的作用。”

从上述基金专业人士的建议来看,投资者此时想要进场抄底需谨慎。而实际上,对于美股,机构之间的观点也不太相同。

招商基金表示,这一波下跌,海外疫情的蔓延是主因,但流动性和头寸的原因显然加大了跌幅。此次疫情某种程度上可被视为对于全球经济金融系统的压力测试,沙特俄罗斯的原油价格战以及部分投资者担心的欧盟解体风险等,均属于次生灾害,疫情是否会导致更多风险的“爆雷”有待观察。但此次事件性冲击与2008年的金融危机仍存在本质区别,目前美国整体金融系统稳健,企业债和股市的局部泡沫是否会对金融系统造成严重打击,对此持偏乐观的态度。

平安证券首席经济学家张明则认为,本轮美国股市下跌的最重要原因,其实还不是高风险投资者通过大规模杠杆交易推高股市形成泡沫所致,而是原本稳健的机构投资者不断增持权益资产、投资过度集中在指数资金与ETF,后者的投资又高度集中在头部企业所致,并且预判本次美国股市的调整可能远未结束。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。