文 | 王宗耀

编辑 | 承承

宏图高科如今面临的困局,不仅仅是财务问题,且与该公司管理层的大幅流失、高管“走马灯”式更换有着一定的关系。而该公司前几年完成资产收购后的异常财务数据表现,也透露出企业如今所面临的困难是早有迹象的。

《红周刊》在《宏图高科昔日巨资并购埋“雷”,身陷流动性危机业绩持续亏损》一文中,详细地分析了宏图高科目前面临的严重流动性危机,而就在此前文章分析的问题之外,《红周刊》记者还发现宏图高科如今所面临的困局,不仅与该公司管理层的大幅流失、高管“走马灯”式更换有着一定关系,且该公司在前几年完成资产收购后的异常财务数据表现,也提前透露出公司如今所面临的困难是早有迹象的。

“走马灯”式更换管理层

宏图高科早期问题的暴露是从其管理层的频繁更换开始的。就在其2017年年报发布当日,即2018年4月10日,宏图高科突然发布公告称,公司董事、总裁辛克侠向公司提交了辞呈,申请辞去公司董事兼总裁以及董事会专门委员会委员职务,辞职后其本人将不再担任公司任何职务。虽然辛克侠的辞职并不暗示上市公司财务状况已经开始恶化,但宏图高科的管理层却由此陷入了动荡模式,开始了“走马灯”式更换。

在发布总裁辛克侠辞职公告的当日,杨帆被聘任为公司总裁。随着杨帆上任,公司便着手开始进行资产重组,拟将其直接持有的3C零售连锁业务板块子公司的控制权以现金方式转让至三胞集团,其中出售资产包括宏图三胞、浙江宏三、北京宏三各51%的股权。然而,因控股股东以及公司诸多资产已被银行轮候冻结,这一重组计划在2018年11月份被宣布终止。同年12月4日,任职仅仅8个多月的新总裁杨帆宣布辞去公司总裁职务。与杨帆同时辞职的还有宏图高科的董事长杨怀珍,其不仅辞去了公司董事、董事长职务,还一并辞去董事会战略委员会、薪酬与考核委员会成员等相关职务。

在杨帆、杨怀珍二人辞职后,接任总裁和董事长职务的是鄢克亚,然而其在位时间也不长,就在宏图高科发布2018年巨额亏损年报前夕,上任仅仅四个多月的鄢克亚也于2019年4月提交了辞呈,辞去公司董事长、总裁职务,不再担任法定代表人。这一决定导致本已辞去总裁职位的杨帆不得不重新出山,代为履行董事长及法定代表人职责,但时至今日,宏图高科仍未能选举出新的董事长。

除了董事长、总裁职务反复变更外,公司的其他高层也是换了又换。如在2018年4月公司董事、总裁辛克侠辞职的同时,副总裁兼董事会秘书韩宏图也递交了书面辞职报告,辞去公司副总裁兼董事会秘书职务;2018年7月,董事邹衍也提请辞去公司董事及审计委员会委员职务;同年8月,在控股股东股权及公司部分资产被冻结下,董事仪垂林也提请辞去公司董事、副董事长及战略委员会、提名委员会委员职务;董事施长云提请辞去公司董事及相关委员会委员职务。二人辞职后,均不再担任公司任何职务;11月,在上市公司重组计划被终止后,董事何嵩华也递交了书面辞职报告,提请辞去公司董事职务;12月,在总裁杨帆和董事长杨怀珍辞职后,董事陈军宣布辞去公司董事职务,所兼任的公司副总裁及董事会秘书职位在2019年4月份被一并辞去。

宏图高科2018年展开的管理层的“辞职潮”到了2019年也未能停止。2019年2月,董事吴刚辞去公司董事职务,5月份公司董事、财务总监宋荣荣辞职,10月份董事岳雷辞去公司董事及相关委员会委员职务,12月份,公司证券事务代表蔡金燕也辞去公司证券事务代表职务。而到了今年2月份,任职仅数月的独立董事王兵也申请辞去公司独立董事及相关专门委员会职务。

上市公司包括董事长、总裁、财务总监等诸多高管在内的企业高层频频辞职,不仅说明宏图高科的管理层是极其不稳定的,且在公司面临诸多危机处于极其动荡之际,管理层“走马灯”式的更换,不仅不利于企业稳定性,反而进一步加剧了投资人对宏图高科经营情况的担忧。

实际控制人遭公开谴责

或许是董秘、证券事务代表以及公司其他高层的频繁更换,也或许是其他不公开原因,宏图高科在很多重要信息的披露上也出现了不少的问题,直接导致上市公司及实际控制人遭到监管及谴责。

2020年1月15日,上海证券交易所对宏图高科的控股股东三胞集团有限公司和实际控制人袁亚非予以公开谴责,原因是其在增持承诺履行方面存在违规事项。需要注意的是,对于如此重要的信息,宏图高科竟然并未发布公告予以披露。

2018年2月3日,宏图高科发布公告称,控股股东三胞集团有限公司、实际控制人袁亚非先生拟自2018年2月3日起的6个月内,通过上海证券交易所交易系统集中竞价交易、大宗交易和信托计划等方式增持公司无限售流通股,拟增持资金不少于5000万元,累计增持比例不超过公司已发行总股份的2%。然而到了2018年8月2日,增持期限即将到期时,公司发布公告称“鉴于公司股票于2018年6月19日起因筹划重大资产重组事项停牌,待公司股票复牌后顺延实施”;2018年12月13日,延期期限也即将到期,上市公司再次发布公告表示,鉴于目前三胞集团资金流动性紧张,本次增持计划履行时间延长6个月;可到了2019年5月25日时,公司却不仅没有发布增持延期的公告,相反还发布了终止此前的增持计划公告。公告称,截至目前,控股股东三胞集团、实际控制人袁亚非先生尚未实施增持计划。鉴于三胞集团出现流动性紧张,虽一直在积极与各债权人进行协商与沟通,争取早日恢复公司的流动性,但截至目前尚未筹集到相应的增持资金,因此,经慎重考虑决定终止实施本次增持计划。

除了宏图高科外,三胞集团及袁亚非对于其控制的另外一家上市公司南京新百也同样做出了增持的承诺,但其增持计划也被一再顺延,最终也未能实施。

上市公司控股股东及实际控制人增持计划是市场高度关注的事项,涉及全体投资者对公司发展前景和投资价值的判断,可能对公司股价和投资者决策造成重大影响。相关股东在作出承诺前,应当充分评估自身资金实力、履行能力等情况,从而确定可实际执行的增持规模。三胞集团、袁亚非作为南京新百和宏图高科的控股股东、实际控制人,公开作出增持两家上市公司股份的承诺,在承诺期限到期后一股未增且公司流动性发生严重危机的情况下,延期增持计划但仍一股未增并结束增持计划,最终完成率均为0,显然这种情况已经严重影响了投资者预期。为此,上海证券交易所对其下发了《纪律处分决定书》〔2020〕4号,对南京新百和宏图高科技的控股股东三胞集团和实际控制人袁亚非予以公开谴责。

其实,对于类似的处罚,宏图高科早在2019年6月28日就曾因此前的信息披露问题而收到过中国证券监督管理委员会江苏监管局行政监管措施决定书。

2018年7月,宏图高科与匡时文化、董国强签署新的补充协议,该协议约定将已经过户在上市公司名下但尚未付款部分的匡时国际40%股权分别返还给匡时文化和董国强,同时解除前期现金购买资产协议及其补充协议中有关交易对价和业绩承诺及补偿的条款,该补充协议未经法定的审议程序审议,上市公司也未履行该协议内容。于是2018年11月28日,董国强向南京市中级人民法院提起诉讼,要求上市公司履行相关合同义务。而对于前述新签署的补充协议和诉讼,上市公司均未按规定及时进行披露。

此外,宏图高科在未与“15宏图MTN001”全部投资人就延期兑付方案达成一致的前提下,于2018年11月27日,披露了《江苏宏图高科技股份有限公司关于“15宏图MTN001”与投资人达成一致的公告》,上述披露存在不准确,不审慎的情况。就此,中国证监会江苏监管局对其采取出具警示函的监管措施,并记入证券期货市场诚信档案。

业绩承诺踩线完成之疑

宏图高科是于2017年完成对匡时国际收购的,根据当时签署的业绩承诺,匡时国际2017年需要完成1.6亿元净利润的业绩承诺,根据披露,当年匡时国际实现净利润1.62亿元,业绩完成率为101.49%,踩线完成了业绩承诺,其后,标的公司在2018年出现业绩“变脸”,出现了大幅亏损。对于匡时国际2017年顺利踩线完成业绩承诺的状况,回头重新分析可发现,其中是存在不小疑点的,因为宏图高科当时所披露的整体收入存在明显勾稽异常情况。

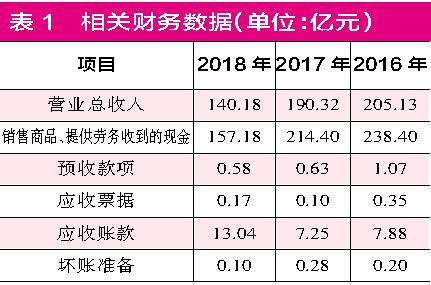

根据宏图高科年报披露,其2017年全年实现收入190.72亿元,其中主要以电子商贸为主要收入来源,金额高达159.87亿元,其余诸如工业制造、房地产,金融服务类收入则占比较低,而当年收购的匡时国际贡献的艺术品拍卖业务的收入也为3.21亿元,考虑到年报披露的17%增值税税率因素,宏图高科2017年全年实现的含税收入总额大约为222.68亿元。同期,2017年反映其经营性现金流入情况的“销售商品、提供劳务收到的现金”为214.4亿元,预收款项期末相比期初减少了0.44亿元,如此意味着其当年实际收到的经营性现金应该为214.84亿元,与222.68亿元的含税收入相比少了7.84亿元。理论上,这差额部分应该形成相应金额的经营性债权体现在资产负债表相关项目中。

可事实上,2017年末,宏图高科经营性债权中,应收票据、应收账款及坏账准备金额合计为7.63亿元,而以上相同项目的期初金额则合计为8.43亿元,期初相比期末减少了0.81亿元,这一结果显然与理论上应增加7.84亿元经营性债权的结论出现了明显相反结果,前后相差了8.64亿元之巨。如此结果是令人奇怪的,要知道2017年,宏图高科成功并购了匡时国际,理论上其期末的应收账款、应收票据等数据是包含了并表匡时国际的数据的,而期初金额则因为并购未完成,是不包含匡时国际并表数据的,如果其期初数据算上匡时国际数据的话,则当年的应收账款和应收票据的新增金额应该差额会更大,这就意味着当年宏图高科含税收入与流入现金及经营性债权之间的勾稽差异也会更为明显。那么,宏图高科多出的数亿元含税收入又到底去了哪里呢?

实际上,按照同样的逻辑来计算其2018年的收入与现金流及经营性债权之间的勾稽关系,则差异仅在千万元级别,相对于百亿元收入企业,这样的差异就相对正常的。如此情况不仅让人怀疑,上市公司2017年收入数据是否存在虚增的情况?而既然其并表匡时国际后的收入真实性存疑,那么当年匡时国际收入的真实性也自然是有待考证的,若结果2018年的业绩变脸情况,进一步让人怀疑其当年利润踩线完成业绩承诺的结果可能是不真实的。

采购勾稽异常

同样是在2017年,宏图高科的采购数据也存在勾稽异常状况。

年报披露,2017年宏图高科向前五名供应商采购的金额为43.38亿元,占当年采购总额的比例为25.57%,因此可推算出其当年的采购总额为169.64亿元。按照宏图高科当年17%的增值税税率计算,则其含税采购总额约为198.47亿元。既然有如此规模的采购,理论上就应该有相应规模的支出或者负债,那实际情况呢?

2017年,现金流量表中反映宏图高科经营性支出的“购买商品、接受劳务支付的现金”为193.04亿元,而其中还包含预付款项增加的2100余万元,扣除预付款项影响后,反映其当年实际采购支出的现金金额为192.83亿元,相比198.47亿元的含税采购少了5.65亿元,理论上,宏图高科当年的经营性负债将有同等规模的增加采购。

可实际上,2017年期末,宏图高科的应付账款和应付票据合计达23.22亿元,而以上两项的期初金额合计为24.25亿元,两项对比意味着其当年的经营性负债不仅没有增加,反而减少了1.03亿元。在一增一减之下,其实际采购相比现金支出和经营性负债合计多出了6.68亿元。

同样,其2017年因为合并了新并购公司报表的数据,经营性负债理应有所增加,如果不算合并报表公司新增的数据,则其披露的采购数据与现金支出及相关负债之间的差异还要更大。因此,对于这一疑点也是需要上市公司予以解释的。■

(本文刊发于2月29日《红周刊》)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。