主讲人介绍

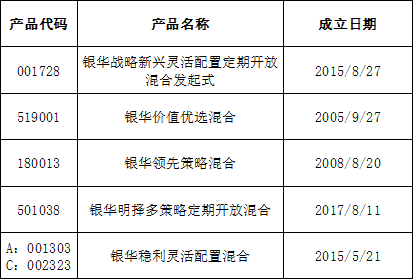

倪明先生,经济学博士,15年证券从业年限。曾在大成基金从事研究分析工作,历任债券信用分析师、债券基金助理、行业研究员、股票基金助理、基金经理等职。2011年4月加盟银华基金,现任投资管理一部副总监兼基金经理,投资决策委员会成员。目前管理银华战略新兴灵活配置定期开放混合发起式、银华价值优选混合、银华领先策略混合、银华明择多策略定期开放混合、银华稳利灵活配置混合等基金。

一、摘要

1、主要看好两类投资机会,第一类是未来一至两年行业增速很快的行业里的龙头公司。第二类机会是那些可能行业增速并不是很快,但是个股具有很强自身成长性的公司。

2、基于第一类投资机会,今年我们主要配置传媒、计算机和消费电子这三个板块。基于第二类投资机会,这一类机会很多出现在周期性行业里面,比如养殖、工程机械、有色行业里的一些龙头公司。

3、未来市场应分为两个阶段,第一个阶段是本身经济受疫情影响处于下行过程,各项政策处于非常宽松的环境,有利于高风险偏好的板块。第二阶段是经济已经出现明确回升,同时流动性开始边际紧缩,这个时候可能是风格会出现切换的一个重要时间点。

二、路演实录

首先介绍一下我们整体的投资方法和选股标准,然后再谈一下我们对市场的看法和现在配置的一些建议。

关注两类投资机会

整体来说,我们希望组合的主要仓位在以下两类投资机会上,第一类是未来一至两年行业增速很快的行业里的龙头公司。我们很看重未来一至两年的行业增速,如果它是加速的一个趋势是更好的。第二类的机会我们会去关注那些可能行业增速并不是很快,但是个股具有很强的自身成长性的公司。基本上希望我们的投资组合主要分布在这两类机会上。

组合配置思路与结构

基于第一类的投资机会标准,今年我们主要配置在传媒、计算机和消费电子这三个板块上。因为这三个板块都属于行业增速比较快的三个细分子行业。首先是传媒,在传媒里我们主要配置的是两个方向,第一是游戏,第二是高清视频。因为游戏本身今年以及明年的行业增速就是一个逐年加速的趋势。而且叠加后续5G大规模网络建设完成之后,实际上云游戏应该是未来很重要的一个5G应用方向,带来整个游戏行业用户基数的增加以及流量的增加,进而带动整个行业增速的增加。所以这是我们基于行业增速选择的今年以来一直配置的板块。第二个子行业就是高清视频还有大屏,这个子行业实际上也受基于5G未来的应用。基于行业增速、用户数量快速增加以及流量快速增加,按照这三个标准来进行选择,高清视频和游戏是我们在传媒行业最重要的两个配置的方向。今年以来也给我们贡献了比较大的超额收益。

第二个子行业是计算机行业,我们选择的细分子方向一个是云的上游,也就是服务器子行业。因为这个子行业受益于整个云下游应用需求的快速增加,进而带动整个上游的关键硬件设备的采购量激增。而且这个行业它在过去几年经历了一个比较明显的下行周期。我们关注到从去年三季度开始,主要的一些云应用的国内和国外的大厂商的资本开支都出现了一个季度环比的明显上升。再叠加5G应用和流量的迅速增加,所以说这个行业主要受益于下游的云应用的需求快速增加,进而带动服务器行业增速的迅速回升,所以行业增速从今年开始会经历一个明显加速的过程。所以也是我们重点配置的计算机细分领域的一个方向。第二个方向就是信息安全,这个领域实际上在过去几年的增速一直维持在20%左右。今年因为是十三五的最后一年,不管是政府还是企业对于安全的标准和需求都是越来越高的。所以这个子行业今年的行业增速我们判断也会在原来就比较快的基础上出现进一步加速,可能会到30%左右。所以信息安全这个子行业也是我们在计算机里面主要配置的方向。

第三个方向是消费电子,它主要受益于5G手机的大量推出,尤其是苹果会在今年三季度推出他的首款的5G手机。所以在经历了前几年的换机需求较弱时期后,我们判断从今年开始到明年,由于5G和还有创新带来的换机需求会出现一个明显的上升,进而带动整个行业增速的提升。所以消费电子这个板块也是我们重点看好的方向之一。

当然除了新兴行业之外,实际上还有很多基于行业增速可以选出来的子行业,比如创新药、高端白酒,其实这两个行业都属于行业增速很快的这一类典型投资代表。当然,受今年疫情的影响,高端白酒的增速在阶段性出现了一定回落,但是我们判断这并不影响之后高端白酒需求的快速增长,同时也不会使目前高端白酒的行业格局发生任何变化。所以说这一类的机会虽然在短期并不受益,但实际上如果拉长到一年的纬度看,我们也是非常看好这个行业。创新药其实也是同样的逻辑,我们主要选择的一个是以创新新药为代表的子行业,另一类是以生长激素为代表的子行业。这两个行业无论是从长期的渗透率提升空间还是从最近一两年的行业增速来看,都是一个非常快速的过程。这两个子行业里的龙头公司都可以充分分享到这个行业的快速增长。所以说这两个子行业虽然并不是我们通常意义上定义的以TMT为代表的成长性行业,但是实际上它本身也都是快速增长的行业。这两个行业如果从一个中期角度来讲,我们也是非常看好的。

第二类投资机会其实就是我们所说的一些行业增速可能并不快,但是由于自身核心竞争力和市场占有率的不断提升可以实现自身业绩快速增长的公司。因为投资的本质实际就是增长,无论增长是来自于行业增长还是来自于公司自身的内生增长,落脚点都是在增长这一点上。所以说这一类机会我们也是非常关注的。这一类机会很多是出现在周期性行业里面,比如养殖、工程机械、有色行业里的一些龙头公司都是非常典型的代表。这几个行业的行业增速其实并不快,但是这些公司它都是因为自身的核心竞争力能够显著优于同行业,所以能够实现自身市占率的快速提升,同时实现自身业绩的快速增长。类似这一类的投资机会也是我们关注的重点。

未来市场看法

下面谈一下我们对市场的看法。目前市场的格局大家也都能看到,是处在一个风险偏好非常高的状态下。主要原因是因为受到疫情影响,整个流动性,包括货币政策、银行间流动性等都在之前已经相对比较宽松的基础上出现了进一步的边际放松。这就会导致整个市场的风险偏好维持在一个很高的水平。对于整个市场来讲是一个比较好的状态。

进一步来看,我们认为对未来市场应分为两个阶段,第一个阶段就是目前这个阶段。市场本身的经济受到疫情影响还处在一个下行的过程中。那么这时货币政策和财政政策,包括二级市场的监管政策,其实都处在一个非常宽松的环境下。这个环境下实际上非常有利于高风险偏好的板块,比如像TMT就是典型的代表。这个阶段可能我们所说的蓝筹股或者价值股并不会跑赢整个的大盘。主要还是由这些高风险偏好驱动、高估值的这些成长股风格会是相对比较占优的。

我们认为之后风格的逆转可能会出现在当经济已经出现了比较明显的回升,流动性边际上开始出现紧缩的时候,高风险偏好、高估值这一类板块边际上就会承压。这个时候受益于经济回升的这一类板块就会出现一个相对比较好的超额收益。当处在第二阶段时,我们会相对看好顺周期的一些产业,包括像水泥、工程机械、白酒还有保险,其实这些板块现在都处在一个相对估值比较低的位置,但是他们主要受损于现在经济下行的一个趋势,所以自身的业绩和景气度其实边际上是有压力的。当出现在第二阶段时,也就是经济已经出现了明确的回升,同时流动性开始边际紧缩的时,我们判断这个时候可能是风格会出现切换的一个重要时间点。

因此,从短期来讲我们还是会把主要仓位配置在刚才我们所讲到的行业增速在未来一到两年会出现比较明显上行的这些成长股板块。同时我们也开始逐步布局后续经济企稳回升的这些板块和行业。我们主要会布局在工程机械还有有色相关的一些板块里。因为我们认为经济回升的时间点虽然并不好判断,但是这个经济回升的情况是一定会出现的。所以这些板块本身后续出现企稳回升的态势的确定性还是非常高的。以上就是我们目前主要的配置策略以及市场看法。

三、问答环节

【提问】请问倪总,银华战略新兴未来的投资思路是什么?未来主要会投资于哪些板块?

因为银华战略新兴我们希望相对进攻性会更强一点,所以配置思路跟我们之前讲的整体思路一样,但是我们希望在整个行业增速快的板块中配置比例能够更高一些,这样能够体现出一个更强的进攻性。所以我们下一阶段的投资思路还是集中在主要的四个行业,一是传媒,二是计算机,三是电子。这个电子里除了我们刚才讲到的消费电子以外,我们也会更关注半导体行业的一些投资机会。第四个板块是通信,因为在通信里面实际涉及到包括像物联网这个行业也是细分增速很快的一个子行业。所以主要是传媒、电子、半导体以及通信里的物联网,主要是集中在这些板块的配置上。

【提问】请问倪总,您认为目前疫情是否还会对市场产生较大的影响?

我们觉得是不会的。因为一是目前除了湖北以外的地区,整个新增的数量是一直在持续下降的。而且即使是湖北的话,因为现在已经集全国力量来控制,所以实际影响我们觉得在后期也是会消除的,这只是时间的问题。

【提问】请问倪总您对于半导体行业怎么看?

这个板块我们觉得是最受益于短期市场环境的,因为本身半导体这个行业的优势是在于国产替代的长期空间是非常大的。但是它最大的问题在于短期业绩和估值其实是没法看的。但是现在的市场环境处在一个风险偏好极高的环境中,所以这个时候其实是最适合类似半导体板块投资的时间窗口。就像我们刚才讲到的那样,最大的风险来自于后续经济回升到一定时间之后,整个货币政策出现边际收紧,那么这个时候实际上对于像半导体这样的高估值板块来说杀伤力比较大。但是我们判断现在的环境其实还是很适合这类板块投资的。

【提问】请问倪总您对于光伏行业怎么看?

这个板块其实我们今年也比较看好,但是受制于我们结构和仓位的影响,我们做了一些配置,但是配置的比例还不是很高。我们还是想找机会再增加在这个板块上的配置。因为这个板块其实也是符合我们刚才选股标准的。今年从全球的装机量来看,实际上应该有一个20%~25%的增长。再往后看,因为光伏已经实现了平价,那么受益于成本的不断下行,这个行业的经济性会越来越好。所以未来的需求还会保持一个比较平稳的增长。所以说对这个板块我们也是比较看好的,现在也在逐步增加对这个板块的配置比例。

倪明旗下管理基金一览

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。