本文共1786字,预计阅读需要5分钟。

每条大街小巷

每个人的嘴里

上班第一句话

就是“你抢到票了吗?”

这几天,小盛认识的许多小伙伴都在疯狂地抢春运火车票,大多数都是以遗憾告终……众所周知,中国有两辆最难上的车——一是春节回家的车;二是牛市的列车。这就印证了那句名言:要想精准地踩点入市,比接住空中的飞刀还难。为什么投资者会有这样的“难处”呢?

客观原因

❀ A股牛短熊长,行情很难把控

从历史走势来看,A股市场“牛短熊长”是客观事实。相关数据显示,A股牛市涨幅的中位数在3倍左右,大概区间长度在2年左右,熊市的跌幅在50%,长度大概在3~4年,牛熊振幅比在6倍左右,牛市时间大概是熊市的一半,典型的牛短熊长。

亚太市场主要股指牛熊情况

资料来源:华宝证券研究创新部,日期:1990年-2019年

主观原因

❀情绪是投资最大的杀手

在市场中,喜欢追涨杀跌,这是大多数投资者的通病。据深交所发布《2017年个人投资者状况调查报告》显示,就投资者的投资理念来看,长期价值类投资者占比只有26.5%,不到三成。其他投资者很难坚持长期持有同一只股票,那么想抓住完整的上涨行情就更难了。

数据来源:深交所《2017年个人投资者状况调查报告》

春运一票难求,咋解决?官方推上线新功能“候补购票”,抢票更容易啦!那“踏上牛市列车”,投资者又该怎么做呢?是时候又要搬出小盛一直以来向大家介绍的基金定投了。

A股牛短熊长,定投更合适

虽然A股牛短熊长,但是经验告诉我们:熊长牛短的市场更适合定投!

举一个例子说明:2010年1月至2015年6月是一个牛熊市周期,划分2010.1-2014.6为非牛市,2014.7-2015.6为牛市。

上证综指年度收益率

数据来源:Wind

我们分别从2010年1月—2015年6月(熊长牛短)、从2014年1月—至2015年6月(熊短牛长)这两个时间段开始每周定投1000元。熊长牛短的区间定投收益率为73.02%,比熊短牛长的区间高出5倍多。

数据来源:Wind,统计区间2010.1.1-2015.6.30

A股市场更多地是处在“熊长牛短”之中,定投可以让我们在熊市积攒更多的便宜“筹码”,一旦市场回暖,才能获得更好的收益。故“熊长牛短”的A股市场将更适合定投。

纪律投资,相信时间的力量

情绪,在投资中总扮演坏角色。而基金定投,是避免失控的好方法。不想输给贪婪,亦不想败给恐惧,坚持下去相信时间的力量。

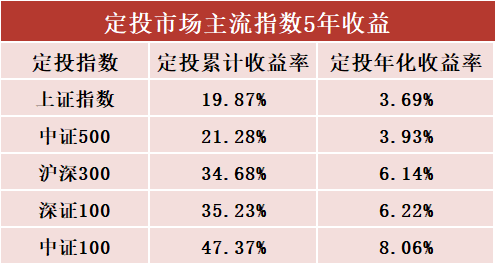

举个例子,证明一下定投的实力。假若在2012年12月开始每周定投1000元,截止至2017年12月,共定投5年,各个指数的定投收益率如下表:

数据来源:Wind,统计区间2012.12.19-2017.12.19

从上表我们可以看到,定投市场主流指数5年,年化收益率最少在3.69%,最多达8.06%。而且值得注意的是,定投的这5年时间内一大半时间都是熊市,但定投仍获得正收益。

现在开始基金定投,正可谓是占尽“天时地利”—估值相对低位、持续震荡定投仍有布局空间。尤其是当找到一只优质基金,定投起来内心更淡定。以小盛家的基金——长盛城镇化主题(000354)为例,该基金成立以来总回报123.38%,长期表现亮眼,同时年化收益13.89%,超额收益明显,可以定投并长期持有。(数据来源:银河证券,Wind;截至2020.1.14)

风险提示:本资料不作为任何法律文件。基金管理人不保证本基金一定盈利,也不保证最低收益。基金管理人管理的其它基金的业绩不构成本基金的业绩表现的保证。投资者在进行投资决策前,请仔细阅读本基金的《基金合同》及《招募说明书》。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。